O que é necessário para conquistar a independência financeira?

Veja os passos essenciais para essa jornada e adquira o modelo mental necessário para seu objetivo!

Nesse artigo, procuro passar por todos os pontos essenciais para alcançar o sucesso na estrada da independência financeira. Apesar de longo, procurei criar um texto completo e prático, voltado às pessoas que desejam sair da corrida de ratos e ingressar em uma vida com liberdade e protagonismo.

A ideia em dividir em 12 meses não é por acaso: a divisão de tarefas seguindo um calendário está em nosso DNA, seja para o bem ou para o mal. Além disso, não é através de “dicas” que atingiremos a independência financeira: ela necessita de uma mudança de modelo mental, ou mind-set como os millennials gostam de dizer. E, caminhando ao lado das mudanças de modelos mentais, está a incorporação de novos hábitos e formas de ver o mundo, que não ocorre de uma hora para a outra.

Assim, a mensagem que envio nessa divisão de “12 meses” é: leia as ideias com calma e procure absorver o valor, a autoridade e a deferência necessária a cada uma. Sua compreensão e assimilação são essenciais para seu objetivo. A mágica em conquistar a independência financeira não acontece a toque de caixa: ela é mais parecida como uma viagem lenta, caso você ainda esteja nos passos iniciais. Já dizia os sábios do passado: o importante não é a velocidade, mas a direção correta.

- Mês 1: o que é mais importante para conquistar a independência financeira?

- Mês 2: analisar para onde foi seu dinheiro e calcular sua energia vital

- Mês 3: criar um orçamento e fluxo de caixa

- Mês 4: livrar-se das dívidas e iniciar uma reserva de emergência

- Mês 5: cortar gastos fixos

- Mês 6: cortar gastos variáveis

- Mês 7: desenvolver novos hábitos e incorporá-los à nova rotina

- Mês 8: procurar maneiras de aumentar sua renda

- Mês 9: evitar as tentações em aumentar seu orçamento

- Mês 10: investir com sabedoria e lidar com crises

- Mês 11: manter sua nova vida sustentável

- Mês 12: envolver as pessoas que ama

- Finalizando… nada é gravado sobre pedra ao conquistar a independência financeira

Mês 1: o que é mais importante para conquistar a independência financeira?

O quanto de coisas você tem na sua vida? Pense comigo… inclua centenas de canais de TV a cabo, os opcionais de seu carro do ano, as delícias que compra nos supermercados, os montes de roupas e sapatos (e armários para guardá-los), livros e revistas nas estantes, e diversos aparelhos eletrônicos na sua casa…

Agora reflita: o quanto você realmente se dedica e aproveita de cada uma de suas “coisas”? Quantos canais você realmente assiste? Quais funções e opcionais de seu carro você usa regularmente? Qual a quantidade de comida que você joga fora a cada semana? São muitas as roupas e sapatos que você não usou nos últimos 90 dias? E os livros que já leu, não poderiam ser doados? Qual foi a última vez que você usou aquela cafeteira antiga ou seu videogame ultrapassado?

Como você lida com essa realidade? Tantas opções não obscurecem o foco principal de sua vida e leva, posteriormente, aquela sensação de vazio e infelicidade? Não há tempo suficiente para aproveitar tudo que está em nossa casa. Ter zilhões de badulaques torna-se algo irracional, uma vez que não conseguimos dar atenção ao que realmente importa na nossa vida. Quando dividimos nosso tempo com tantas coisas, perdermos profundidade e tornamos nossas vidas superficiais.

O primeiro passo para conquistar a independência financeira é selecionar as prioridades em sua vida. Não falo de sua prioridade no dia ou na semana, mas sim de sua vida a longo prazo. Quais são as atividades que levam a atingir seus propósitos maiores? Apenas nesse exercício, você pode eliminar muitas coisas que não merecem seu tempo. Pode perceber ainda, que existe algo cuja importância é grande e você não está dando a devida atenção. Afinal, o que merece ter a sua preferência?

Você pode ficar surpreso como essas respostas, em geral, são “coisas” que não custam dinheiro. Talvez fique admirado como você tem dado atenção a “coisas” que prejudicam constantemente seu orçamento e não são bem aproveitadas. Ou então, que está dando atenção a objetos que são compradas para agradar os outros ou diminuir sua vergonha perante uma imposição do mercado. Por que, então, não iniciar seu caminho até a independência financeira mudando seu modelo mental e selecionando o que é realmente essencial para você?

Livre-se de tudo que drena seu tempo e não lhe traz valor real. Volte-o mais para as pessoas e tenha um mínimo de “coisas” realmente necessárias. A consequência dessa escolha é que você ficará mais leve, terá menos preocupações, será mais presente às pessoas que ama e trará mais felicidade à sua vida. Como efeito colateral, economizará mais dinheiro, com certeza.

Não despreze essa reflexão. Ela pode ser o caminho inicial para sair dessa corrida maluca que aprisiona sua vida.

Mês 2: analisar para onde foi seu dinheiro e calcular sua energia vital

Uma vez que você passou um bom tempo analisando o que realmente importa em sua vida, é necessário agora colocar algumas coisas no papel. Não pretendo iludi-lo: para conquistar a independência financeira, precisamos realizar alguns controles. De maneira alguma é necessário complicar: na verdade, a simplicidade é fundamental! Imagine uma resolução para iniciar uma nova dieta ou um programa de exercícios: quanto mais simples e associados à sua rotina, mais fácil é segui-los diligentemente.

Repare, nesse segundo mês, tudo que você encontrou na sua casa e que não gerou real valor a sua vida. Sejam coisas materiais ou serviços que você assina. Avalie mesmo se você aproveita todos os benefícios que sua casa oferece ou, se realmente é necessário, ter um carro do tamanho ou com todos opcionais que possui.

Agora procure estimar, o quanto esses bens consumiram de seu orçamento com condomínios, faxinas, jardineiro, combustível, manutenção…? O quanto você gastou com todas as coisas sem valor real para você? Quanto dinheiro foi para o lixo com desperdícios de alimentos, sejam estragados na geladeira ou mesmo vencidos em embalagens ainda não abertas? Faça um esforço e coloque no papel. Garanto que você terá uma surpresa.

Uma segunda tarefa para o segundo mês: calcule quanto vale sua hora de trabalho. Esse conceito é chamado de energia vital pelos autores do livro Your Money Your Life, resenhado nesse blog. Primeiro, pegue seu salário líquido e retire todas as despesas que você tem para ir e vir do trabalho. Esse é o seu salário “real”. Imagine que o resultado tenha dado R$ 3.000,00. Agora, divida-o pela quantidade que você trabalha no mês, incluindo seus deslocamentos (10 horas ao dia). Assim, o valor resultante é, arredondando, de R$ 14,00 por hora.

Agora, pegue sua estimativa de dinheiro desperdiçado na sua casa e em sua vida a cada mês divida-o por esse valor. Vamos supor que você chegou a um valor de desperdício, com coisas que não lhe trazem valor, de R$ 1.000,00. A divisão resulta em (1000/14) 71 horas. Essa é chamada energia vital desperdiçada apenas em um mês. Ou seja, você trabalhou 71 horas a mais (uma semana) para adquirir ou consumir coisas que não lhe trazem valor.

É verdade que um mês é apenas uma visão parcial da situação. Afinal, pode não ser representativo, sem refletir a média de compras de ativos fixos anual ou pode incluir (ou não) despesas esporádicas. Mas tente prolongar esse exercício por um ano. Se você comprou, por exemplo, um carro de R$ 50.000,00, mas no exercício do mês anterior percebeu que poderia ter comprado um de R$ 40.000,00, qual seria o resultado?

Você perdeu 714 horas de sua energia vital! O que você poderia fazer de significativo em 714 horas? Considerando que isso são tempos efetivos de potenciais atividades, temos um total de 44 dias, ou um mês e meio! Faça o mesmo exercício para outras compras semelhantes. Some tudo.

Quantas horas você perdeu de sua vida no ano passado? Quantas dessas horas você poderia ter usado com uma conversa significativa com membros de sua família? O quanto você poderia ter aprendido com leituras e estabilizando sua mente com meditação? Quanto desse tempo você usaria para cuidar de sua forma física e ter momentos de lazer com seus amigos? Sua vida não é infinita. Será que não está perdendo algo?

Mês 3: criar um orçamento e fluxo de caixa

Nos dois primeiros meses, analisamos o quadro geral de sua vida. Identificamos onde você deseja realmente usar o seu tempo e como ele está sendo desperdiçado no dia a dia. Agora, é necessário um pequeno esforço para colocar algumas coisas no papel. Possuir uma planilha simples (ou um app financeiro, como o Money 99), é essencial para monitoramos onde nosso dinheiro está indo e o quanto podemos separar regularmente para conquistar a independência financeira.

Um “orçamento” possui um estigma negativo. Você precisa se livrar desse preconceito antes de começá-lo. Ele não existe apenas para ser preenchido: ele necessita ser entendido com um significado mais profundo…

O orçamento é apenas uma ferramenta que vai ajudá-lo a visualizar o destino de seu dinheiro e mostrará o quanto você pode investir mensalmente. Não vamos entrar na seara dos investimentos por enquanto, mas é necessário citá-los aqui para entender o fundamento do orçamento. Ele será sua vela de ajuste que definirá a velocidade em que você pode caminhar em sua jornada à liberdade.

Se você gasta demais e sobra muito pouco ao final do mês, o orçamento vai mostrar que você precisará trabalhar muito mais para alcançar sua liberdade. Você usará muito do seu tempo único e finito, em um trabalho diário, sujeitando-se passivamente ao seu patrão. Porém, modificando-o adequadamente, você definirá seu futuro em bases melhores. Você está decidindo programar mais tempo às coisas em que realmente vê valor. Não subestime sua importância.

Leia aqui como criar um orçamento, suas características, principais dúvidas e faça o download de uma planilha pronta para começar a construí-lo quanto antes!

Mês 4: livrar-se das dívidas e iniciar uma reserva de emergência

Uma das características das pessoas que são livres financeiramente está no lado em que elas estão em relação ao fluxo de juros: do lado de quem os recebem, não de quem os pagam. Assim, você precisa antes de tudo, se livrar das dívidas que possui. Não importa o valor, os juros ou o prazo: dívida é sempre ruim e age contra nossa jornada à independência financeira.

Dívidas imobiliárias, em função da tradição brasileira e do volume, normalmente são consideradas uma delas. Se você possui uma, provavelmente não conseguirá quitá-la rapidamente e precisará administrá-la no decorrer de sua caminhada à liberdade. Quanto antes conseguir zerá-la, melhor. Talvez o ideal mesmo teria sido alugar um imóvel até formar um bom patrimônio para comprar outro à vista, mas o que está feito, está feito.

Ok, mas e as outras dívidas, como acabar com elas rapidamente? É difícil responder de forma individual, afinal, cada caso é um caso. Voltemos aos passos 1 e 2 desse roteiro: quais objetos você encontrou em sua casa que não são mais usados? Livrar-se deles não seria melhor? Abuse da OLX, Mercado Livre ou Amazon, sem resistências! Se você mora em grandes condomínios ou possui uma rede social extensa em escola, trabalho, academia etc., as vendas tornam-se ainda mais fáceis.

Que tal fazer um downgrade de seu carro (ou vender um deles)? Esse é o tipo de conselho que deve doer a muitas pessoas: afinal, se ela comprou um carro bambambam, seria uma “derrota” ter de vendê-lo. Pense, porém, no sentido das horas de trabalho que são necessárias para mantê-lo. Você tem mesmo a disposição de trocar sua vida por ele? Será que a diferença de preços para um carro mais simples não quitaria todas as dívidas que possui? Sua liberdade não vale isso?

Ou será que você pode fazer horas-extras no seu trabalho até pagar as dívidas? Talvez imagine que estou me contradizendo, pois comentei que devemos pensar em “parar” de vender nossas horas a outra pessoa. Ok, isso é verdade, mas aqui estamos falando de uma troca virtuosa. Se você vende essas horas agora, irá recomprá-las mais baratas no futuro, pois não terá mais dívidas. Pagar os juros da dívida mensalmente, sugará muito mais seu tempo no futuro do que algumas horas-extras no presente.

Agora, se não existir mesmo possibilidades de eliminas as dívidas, procure renegociá-las. Com as quedas de juros atuais, a operação ficou muito mais fácil. Ao menos, diminua a prestação que é obrigado a pagar todo mês (ou as parcelas) para ser mais fácil seguir adiante.

Sem dívidas (ou com sua redução), monte urgentemente uma reserva de emergência no valor de 3 a 6 meses seu salário e invista-o em investimentos líquidos de curto prazo, vinculados ao Tesouro Selic (veja no início desse texto algumas considerações adicionais). Ela, também conhecida como colchão ou reserva de segurança, será fundamental para que você nunca mais faça dívidas em sua vida. Esse é um pilar fundamental para consolidar sua liberdade financeira no futuro. Ou deseja fazer parte dos 61 milhões de CPFs inadimplentes no Brasil?

Mês 5: cortar gastos fixos

Basicamente o que fizemos até agora é definir os pilares para conquistar sua independência financeira com uma visão de longo prazo, em detrimento a suprir desejos de curto prazo. Vimos que as coisas que realmente são importantes e significativas em nossa vida são menos numerosas que pensamos, e nossa energia deve ser canalizada a elas, deixando as demais em posição secundária nessa jornada.

Infelizmente, a maioria das pessoas não age dessa maneira. Elas focam seu tempo e gastam dinheiro mais com “coisas” do que “experiências”. Pior: a maioria dos objetos que compram são fruto de um desejo temporário, para agradar os outros e aplacar a vergonha que sentem pela comparação alheia. Tais compras não proporcionam alegria duradoura, e, muitas vezes, criam desordens emocionais que não são resolvidas com mais consumismo.

Nesses dois próximos meses, vamos pensar em corte de gastos. Despesas supérfluas são um entrave para sua jornada à independência financeira. Mas escolha bem o que cortar. Como comentei anteriormente, guie-se pela importância que cada um deles realmente possui na sua vida. O que realmente você precisa?

Cuidado para não sair cortando tudo e se arrepender posteriormente. Da mesma forma que uma dieta, o excesso muitas vezes é prejudicial: a fome gera ainda mais vontade de comer as besteiras que você sempre comeu. Se alguma “economia” for lhe causar angústia, deixe para depois, mas também explore bem sua honestidade pessoal para não ser superficial demais nessa etapa.

a) Gastos com moradia

Em 1988, minha família mudou para um apartamento no melhor bairro de uma cidade maior. Meus pais mantiveram a casa financiada alugada e procuraram cobrir a diferença entre o aluguel recebido com o aluguel, bem mais alto, do apartamento. Talvez seja o lugar mais “nobre” que já morei, convivendo com a classe mais alta da sociedade. Durou pouco tempo. As despesas familiares subiram muito e precisamos voltar, na primeira oportunidade, na nossa casinha na cidade menor.

Os gastos de moradia são, em geral, os maiores em um orçamento familiar. Isso vale para quem financiou seu imóvel e para quem prefere alugá-lo. São também os mais sensíveis: o imóvel é o patrimônio da família, e há o desejo dos provedores de oferecer à sua família o melhor conforto possível.

Justamente por isso, é um pouco difícil fazê-los refletir de maneira racional: a emoção perpassa quaisquer explicações mais lógicas. O imóvel, assim como o carro, é um símbolo de status, um troféu para mostrar que a família “venceu” na vida.

As variáveis que compõem o preço de um imóvel são muitas, e é impossível ser definitivo na melhor forma de cortar gastos nessa área. Imaginem as vantagens de uma boa localização próxima ao trabalho (maior economia de transporte), de uma menor taxa de violência (segurança), acesso à serviços de comércio e uma boa vizinhança? O quanto isso vale para você e sua família? Ou será que você poderia ter tudo isso (ou algo ainda melhor), mudando-se para uma cidade com um custo de vida menor?

Focando nos aspectos do imóvel propriamente dito, você utiliza sua área de lazer frequentemente? Há cômodos que você não frequenta há dias? A manutenção de áreas ociosas vale sua existência? Seus filhos foram embora e o espaço vazio tornou-se um indutor de solidão?

Não existem respostas certas. Cada pessoa possui suas particularidades. O que convido é a refletir sobre elas e analisar se a economia de determinados gastos pode ser feita sem sofrimentos pessoais. O bônus é que isso pode facilitar a conquista da independência financeira.

- Mudar para um imóvel menor: há fases da vida que precisamos reanalisar a situação. Os filhos foram embora e formaram suas próprias famílias? A família se desfez por outros motivos? São momentos para refletir: além da economia de gastos, teremos mais tempo com menos manutenções e limpezas, direcionando-o para coisas mais importantes.

- Mudar para um bairro mais barato: essa opção não significa necessariamente um bairro “pior”. Na cidade que moro, existe uma região “nobre” cujos aluguéis são absurdos. Porém, ela sofre com trânsito, é antigo (ruas estreitas que não oferecem segurança para ciclistas), volta e meia sofre problemas com distribuição de água (muita verticalização)… Há bairros mais distantes que podem ser uma alternativa melhor e mais barata. Avalie com base em seu deslocamento diário e veja o que pode lhe trazer mais economia sem perda de qualidade de vida.

- Morar de aluguel: todas as mudanças são mais difíceis se somos proprietários do imóvel. Apego sentimental é algo que trava demais as melhorias que poderíamos fazer em nossa vida. Uma solução para isso é morar de aluguel, opção da qual sou fã. Para não me estender demais, veja o texto “Alugar ou comprar um imóvel: o que é melhor“.

- Refinanciar sua dívida: uma época de juros baixos é excelente para procurarmos refinanciar o imóvel próprio. Os bancos já oferecem taxas abaixo de 8% ao ano com TR ou 5% ao ano com vínculo pela inflação. Se você paga mais do que isso e decidiu manter seu imóvel, vá ao banco e renegocie: os juros compostos tornam qualquer décimo percentual importante a longo prazo. Não despreze isso.

- Locar espaço de seu imóvel: muitas pessoas que moram perto de universidades alugam um quarto de sua casa. Na Europa é muito comum. Claro que isso, de forma geral, dá mais certo para pessoas que moram sozinhas ou, no máximo, em casal. Mas é algo a se pensar, não? Se você mora em uma cidade turística, também pode refletir sobre alugar esse espaço para viajantes que buscam espaços pelo Airbnb.

b) Gastos com transporte (automóvel)

Os gastos com transportes, seja público ou através do combustível e manutenção de um carro particular, é, em geral, a segunda fonte de despesas familiares. Essas despesas estão diretamente ligadas à sua rotina e estilo de vida: como vai ao trabalho, grau de sedentarismo (precisa de um carro para ir ao supermercado há duas quadras?), frequência de uso para lazer aos finais de semana ou férias etc.

Assim, como no caso dos imóveis, as sugestões podem se aplicar à sua vida ou não. Sempre tendo em mente o que é realmente importante para você, veja se alguma delas faz sentido.

- Usar mais o transporte público: infelizmente, as cidades brasileiras não oferecem as facilidades das similares europeias. Já vivi por lá e sei que os serviços são imbatíveis e mais baratos com a compra de cartões mensais ou anuais. Mas talvez para você, a alternativa seja interessante. O metrô de São Paulo é utilizado por muitos executivos que evitam o trânsito e o alto preço de estacionamento das regiões centrais. Lembro ainda que, com a profusão de aplicativos de transporte como o Uber, muitas linhas de ônibus estão esvaziadas (sem aquele aperto característico). Ainda, com a disseminação dos corredores de ônibus, proibidos aos carros, podem chegar até mais rápido ao destino em cidades com trânsito. Apenas avalie sem dores passadas. Pode ser que valha a pena.

- Usar bicicleta ou organizar caronas: mais alternativas de economia de combustível e estacionamentos. A bicicleta também ajuda a manter sua saúde e o compartilhamento pode ser bom (ou não) para seu convívio pessoal. Reflita sobre seus pontos negativos e positivos, sem paixão. Será que não é uma boa saída?

- Economize combustível: custos de manutenção, apesar de sermos constantemente enganados por mecânicos e afins, são necessários para economia de combustível (além de prevenir imprevistos). Longe de ser apenas coisas complicadas, muito da manutenção básica você mesmo pode fazer. Outros cuidados simples de condução podem ser tomados para dirigir com mais eficiência. Fuja também dos postos com combustível muito barato. Não vale a pena o risco. Use aplicativos de cashback das grandes redes e procure ser fiel em uma delas.

- Não tenha um carro: será que sua rotina e estilo de vida permitem a você não ter um automóvel e alugá-lo quando precisar? Ou pagar uma assinatura? Ou apenas usar aplicativos de transporte quando necessitar? Veja um texto bem completo sobre essas alternativas, suas vantagens e desvantagens: “Ter um carro vale a pena? Ele represente liberdade ou escravidão?“;

- Economize em viagens de avião: use aplicativos de busca de preços e coloque alertas por e-mail: aproveite quando eles baixarem. Procure flexibilidade na viagem: muitas vezes, a mesma viagem saindo no dia anterior fica bem mais barata. Ah, sobre bagagem: mantenha ela mais simples possível. Afinal, agora você paga para despachá-la, lembra?

c) Outros custos fixos: seguros, planos de saúde etc.

Em relação aos demais custos fixos, é necessário ver a real utilidade deles. Muitas coisas contratamos sem pensar, pois está em nosso subconsciente de que precisamos do serviço, mesmo sem analisar o custo-benefício. Para contratar seguros, por exemplo, seja de automóveis ou de saúde, a maioria das pessoas não avalia o real risco que corre e paga sem pestanejar os prêmios pedidos pelas seguradoras. Isso pode ser um entrave para alcançar a independência financeira.

Não estou dizendo que você não precisa deles: cada um deve analisar sua real situação por si mesmo. O que quero estimular é a avaliação da real necessidade do produto, que normalmente não é feita. Por exemplo, eu não pago seguro de automóvel. Eu o retiro da garagem do condomínio, quando muito, uma vez por semana. Dirijo de forma tranquila, moro em um local com baixos índices de roubos e em meu histórico a última batida foi há quase 20 anos. Para mim, não compensa pagar o prêmio pedido. Enfim, a análise sempre é necessária, embora tenhamos a ideia de que seguro é sempre algo vantajoso.

Caso você realmente precise deles, alguns pontos a analisar…

- Seguros de automóveis e residencial: compare, compare, compare. A diferença de preços entre eles não envolve somente qualidade ou abrangência da cobertura, mas também publicidade, comissões dos corretores etc. A internet oferece vários sites de comparação atualmente. Saia da obrigação de renová-lo sempre com o corretor amigo e procure um com melhor custo em relação ao benefício que oferece. Avalie as franquias: quanto maiores, menor o prêmio. Pergunte detalhes da cobertura e veja se você precisa de tudo aquilo. Simule o prêmio retirando alguns itens e decida o que é mais vantajoso.

- Seguros/ planos de saúde: compare, compare, compare. Novamente, a internet permite um maior controle do usuário na pesquisa. Não renove sem antes verificar em sites que comparam o prêmio de várias seguradoras. Tem boa saúde e não vai frequentemente ao médico? Avalie se você precisa realmente um plano de saúde completo ou apenas emergencial: o custo mensal cai absurdamente. Ou então, contrate um com coparticipação, onde você paga parte da consulta. Atualmente, estão surgindo vários planos bem baratos, com clínicas populares. Avalie se esse novo conceito é suficiente para atendê-lo.

- Seguro de vida ou funerário: se você já possui um patrimônio razoável, qual a necessidade de manter uma apólice como essa para sua família? Ou ainda… você não tem família formada e paga algum prêmio semelhante? Reconsidere…

- Seguro viagem: novamente, compare, compare, compare. Use as facilidades de seu cartão de crédito, caso ele tenha o selo Platinum, Infinite, Black ou outro do gênero: eles pagam seu seguro viagem.

Mês 6: cortar gastos variáveis

Custos variáveis são aqueles que são plenamente possíveis de redução com alguma mudança no seu estilo de vida. É verdade que podem existir zonas cinzas entre ambas as ideias: talvez alguns leitores acreditem, por exemplo, que custos de seguros, que incluí anteriormente nos custos fixos, poderiam ser variáveis. Isso depende da visão de cada pessoa e família, mas o importante é que a classificação é algo secundário: o que se deve analisar é sempre a redução do total de despesas que você possui na vida.

Durante todos esses anos, passei a me importar menos com terminologias e mais com o resultado efetivo. Sugiro o mesmo a você. Simplificar as coisas livra seu cérebro de pensamentos excessivos e ajuda a focá-lo em sua meta para a independência financeira.

Vamos analisar então esse novo grupo de despesas que insiste em diminuir nossa capacidade de aporte para os investimentos, assunto para o sétimo mês.

a) Utilidades

Aqui estão agrupadas as contas de energia elétrica, água, gás, internet, telefone e tudo o que é necessário para manter sua casa funcionando. São uma das maiores possibilidades de redução, mas as mais difíceis de serem colocadas em prática, pois envolvem mudanças de hábitos, algo muito difícil de incutir nas pessoas.

Longe de mim aqui criar uma lista completa de economias possíveis em sua casa. Listei as que considero mais significativas. Pesquise por cada item em particular na internet e verá muitas outras formas de economizar.

Tanto os custos fixos quanto variáveis são despesas que acompanharão toda sua vida. Será que seu controle não é algo fundamental para conquistar a independência financeira? Não os subestime. Leve-os a sério!

- TV a cabo: meu pai adora ver jogos de futebol na TV. Passa o dia com ela ligada zapeando em vários canais. Para ele não tem como ficar sem a TV a cabo: sua vida seria um inferno. Até porque ele não tem a menor intimidade com a internet. Mas e você? Tem usado realmente os canais de sua TV por assinatura? O custo-benefício realmente vale a pena? Dispense a conversa fiada de contratar combos pelas operadoras e corte a TV a cabo se não fizer falta. Se usa um canal específico, avalie assiná-lo individualmente pela internet. Se gosta de filmes, avalie ser membro do Prime Video (veja minha opinião do Amazon Prime aqui) ou Netflix.

- Telefone fixo: você ainda possui um e paga mensalidade por ele? O apego ao seu velho número pode ser grande, mas se a cobertura do celular na sua casa é boa, ele é totalmente desnecessário. Hoje há vários planos móveis com tarifas que cobrem sua necessidade, além da opção de uso do Skype se você trabalha em frente ao computador.

- Iluminação e ar condicionado: invista nas lâmpadas de LED de boa qualidade. Eles são extremamente duráveis: estou há mais de 4 anos no mesmo apartamento e nunca troquei uma delas. Evite o frio intenso do ar condicionado e regule o termostato para 22ºC: é o suficiente para ficar confortável. Mantenha também seus filtros limpos. Se possuir um ventilador de teto, use-o à noite na direção certa (para cima, exaustão) com as janelas abertas.

- Roupas: a lavagem com água quente é geralmente desnecessária e usa muita energia elétrica. Avalie usar sempre água fria para lavar suas roupas e, se o dia estiver quente e você não estiver com urgência, não use a secadora: pendure-as para secagem natural. Acredite: é uma grande economia.

- Cozimentos: se você possui um fogão a gás, use-o preferencialmente: o gás é mais barato que a energia elétrica. Mas se o seu fogão é elétrico, o forno de micro-ondas é mais econômico, quando a quantidade de alimentos a ser aquecida é menor. Escolha-os sabiamente.

- Geladeira: pense antes de abrir a porta da geladeira, e uma vez feito, retire tudo o que precisa rapidamente. A entrada de calor é uma das maiores fontes de uso de energia pelo eletrodoméstico. Mantenha também seu evaporador sempre limpo: a poeira prejudica a transferência de calor.

b) Despesas de alimentação e saúde

Pode ser estranho misturar alimentação e saúde no mesmo tópico, mas creio que há uma grande correlação, junto com a prática de exercícios físicos. Se investirmos em bons hábitos na nossa rotina de vida, gastaremos menos na farmácia da esquina, concordam? E de quebra, atingimos a independência financeira com uma melhor condição para usufrui-la posteriormente.

Embora sejam dois itens muito importante e, que, a princípio, parecem ser difíceis de serem otimizados, vamos ver o que é possível fazer… Lembro que coloco aqui o que praticamos e julgo mais relevante para a diminuição das despesas. Talvez muitos dos leitores saibam outras formas para economizar mais. Todas as sugestões adicionais são bem-vindas!

- Alimentação

- Aproveite os dias “promocionais” dos supermercados – Isso não é balela: realmente funciona. Nos dias dos hortifrútis, leite, carne, ovos, os produtos estão realmente mais baratos. E não é pouca coisa. Como consumimos muito desses produtos, a economia em comprá-los entre terça e quinta-feira é abissal. Eu diria que chega a cerca de 30%, sendo que nos hortifrútis, os valores caem pelo menos à metade do preço normal.

- Evite desperdícios – jogar alimentos fora é a mesma coisa que você pegar uma nota de dinheiro de sua carteira, amassá-la e jogá-la no lixo. Planeje suas compras, evite excessos e gerencie os alimentos na sua casa consumindo aqueles que estão mais velhos ou próximos à data de vencimento.

- Coma mais em casa (1) – use as idas aos bares e restaurantes preferencialmente como momentos de lazer, e não como períodos de refeição. Idem para o almoço no trabalho: levar uma refeição ou petiscos de casa é bom para o seu bolso e para sua saúde. Se você é uma pessoa voltada à gastronomia, pode sentir dificuldade para mudar o hábito de comer fora de casa, mas lembre-se que há consequências: o custo é infinitamente superior.

- Coma mais em casa (2) – pedir comida sai mais barato do que ir ao restaurante, mas você perde a função do lazer. Será que, nesse caso, não convém fazer algo em casa? Garanto que, dependendo do que vai preparar, o tempo não será um impedimento. Uma sugestão: aqui gostamos de comprar espetos prontos de carne e queijo coalho ou torresmos e pancetas. Com o uso de uma Airfryer, o preparo é rápido e fica mais gostoso do que qualquer pizza ou lanche (ok, leitores do blog já sabem que sou fã da alimentação paleo-low-carb).

Reparem que os dois últimos itens não são apenas uma questão de economia, mas também de saúde. Quando comemos comida feita em casa, nós mesmos preparamos com a higiene adequada, colocamos nossos temperos favoritos e controlamos sua qualidade nutricional (balanço carboidratos / proteínas / gorduras).

Na situação de comer fora ou delivery, você não controla nada: precisa confiar em quem preparou o prato. E nem mesmo os melhores restaurantes estão livres de graves problemas. Por esses motivos, vejo uma relação forte entre alimentação e saúde. Veremos agora o que podemos economizar nesse tema (repare que aqui falamos de custos variáveis: planos de saúde foram considerados como fixos).

- Saúde

- Use e abuse dos medicamentos genéricos: eles são idênticos aos produtos de marca. Procure um laboratório em que você confie e economize em média, 50% em relação ao original.

- Avalie os remédios manipulados: para produtos mais caros, avalie com o médico a possibilidade de pedir o produto em uma farmácia de manipulação. Meu pai usa um remédio para o coração cuja versão industrializada é caríssima, e a opção manipulada sai a 1/3 do valor.

- Se você usa medicamentos como rotina, avalie no posto de saúde mais próximo se eles não são fornecidos de graça. Usando o mesmo exemplo, meu pai precisa de um remédio para a DPOC que custa quase R$ 400,00 e dura apenas um mês: minha mãe consegue pegar sempre sem custos.

- Previna problemas: a melhor maneira de se economizar com remédios é manter a saúde em dia. Faça exercícios, tenha uma boa alimentação e corte os vícios que prejudicam seu corpo e mente.

c) Despesas de entretenimento e lazer

Talvez esse grupo de despesas seja o mais difícil em oferecer sugestões para corte de custos, uma vez que sua prática é mais subjetiva, não envolvendo tanto a razão. Assim, algo pode ser totalmente inaplicável para você. Filtre, se necessário.

- Abuse dos eventos gratuitos: você pode encontrar apresentações de grande qualidade cuja entrada é gratuita (ou a preços populares) em certos momentos, como em um aniversário da cidade, comemorações de Natal etc. Aqui procuramos sempre presenciar a apresentação da Orquestra Sinfônica no evento de Natal. Uma apresentação paga chega a custar até R$ 500,00 por pessoa no ano. Siga as organizações e pessoas que gosta nas redes e mantenha-se informado.

- Faça mais reuniões em casa: pode ser muito mais divertido e, com certeza, mais econômico, convidar amigos para um jantar ou uma noite de petiscos. Se você não está procurando sua cara-metade lá fora, é um momento onde você terá mais intimidade, tranquilidade, segurança e muito mais economia. E, ao menos para mim, uma noite muito mais divertida.

- Cinema: ainda vale a pena? Corro o risco de ser contrariado nessa opinião, mas não consigo enxergar vantagens em uma ida ao cinema. O lugar é frio, o som alto demais e as cadeiras são muito, muito piores do que meu sofá. E, atualmente, os filmes chegam rapidinho nos serviços de streaming. Veja que nem estou considerando os custos. Quem vai aos cinemas sabe como eles são absurdos.

- Cheque se não há promoções ou cupons de desconto nos lugares que vai visitar: muitas vezes o lugar escolhido pode estar oferecendo alguma promoção ou um cupom especial. Procure em seu site ou em portais como o Groupon. A diversão será a mesma, porém com economia.

d) Despesas de vestuário

Seguem algumas ideias, talvez, mais fáceis de serem seguidas pelos homens do que pelas mulheres. Afinal, a maioria delas adora roupas e sapatos, não? Mas vejamos no que podemos focar e conquistar a independência financeira mais rapidamente.

- Não compre por impulso: tanto as lojas físicas quanto as virtuais possuem um planejamento de marketing irresistível para levar você a comprar o que não precisa. Se entrar em uma delas, vá direto à sua necessidade. Evite ser tentado pelas ofertas de coisas que você não precisa pela metade do preço. Se não há demanda para compras, nem visite a loja.

- Crie um guarda-roupas versátil: talvez eu seja a última pessoa que considero capaz de dar conselhos nessa área, mas já li, de pessoas que entendem o assunto, que é possível possuir poucas peças-chave de roupas, de forma que permitam várias combinações sem parecer que você está reusando as mesmas roupas. Estude o assunto e mantenha seu guarda-roupa com o que é somente necessário.

- Item de qualidade ou não? Talvez aqui eu vá meio contra o senso comum. Acredito que, se você gosta de uma peça e vai usá-la por muito tempo, compensa pagar mais caro por uma melhor qualidade. Como exemplo, tenho uma jaqueta de couro que possuo há 15 anos e ainda está perfeita. Agora se você é uma pessoa que “se enche” de usar as mesmas roupas por mais de um ano, avalie comprar marcas mais baratas, mesmo não possuindo a qualidade perfeita que gostaria. Afinal, você não precisa que durem mais de 12 meses, não?

- Evite a “moda”: você acredita que nossa vida deveria ser pautada pelas roupas que as pessoas consideram na “moda” ou não? Seja independente desse conceito: isso é feito apenas para que você fique trocando toda hora seu guarda-roupa. Não se intimide em comprar o que precisa através de ofertas de diminuição de estoque em função da nova temporada. Até porque a cada poucos anos, a “moda” volta novamente.

- Roupas velhas e rasgadas podem ainda ser usadas: não jogue rapidamente no lixo o que você não usará mais. Existem ótimos tecidos que podem ser utilizados para panos de limpeza da casa ou carro. Ou ainda, serem ajustadas para usar no seu pet ou em sua higienização. Será que você realmente precisa comprar novos panos para isso?

- Reaproveite roupas em bom estado que você não deseja mais: venda, troque, conserte. Evite sempre o lixo: é seu dinheiro sendo jogado fora.

- Compre roupas fáceis de manutenção, se possível. Faz anos que não usamos ferro de passar, uma vez que damos preferência para tecidos que nos permitem secar as roupas ao natural sem amassados ou vincos. Tiramos da máquina, damos uma boa chacoalhada e ela vai para o varal. Facilita muito a rotina.

Mês 7: desenvolver novos hábitos e incorporá-los à nova rotina

Todas essas análises de mudanças de hábitos diários e meios para economizar mais dinheiro podem cair facilmente no esquecimento, se você não as testar efetivamente, avaliando o impacto que terão em sua vida. O ponto principal é adquirir a percepção de que uma mudança de modelo mental é necessária para conquistar a independência financeira. Isso será mais rápido se você incorporar novos hábitos em sua rotina, mesmo que signifique avançar fora de sua zona de conforto.

Dividir os passos em meses tem suas razões: é necessário experimentar o que funciona e o que não funciona para você dentre todas as estratégias apresentadas. É necessário um quê de contemplação para cada uma delas.

Provavelmente um mês seja pouco para todo o processo de incorporação, mas dê uma atenção especial para esse sétimo mês. Veja-o como um esforço permanente, para o resto de sua vida. Afinal, criar condições financeiras favoráveis e eliminar desperdícios não tem somente a ver conosco, mas também é um bem que fazemos ao mundo.

Esforce-se conscientemente, com a mente aberta, e avalie, racionalmente, a maioria das sugestões que foram listadas. Acrescente outras que, porventura, não mencionei. Lembre-se que elas podem fazer uma diferença enorme para você em alguns anos. Quanto mais diligentemente você as testar e analisar seus resultados, mais chances terá para incorporá-las em sua rotina diária.

A grande sacada: procure avaliar cada nova atitude monetariamente. Lembra do significado da energia vital? Meça cada economia em minutos e horas livres de sua vida. No nosso exemplo do segundo mês, a cada R$ 14,00 economizados é uma hora a mais que você conquista. Que tal colocar metas? Economize R$ 300,00 e ganhe mais de 20 horas, ou dois dias de trabalho inteirinhos só para você!

Nem tudo dará certo. Cada pessoa tem diferentes aspirações, habilidades e paciência. O que oferecer um custo-benefício não tão atraente, descarte. Sua vida não pode se tornar um inferno. Mas tenha consciência e serenidade em descartar opções: no fundo, você está jogando fora tempo de vida no futuro.

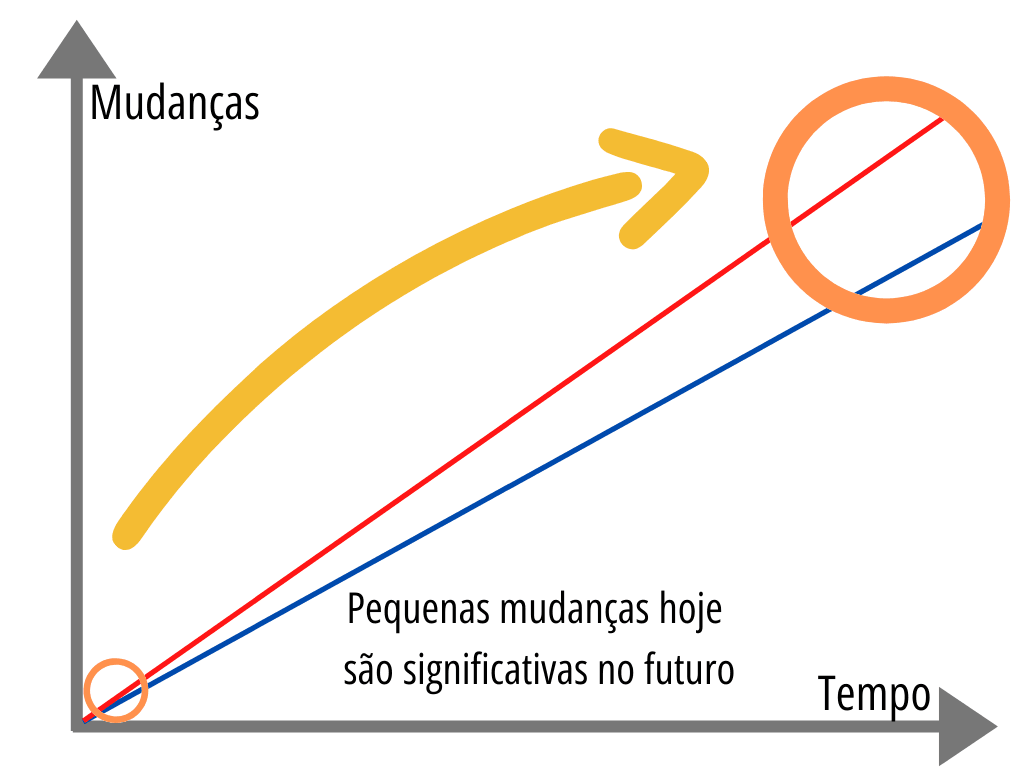

Cada economia vale a pena. Lembre-se que tudo no começo é mais difícil, mas depois, as coisas acabam se ajeitando. Isso facilita considerar a maioria das opções, que, podem parecer bobagens no começo, mas resultam ao final no efeito bola de neve, que tanto Warren Buffet comentou em sua vida.

Com o resultado aparecendo (mais dinheiro disponível), pague suas dívidas se ainda não o fez. Sem dívidas, com as contas equilibradas, agende uma transferência automática para seu fundo de emergência no dia de seu pagamento (ao menos, 50% do valor das economias mensais). Pague-se primeiro e complete sua reserva. Se já fez isso, oba! Vamos começar a investir adiante!

Mês 8: procurar maneiras de aumentar sua renda

Até agora vimos como melhorar seu balanço financeiro atacando os desperdícios e focando nas coisas que realmente são importantes à sua vida. Porém, temos o outro lado da equação: será que você pode melhorar sua renda, aportar mais e conquistar a independência financeira mais rapidamente?

Antes, um comentário: não veja esse mês como o fator essencial para ter sucesso nessa jornada. É tentador dizer a você mesmo (e aos outros) que você só poderá guardar mais dinheiro se receber aumento de salário. É o jeito mais fácil e preguiçoso. Pensando dessa forma, você abdica da própria responsabilidade perante o futuro e deixa de ser protagonista de sua vida.

A ideia desse capítulo é acelerar a chegada de sua liberdade financeira, e não algo condicional para alcançá-la. Como vimos nos primeiros sete meses, há muito que você pode fazer para gerar economias e investi-las (veremos adiante como). Não use as ideias abaixo como muletas, ok? Até porque elas não dependem apenas de você, e podem ser mais difíceis de serem implementadas.

- pedir aumento de salário: esse parece ser o caminho mais fácil, mas as coisas não são tão simples. Você será melhor remunerado apenas se seu empregador perceber valor adicional em seu trabalho. Você não tem o direito de pensar que merece mais sem dar nada em troca. Considere sempre a meritocracia, e dê mais importância na sua diferenciação em relação aos seus companheiros de trabalho.

- seja um bom funcionário: imprescindível para conseguir um aumento salarial. Ser melhor que os outros no trabalho vem antes de pedir reajustes. Converse abertamente com seu chefe sobre as análises de desempenho. Peça feedbacks, construa relações positivas, evite as negativas e use seu tempo de inatividade para criar mais valor em seu serviço. Naturalmente, o resultado aparecerá.

- trocar de emprego: bem, e se o resultado (aumento de salário, promoções ou benefícios) não vier apesar de todo seu esforço? Troque de emprego. Provavelmente, sua liderança não percebe seu valor (ou não possui meios de onerar a folha salarial) e você deve procurar alternativas. Avalie opções considerando, além do novo salário, custos de deslocamento, benefícios e possibilidades de ascensão.

- procure uma segunda fonte de renda: o que você pode fazer simultaneamente ao seu trabalho primário? Quais suas habilidades e paixões pessoais? Escolha uma delas, desenvolva um plano de negócios e veja se faz sentido. Na internet há inúmeras ideias para trabalhos paralelos. Veja quais podem ser conciliáveis com seu emprego atual. Quem sabe a nova atividade não acabe sendo sua fonte principal de renda no futuro?

Mês 9: evitar as tentações em aumentar seu orçamento

Trago novamente o exemplo da receita mensal provinda do salário apresentado: R$ 3.000,00 por mês. Imagine que esse é o seu salário “real”, já descontado de todos os impostos, de todos os gastos de transporte e vestuário que você mantém para possibilitar seu trabalho.

Agora imagine que você seguiu diligentemente a maioria das sugestões que apresentei de economia nos meses 5 e 6 e conseguiu trazer suas despesas mensais para R$ 2.500,00. Excelente! Você possui uma capacidade de poupança de R$ 500,00, que foi usada inicialmente para quitar suas dívidas, formar sua reserva de segurança e, posteriormente, criar sua carteira de investimentos, da qual falaremos no próximo capítulo.

Você está fazendo tudo certo até agora. E conseguiu algo adicional: uma promoção no seu emprego, que elevará seu salário real a R$ 4.000,00! Melhor, impossível! O que fazer com os R$ 1.000,00 adicionais?

Adianto que a maioria das pessoas fará com que suas despesas mensais se elevem no mesmo valor, ou seja, para R$ 3.500,00. Essa atitude gera a mesma capacidade de poupança anterior. Será que inflacionar um estilo de vida no qual alguém já está adaptado, é inteligente?

Sua capacidade de poupança é a chave para conquistar a independência financeira. Se for maior, ela vem antes. Se for menor, levará muito mais tempo: a realidade dos juros compostos é inabalável! Você deve procurar primeiro, ampliar essa lacuna entre o que você recebe e gasta. Se está bem com seu estilo de vida, por que escolher gastar mais ao invés de aumentá-la? Para você, a mala é mais importante que a estrada?

É verdade que podemos almejar algo melhor em nossa vida. Não estou advogando colocar todo aumento dessa diferença entre receitas e despesas nos aportes para investimentos, mas procuro fazer você refletir no que é mais importante para você.

Uma sugestão é, assim que ela aumentar, não faça nada nos primeiros 3 meses. Avalie com calma e honestidade o que poderia ser acrescido financeiramente em sua rotina que faria você realmente mais feliz. Não invista em algo apenas porque há mais dinheiro disponível, mas sim porque ele trará valor real em sua vida e contribuirá, definitivamente, com sua felicidade.

Lembre-se, antes de aumentar suas despesas, da ideia poderosa da energia vital. Quer um novo vestido de R$ 1.000,00? Ou uma TV maior que custa R$ 2.000,00? Ou um novo carro de R$ 70.000,00? Calcule quantas horas de trabalho cada uma dessas “coisas” custará a você. Seu tempo vale o benefício que obterá com elas?

Se me permite uma opinião, considere gastar parte do adicional da diferença entre receitas e despesas com sua saúde, melhoria da alimentação, boas viagens, com quem você ama ou em uma causa que acredita. Antes de desejar comprar mais “coisas”, releia a mensagem dos meses 1 e 2. Essa atitude fará de você uma pessoa mais forte e preparada para enfrentar os novos desafios que, com certeza, virão.

Mês 10: investir com sabedoria e lidar com crises

Bem, chegamos a um dos maiores diferenciais para você conquistar a independência financeira, que trará liberdade a você aos demais aspectos da vida: os frutos de bons investimentos. Junto aos aportes regulares, eles são a peça fundamental para livrar sua vida da corrida dos ratos.

Não se esqueça que a maior condição para manter seus aportes é gastar menos do que você recebe. Todos os primeiros nove meses foram destinados a desenvolver seu modelo mental para aceitar esse fato incorporando novos hábitos na sua rotina.

Não confie apenas nos rendimentos dos investimentos, acreditando que você será o próximo milionário no mercado de ações. Aqui no blog fiz um estudo que mostra que, apesar de ambos serem importantes, um aporte mais significativo faz a maior diferença ao longo dos anos.

Consolidado o entendimento dos aportes, vamos pensar nas bases para construir sua carteira de investimentos. Nesse texto, indicarei o caminho básico e disponibilizarei os links para um material mais detalhado que já foi escrito por mim em outras ocasiões, ok?

Pense nas finalidades principais para seu dinheiro

Quando proclamo a necessidade da criação de uma carteira de investimentos, penso em aposentadoria antecipada. É ela que dará a liberdade para você dirigir de forma autônoma seu destino. Em uma carteira de investimentos, não estão inclusas aplicações que você pensa (ou necessite) usar em curto prazo.

Nesse “curto prazo”, está incluída a reserva de emergência: ela não faz parte de sua carteira de investimentos: deixe-a fora disso, em um produto atrelado à taxa Selic e com a menor tarifa possível. Isso é caixa para eventualidades, não investimento.

Você pode também possuir alguns objetivos definidos de curto prazo: comprar um novo computador ou fazer uma viagem maneira. A decisão de onde investir o dinheiro destinado a essas metas depende do prazo que irá sacá-lo: qualquer horizonte menor de dois anos deve ficar fora de sua carteira de investimentos.

Talvez você possa investi-lo em produtos melhores do que a Selic, como títulos de crédito privado, que pagam um pouco mais ou em um fundo de dólar, caso seu objetivo seja uma viagem internacional. Mas, novamente, não os considerem como pertencentes à sua carteira de investimentos. Essa é destinada apenas à sua aposentadoria. Considere usar bancos e corretoras de valores diferentes para não misturar as coisas.

Crie sua carteira de investimentos baseada na estratégia de alocação de ativos

Você é capaz de adivinhar o futuro? Caso não tenha a bola de cristal, sugiro usar a estratégia de alocação de ativos, sobre a qual já escrevi aqui. Uma vez que esse texto contém todas as informações de sua prática, abstenho-me de detalhar aqui.

A estratégia me acompanha há mais de 15 anos e foi essencial para eu conquistar a independência financeira em 2010 e mantê-la após todos esses anos. Ela se baseia no fato de que não podemos adivinhar o que vai subir e cair no mercado financeiro, ainda mais vivendo em um país instável (ao menos até agora) como o Brasil.

Na verdade, ela até se beneficia da instabilidade, uma vez que prega a diversificação de ativos não correlacionados e um constante rebalanceamento dos mesmos após variações significativas. Essa é a base de sempre aproveitar os movimentos do mercado a seu favor.

Além do artigo-base sobre alocação e ativos, inserido no último link, sugiro a leitura de mais alguns:

- O nascimento de uma carteira de investimentos: nesse texto, mostro as sugestões para montar um portfólio do zero, a partir dos ensinamentos que dei a minha filha.

- Defina seu perfil de investidor (que não é o mesmo que perfil de investimento).

- Os rebalanceamentos semestrais de minha própria carteira de investimentos: atualizado semestralmente, mostro como funciona na prática o rebalanceamento do método de alocação de ativos.

- Não há nenhum problema em criar uma carteira de investimentos passiva. Atualizo mensalmente três textos que podem ajudá-lo nessa opção: uma comparação de rentabilidades entre a minha carteira ativa e passiva, um embate entre as carteiras digitais operadas por robôs de investimentos, e a avaliação da rentabilidade de uma carteira de ETFs. Se você não pretende ser um investidor ativo e presente no mercado, podem ser boas opções.

- Mais artigos sobre carteiras de investimentos podem ser lidos no menu superior através da opção “Liberdade Financeira”.

Mês 11: manter sua nova vida sustentável

A trajetória para conquistar a independência financeira não é, necessariamente fácil. Ela depende diretamente da mudança de modelo mental que comentamos ao longo do texto. Seu estilo de vida é determinante para definir o quão sustentável ela pode ser. Praticar um pouco de minimalismo, sem preconceitos, pode ajudar na caminhada.

Não se engane: ocorrerão crises no meio do caminho. Afinal, quem não passa por elas, tanto as que deixam feridas emocionais como aquelas que demandarão despesas não esperadas? Esteja preparado com serenidade e sabedoria. Tenha em mente que você não caminhará em linha reta, mas sim em um vale sinuoso, com altos e baixos. Não desvie de seu foco principal.

Se você guarda expectativas irreais de sucesso constante a curto prazo, reconsidere-as. Ajuste suas velas quando perceber que está se desviando do caminho. Na maioria das vezes, a independência financeira vem através de uma viagem lenta, e não ocorre em poucos anos. Influenciadores do YouTube são exceções e estão longe de representar um padrão.

Seguem algumas ideias para manter a sustentabilidade na jornada à independência financeira:

- Não economize por economizar: não corte despesas de seu orçamento porque você leu esse texto, mas sim porque você se convenceu o quanto é importante para sua liberdade futura. Se sofrer com isso, precisa inicialmente mudar sua forma de ver e apreciar o mundo, ou nada feito. É como o exemplo da dieta e do plano de exercícios que comentei no mês 2. Vá mais devagar, mas com sustentabilidade, se for o caso. Se sente falta de algo, não o elimine drasticamente: nada adianta um passo à frente agora e dois atrás posteriormente.

- Automatize seus investimentos: não torne a ação de investir em algo complicado. Isso desestimula a incorporação definitiva em sua rotina. Os textos indicados no capítulo anterior dão algumas ideias para tornar as coisas mais fáceis.

- Procure incorporar pessoas que tenham os mesmos objetivos em seu círculo social: a influência pessoal é poderosa na nossa vida. Enquanto eu seguia meu plano para conquistar a independência financeira, deparei-me com muitas pessoas céticas e derrotistas. Com você não será diferente. Mantenha a amizade se for importante a você, mas não deixe sua negatividade pesar nas suas decisões. Cerque-se de pessoas que veem a obtenção da liberdade definitiva como algo essencial para nossa felicidade.

- Compare-se com você mesmo e não com os outros: convença-se que cada pessoa possui suas particularidades próprias e passa, em sua vida, por momentos diferentes dos seus. Logo, não tem sentido comparar-se com ela. Confronte você, hoje, com o que você foi, ontem, usando a comparação positiva, detalhada no blog Simplicidade e Harmonia. Considere criar histórico para avaliar seu progresso. No terceiro mês, sugeri a leitura de um texto sobre o app Money 99. Um sofwtare antigo, mas muito eficiente: até hoje utilizo-o para acompanhar graficamente minha jornada. Outra opção é usar a calculadora que criei para analisar o quão distante você está de sua independência financeira.

- Reavalie seus objetivos frequentemente: É uma ilusão acreditar que suas metas atuais serão iguais àquelas dez anos à frente. Você, suas aspirações, seus valores, seu modo de ver o mundo, tudo está se alterando dinamicamente. Planejamentos podem ser alterados quando necessários, e não há nenhum problema com isso. Anualmente, reavalie o que idealizou para os próximos anos. Veja se ainda faz sentido. Se necessário, modifique algumas variáveis, mas sempre mirando em seu objetivo maior: alcançar a independência financeira. Aqui no blog existe uma planilha de plano patrimonial muito útil a essa tarefa. Veja como a utilizo e calculo minha TNRP.

Mês 12: envolver as pessoas que ama

Se você é uma pessoa solteira sem fortes vínculos familiares, o impacto de suas decisões é limitado. As mudanças que colocou em curso em seu estilo de vida não afetarão ninguém mais do que você mesmo.

Porém, se você é parte de uma família, ou mesmo participa de círculos sociais profundos, a influência das ações causadas pela mudança de modelo mental, pode ser profunda. As escolhas que fez para conquistar a independência financeira terminam por envolver a todos.

Uma vez que as pessoas veem o mundo de uma forma completamente diferente, é possível que algumas ao seu redor não compartilhem, ao menos no início, seu entusiasmo e novas atitudes em seu dia a dia. Como conciliar o problema e colocar todos na mesma página?

Não há uma resposta certa para essa pergunta. Mas eu destacaria aqui que devemos ter flexibilidade e empatia para tornar suas metas possíveis sem desandar em uma piora em seus relacionamentos. Você está de um lado da corda. Sua família e amigos estão na outra. Você precisa caminhar para o centro de vez em quando, aproximar-se e explicar, pacientemente, sua nova forma de ver a vida. Nada ocorrerá instantaneamente, mas, com o tempo, sua serenidade produzirá frutos.

O relacionamento conjugal é o mais afetado e deve ser tratado com cuidado especial. Ele tem o poder de fazer desandar todos seus planos se não houver um mínimo de aderência entre a forma de pensar de ambos. Conversar profundamente sobre seus desejos e o que pretende fazer para alcançá-los é essencial para buscar a compreensão do outro. Se você não se sente à vontade para falar sobre assuntos financeiros com ele, há um problema entre vocês além dessa questão que precisa ser resolvido.

Infelizmente, se pensarmos em objetivos de longo prazo, a mera compreensão não será suficiente. É imprescindível um mínimo de engajamento do parceiro em sua nova visão de mundo. Em outras palavras, ele deve compreender e respeitar suas decisões, e não se torne uma pessoa que, mesmo inconscientemente, sabote seu novo estilo de vida.

Você precisa entender ainda que o grau de mudança que fez em sua rotina não será seguido plenamente pelo seu companheiro: ele não é como você e pode não estar na mesma página de sua virada financeira (e talvez nunca esteja). Mas com respeito e sintonia de ambos, é totalmente possível uma conciliação.

Se ambos possuem uma renda, uma sugestão é manter uma conta-conjunta para despesas comuns, como moradia, alimentação, utilidades etc. Ela deve ser alimentada por um depósito de ambos em uma proporção previamente planejada. Mantenha um saldo mínimo dessa conta para despesas de emergência comuns, como manutenções na casa e o que superar esse valor, gastem com lazer a dois.

Para gastos individuais, cada um deve ter sua conta separada. Assim, você terá liberdade em gerenciar o fluxo de dinheiro de forma privativa e investir o que você não usar para seu consumo próprio. Se sua parceira não estiver no mesmo ritmo que você, é possível que seu sucesso financeiro e suas novas conquistas a estimulem a segui-lo.

Se apenas um dos cônjuges possuem renda, a coisa fica um pouco mais complicada, pois caberá uma aceitação maior daquele que não colabora financeiramente com a redução das despesas comuns. Novamente, uma boa conversa é o melhor meio de alinhar ações e expectativas futuras. Mas é impossível fornecer soluções prontas nesse espaço. Tratando-se de dois seres humanos, cada caso requer uma solução particular…

Em relação aos filhos, a mudança pode ser bem mais fácil quando eles ainda são novos. Você pode aproveitar a situação para educá-los financeiramente e ser um agente para mostrar a eles o que realmente é importante na vida, além das coisas materiais.

Quando os filhos são adolescentes, a situação será mais complexa, pois… bom, quem já teve ao menos um sabe como é… Quem sabe se você mostrar a eles o quanto sua juventude é um privilégio para conquistar a independência financeira? Não seria um estímulo para fazer valer a liberdade que tanto eles pregam? Afinal, a liberdade que eles desejam ter dos pais passa pela conquista da independência financeira, não? Use essa verdade a seu favor.

Você pode também condicionar o valor da mesada a trabalhos realizados (dinheiro não vem de graça) e a uma parcela de poupança (aprendizado prático dos juros compostos)? Enfim, novamente, um bom papo, racional e coerente, ajuda muito.

E, se os filhos são maiores, fica mais fácil: é só dizer a eles que você está mudando seu estilo de vida para ter um conforto financeiro na velhice e não depender deles no futuro. Eles vão achar o máximo! Aproveite para educá-los também: nunca é tarde para começar, e você é o exemplo disso.

Aos seus pais, irmãos e parentes mais próximos, uma boa conversa também é necessária. Pessoas mais velhas que sempre dependeram de um salário podem ter dificuldade de entender esse negócio de “aposentadoria antecipada”.

Uma sugestão é dizer que você ainda trabalhará para manter um fluxo necessário de renda, nem que seja administrando seus investimentos. Apresente seus projetos futuros, como aprender uma nova profissão, voluntariar-se em algo que gosta ou participar mais ativamente da criação de seus filhos. Isso ajuda a mudar a percepção negativa de uma “vida de preguiça”.

Pessoas em seu círculo social, embora a influência de suas mudanças seja mais limitada, também podem notar a mudança em sua vida. Eles podem querer saber o que está acontecendo e se há algum problema. Não se acanhe e fale abertamente com eles sobre como mudou sua percepção em relação ao mundo do consumo. Aqueles que são, de verdade, seus amigos, vão te apoiar. Os demais, depois você decide o que fazer com eles…

Por fim, sabemos que todas essas pessoas são queridas, mas não possuem o direito de julgar suas decisões com base apenas em críticas. Na verdade, elas julgam com base em suas próprias experiências, sejam vitórias ou fracassos, mas não percebem que você é uma pessoa com um novo modelo mental que está ausente nelas.

É sempre saudável fazer a análise do que é mais importante para você e perceber, até que ponto, essas pessoas são realmente importantes em sua vida.

Finalizando… nada é gravado sobre pedra ao conquistar a independência financeira

Abraçar uma mudança de vida e de seu modelo mental é essencial para atingir suas metas, as quais não são imutáveis: elas podem ser alteradas regularmente para se adaptarem a novos sentidos que deseja dar à sua vida.

Logo, revisar seus objetivos e progressos também é fundamental para regular os passos que está seguindo e refletir fielmente seus desejos da forma como eles são hoje, e não como eram há alguns anos.

Avalie regularmente os passos que abraçou e cheque se as mudanças que está fazendo em sua vida financeira, profissional, pessoal ou espiritual têm sentido e colaboram para seu propósito maior.

Não faça algo apenas por instinto: tente extrair uma lógica racional para cada nova atitude. Se alguma coisa o aborrece, veja como conciliar as coisas para um resultado mais significativo.

Quando estamos buscando objetivos a longo prazo, quaisquer mudanças que fazemos hoje provocam transformações significativas no futuro. Pensando anos à frente, não menospreze pequenas alterações em suas ações no presente: perceba-as como ferramentas poderosas para seus sonhos no futuro.

Se abraçar positivamente essas revisões mentais, você assimilará o hábito de realizar uma reflexão constante em sua rotina diária. Pensar no que estamos fazendo, em nossas ações presentes, antecipará ajustes necessários e abreviará o tempo necessário para atingir o bem maior: uma vida melhor, seja financeira, profissional, pessoal ou espiritual.

E, ao menos para 99,9% das pessoas, isso só é possível se seu novo modelo mental for adequado a conquistar a independência financeira. Mãos à obra, então?

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi em mais de 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Um novo capítulo após 16 anos de independência financeira

- Última atualização da TNRP (2026)

- Rentabilidades de todas as carteiras – 2025

- Carteira ativa x passiva: atualização das rentabilidades

Ótima matéria !!! parabéns.

Obrigado Felipe!

Abraço!

Post salvo nos favoritos do meu feedly também. Excelente conteúdo.

Obrigado pelo feedback, Aposente Cedo! Abraço!

texto tão bom que salvei em pdf

muito obrigado

Obrigado você pelo constante apoio, Scant!

Espero que seja útil a você e aos seus próximos!

Abraço!

Uau André, que post!

Depois vou ler novamente com mais calma, tentar absorver algumas das suas experiências 😀

Bjs.

Opa, obrigado, Yuka!

Se tiver questões mais à frente, estamos aqui!

Bjus!

Imprimi, emoldurei e compartilhei com quem mais amo. Obrigado pelo texto!

Obrigado você pela leitura e feeedback, Leobino!

Abraço!

Imprimi, emoldurei e compartilhei com quem mais amo. Obrigado pelo texto!

Excelente post. André…

Abraço!

Obrigado, Anon! Agora o post está completo!

Abraço!

Muito bom o post. Independência financeira requer uma postura de estilo de vida tbm.

Obrigado Izabel!

Verdade, sem mudar o mind-set, nada feito. Muitas vezes as pessoas querem obter resultados diferentes fazendo as mesmas coisas. Loucura, não?

Abraço!

Olá, André.

Parabéns pelo excelente post. Muito completo.

Muitas dessas coisas que você citou eu já cortei, por exemplo, TV a cabo, pacote de TV e telefone fixo.

Abraços!

Obrigado, Cowboy!

Desses aí, também não tenho mais nada rsrs

Abraços!