Nessa página, de forma resumida, são apresentadas as rentabilidades de todas as carteiras acompanhadas do blog. Para ver comentários e mais detalhes de cada carteira, clique nos links abaixo.

A partir de julho de 2020, o blog iniciou uma comparação das rentabilidades de 4 carteiras de investimentos, cujos comentários e detalhes de alocação podem ser lidos em três artigos diferentes:

- A primeira iniciou-se em julho/2018 com a carteira gerida pelos robôs de investimentos. Essa carteira foi descontinuada em dez/23, pelos motivos expostos aqui.

- A segunda, compara minha carteira ativa com a carteira passiva baseada em fundos de investimentos. Essa comparação se iniciou com o início da carteira passiva, em jan/2019. É uma candidata para ser extinta em 2025, em função da baixa rentabilidade.

- Por fim, em 2020, iniciei a apuração da rentabilidade de duas carteiras geridas com fundos de índices e ETFs. Uma delas, real e mais complexa. Outra, uma simulação com apenas 5 ativos.

- Além delas, comparo as rentabilidades com dois FoFs (fundos de fundos) geridos pela Empiricus. Sua escolha se baseou apenas pelo maior histórico dos mesmos. Suas rentabilidades comparadas com outros FOFs podem ser comparadas nesse artigo.

Por que os FoFs?

A inclusão de um FoF justifica-se pelo fato de que o objetivo é sempre ponderar a rentabilidade com o tempo gasto no gerenciamento da carteira. É a estratégia que demanda menos energia possível, sendo atrativa se sua rentabilidade for similar aos demais.

Além da simplicidade do investimento, sua maior vantagem é o rebalanceamento interno, mais frequente do que faríamos se montássemos uma carteira com vários fundos de investimentos (prazos de resgates longos). A desvantagem é uma taxa de administração adicional, que, no caso da Empiricus é de 0,75% ao ano, que se soma às taxas dos fundos que o compõem (embora existam rebates que diminuem esse diferencial).

Na tabela abaixo você encontrará dois FoFs. O FoF Multimercados investe apenas em gestores brasileiros (eles, portanto, tem mandato para investir no exterior), enquanto o FoF Blend Global investe uma parcela em fundos no exterior.

Premissas

Algumas premissas para comparar as rentabilidades das carteiras de investimentos:

- O ano de 2019 mostra apenas as carteiras ativa e passiva, uma vez que o FoF Empiricus iniciou somente em abril/19;

- O ano de 2020 adiciona as carteiras de ETFs e o FoF Melhores Fundos. Apesar da carteira de ETFs ter iniciado no segundo semestre, simulei as rentabilidades do primeiro semestre para possibilitar a comparação anual;

- O ano de 2021 adiciona o FoF Melhores Fundos Blend;

- Como a carteira dos robôs foi descontinuada em 2023, optei por retirá-las da comparação. Acesse seu histórico detalhado para checar, se desejar.

- O percentual de renda variável em cada carteira de investimentos varia um pouco: vai de cerca de 1/3 nos fundos de investimentos ativos e carteira completa de ETFs até uma média de menos de 30% na carteira ativa e 40% na carteira de ETFs simples. A carteira ativa e de ETFs possuem ainda um percentual de cerca de 15% de fundos imobiliários e de proteções de dólar e ouro.

Resumo das carteiras de investimentos

- Carteira ativa: é a minha alocação de investimentos original, composta por 4 pilares: renda variável (ações), renda variável (fundos imobiliários), renda fixa e câmbio. É a carteira que toma mais tempo de gerenciamento, uma vez que todos os ativos são individuais e exigem uma análise exclusiva;

- Carteira passiva: essa carteira foi denominada “passiva” e é comparada com a anterior em um post específico. Ela é composta por fundos de investimentos (multimercados, ações, renda fixa crédito privado) e FoFs de fundos imobiliários. É uma carteira que exige bem menos tempo de gerenciamento, mas há problemas para um rebalanceamento efetivo, em função dos longos prazos de resgates;

- Carteira de ETFs, ou fundos de índice: em relação ao tempo demandado, possui vantagem em relação à carteira ativa, pois a necessidade de estudos de ativos individuais não existe. Porém, exige algum tempo na escolha dos ETFs (tempo que ficará maior se a oferta aumentar) e, principalmente, no rebalanceamento regular;

3.1 -> Estou fazendo também uma simulação de uma carteira simples de ETFs com apenas cinco ativos. - “Carteira” no fundo de fundos da Empiricus/BTG: é a alternativa que exige disponibilidade de menor tempo, juntamente com os robôs de investimentos (seu trabalho é só aportar). Possui uma boa diversificação, mas o risco financeiro fica concentrado em apenas um gestor.

Rentabilidades históricas

| Carteira | 04-12/19 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 (maio) |

| Carteira Ativa | 18,57% | 25,16% | 11,89% | 6,29% | 10,15% | 17,06% | 8,34% | 7,40% |

| Carteira ETFs Simples | – | – | 17,84% | 1,04% | 3,95% | 16,05% | 11,05% | 7,10% |

| Carteira ETFs Completa | – | – | 11,18% | 3,82% | -1,71% | 17,26% | 10,30% | 6,77% |

| Carteira Fundos de Investimentos | 12,77% | 16,40% | 3,66% | 1,39% | 0,40% | 15,48% | 7,10% | 9,18% |

| FoF MF Blend | – | – | – | 3,40% | 0,48% | 13,46% | 7,97% | 5,71% |

| FoF Melhores Fundos | 9,91% | – | 11,24% | 1,07% | 3,33% | 15,18% | 2,35% | 7,55% |

| IPCA + 5% | 7,61% | 9,91% | 10,12% | 15,62% | 11,13% | 10,01% | 10,09% | 4,97% |

| Ibovespa | 21,20% | 31,60% | 2,92% | -11,92% | 4,68% | 22,25% | -10,36% | 13,92% |

| CDI | 4,14% | 5,67% | 2,56% | 4,38% | 12,39% | 13,04% | 10,91% | 5,21% |

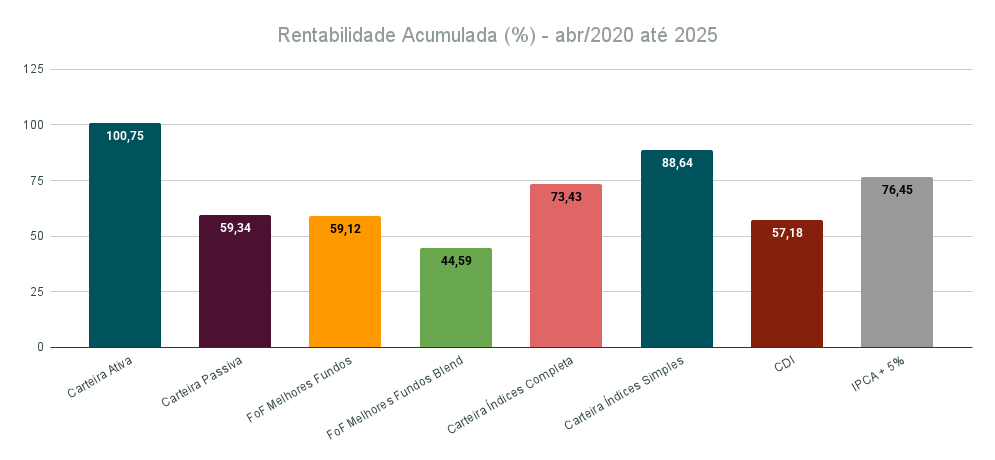

Rentabilidades 04/2020 a 05/2025* (gráfico)

Reforçando, essa página tem o propósito de apenas apresentar as rentabilidades, sem comentários. Para entender as alocações e as razões dos resultados de rentabilidade, guie-se pelos textos abaixo.

Páginas para detalhar as alocações e rentabilidades das carteiras no blog

Rentabilidade das carteiras ativa e passiva

Rentabilidade das carteiras dos robôs de investimentos

Rentabilidade de uma carteira de ETFs e fundos de índice

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização dos rendimentos das carteiras ativa e passiva (jun/25)

- Atualização das rentabilidades – Carteiras de ETFs

- Atualização das rentabilidades das carteiras ativa e passiva (mai/25)

- Atualização das rentabilidades das carteiras de ETFs (05/25)

André,

boa noite, tudo bem?

Amo seu blog e sua generosidade em transmitir todo seu conhecimento e experiências!!! Muito obrigada por isso!

Por favor, não consegui encontrar a rentabilidade da carteira de ETFs no Exterior. Você a publicou? Onde acompanho a rentabilidade dessa carteira?

Agradeço desde já por sua atenção.

Abraço,

Alessandra

Olá, Alessandra, tudo bem? Obrigado pelas palavras! Que bom que isso lhe ajude de alguma forma. Eu não posto a rentabilidade da carteira no exterior por dois motivos principais: primeiro, ela é simples demais. Quando a criei, expliquei a ideia nesse post: A carteira de ETFs na Avenue: parando de jogar? – Viagem Lenta Assim, é só jogar na net a rentabilidade dos dois ETFs, com a vantagem de você poder usar o período de pesquisa que desejar (cuidado apenas que você terá a rentabilidade em dólar e daí precisa acrescentar ainda a desvalorização do real no período). O segundo… Leia mais »

Acho que os fundos ativos “normais” não são uma boa escolha porque os gestores sempre cobram taxa de adm (ok, é justo), mas cobram taxa de performance (o que limita os ganhos na alta), mas se a performance é ruim, não são penalizados. Tenho uma carteira de ações bem robusta, de muitos anos de aportes, porém gostaria de mudar a estratégia para ETF, pelo meu momento de vida. Como fazer essa transição do stock picking para ETF tem quebrado a minha cabeça. Este é um momento que não é bom para vender, apesar da Bolsa em alta (lembrar que não… Leia mais »

Olá, Ricardo! Estou passando também por esse momento já há algum tempo e entendo seus pontos. O que acho importante avaliar: 1) Sem pressa. Já estou há quatro anos nessa transição. Eu tinha mais de 40 ações e mais de 25 FIIs. Hoje, tenho aproximadamente a metade. Fazer com calma evita cavalos de pau perigosos; 2) Sempre que vender, compre cotas de ETFs correspondente. Vendeu small caps? Compre SMAL11 ou equivalente. Vendeu blue-chips? Compre ETFs que seguem o IBOV ou as maiores empresas. FIIs? ETFs de FIIs… A não ser que vc queira aumentar ou diminuir a alocação de alguma… Leia mais »

André, me identifico com vc em alguns pontos: sou investidor de muitos anos, tenho 52 anos e com uma filha de 1 ano! Estou na fase final de acúmulo e querendo “comprar tempo” e não tanto “comprar dinheiro” mais. Quem sabe o stock picking tenha funcionado em outra época da minha vida (talvez foi sorte), mas agora quero deixar as coisas mais no piloto automático mesmo. E até pensando em diminuir a volatilidade geral da minha carteira, tanto Renda Fixa como Variável.

E eu que achava ser corajoso em ter filhos novamente aos 48 anos rsrs. Sempre achamos alguém mais corajoso!

Mas é isso mesmo, Ricardo. A ideia pode funcionar bem, mas para quem está ciente do que ela significa. Se puder, retorne um dia para contar como está indo a transição. Podemos ir trocando experiências.

Abraço!