Qual a melhor estratégia para atingirmos rapidamente a independência financeira: poupar mais ou investir melhor?

Através da calculadora fornecida por esse blog, vamos checar qual a forma mais rápida de alcançarmos nossa liberdade!

Para estabelecermos alguns conceitos, precisamos definir claramente os termos poupar e investir. É possível que suas diferenças não sejam tão claras, principalmente para as pessoas que ainda não estejam muito à vontade com os fundamentos do mercado financeiro.

Vamos a elas então!

Qual a diferença entre poupar e investir?

1. O que significa poupar?

Embora ambos termos estejam correlacionados, há algumas particularidades que permitem sua distinção. Entender essas diferenças nos permite avaliar, posteriormente e, matematicamente, qual deles é mais importante para atingir nossa liberdade financeira.

Quando você poupa uma parte de seu salário ou outro rendimento, você está simplesmente deixando de gastar seu dinheiro com algo. Sua escolha em não comprar aquela roupa da nova coleção, em não trocar seu celular a cada ano e adiar compras para a decoração de sua casa são atos, basicamente, de poupança.

Cada vez que você se abstém de despesas, você está poupando mais e, com a ajuda de um bom orçamento, construindo uma reserva financeira que pode ser um grande auxílio para situações emergenciais.

Veja que o conceito de poupança não significa, por si só, uma ação posterior, como aplicar o seu dinheiro em um investimento, como veremos a seguir. É plenamente possível “poupar” e manter seu dinheiro guardado embaixo do colchão. Possível, mas não inteligente!

2. E qual o significado de investir?

Investir é a sequência lógica do ato de poupar. Em um país com o histórico inflacionário do Brasil, o termo “poupar” é usado às vezes como sinônimo de “investir”, por sua associação com o investimento mais comum na história financeira dos brasileiros, a poupança.

O investimento pressupõe que a finalidade do dono do dinheiro não é simplesmente “guardá-lo”. Ele deseja multiplicá-lo por um fator, se possível, maior do que a taxa referencial do mercado que, em nosso caso, é o CDI. Seu objetivo, portanto, é, como nos ajudam os americanos com sua expressão “make money“, fazer mais dinheiro, recebendo consideráveis juros reais.

Algumas pessoas associam o investimento como algo de longo prazo, onde há maior exposição ao risco, enquanto a poupança é uma reserva para projetos de curto prazo, ou ainda, para um dinheiro destinado para a manutenção de sua reserva de segurança ou de oportunidade. Dentro desse conceito, a taxa de remuneração seria uma variável fundamental para diferenciá-los.

Enfim, quando poupamos ou investimos?

Para focarmos no objetivo desse artigo, de comparar qual das duas modalidades é mais importante para o sucesso em sua jornada financeira, precisamos capturar esse conceito do parágrafo anterior de taxa de remuneração.

A diferenciação que faremos a seguir está assentada nessas definições:

- Poupar é reter uma parte de seu salário e não se preocupar tanto em “investir bem”. Pense em uma pessoa que não gosta de finanças, pouco ligada ao mercado de capitais e minimalista, que possui, como consequência de seus atos, uma sobra grande de seu salário e utiliza aplicações conservadoras do mercado;

- Investir é aplicar no mercado financeiro quaisquer sobras mensais de dinheiro. Está ligado a um maior mais conhecimento financeiro e alternativas mais rentáveis com maior exposição ao risco, fazendo o dinheiro se reproduzir, multiplicando seu valor.

Com base nessas premissas, para realizarmos nossa comparação vamos definir aqui três perfis pessoais e ver qual deles se sai melhor na trajetória financeira.

Os perfis financeiros na comparação das rentabilidades

O conceito de perfil financeiro já foi comentado anteriormente, e cabe aqui ratificar que ele é fundamental para os resultados de sua carteira de investimentos a longo prazo.

Vamos definir apenas um padrão básico: uma pessoa que recebe R$ 10.000,00 de remuneração líquida mensal e não possui ainda uma carteira de investimentos. A diferenciação vem somente da forma que ela economiza seu salário e investe seus aportes, conforme abaixo:

- Frugal e poupadora. Esse perfil é daquela pessoa que economiza 50% de seu salário. Ela é minimalista e recebe além do que consegue gastar. Não se importa, porém, com a efetividade de seus investimentos financeiros e tem um retorno de 2% de juros reais por ano (acima da inflação).

- Esbanjadora, mas com conhecimento financeiro. Essa pessoa poupa apenas 10% do seu salário, mas investe no mercado de capitais e espera receber o valor de 8% de juros reais ao ano;

- Equilibrada em sua frugalidade e sabedoria nas finanças. Esse perfil economiza 30% de seu salário e alcança uma rentabilidade de 5% de juros reais ao ano, ficando no meio-termo das anteriores.

Esses perfis foram escolhidos aleatoriamente, antes mesmo de eu realizar as simulações na calculadora que já disponibilizei no blog. Caso deseje realizar suas próprias simulações, é só acessá-la através do texto “Independência ou liberdade financeira? Será que você está chegando lá?” ou diretamente, sem um tutorial, através desse link.

Vamos analisar um período de 35 anos e ver como cada um desses perfis se saíram na construção de seu portfólio pessoal, chegando, posteriormente, às nossas conclusões.

Poupar x investir: resultados da simulação

Vamos agora aos resultados ao final dos 35 anos de poupança e investimentos. Quem se saiu melhor?

Perfil 1: frugal e sem conhecimentos financeiros

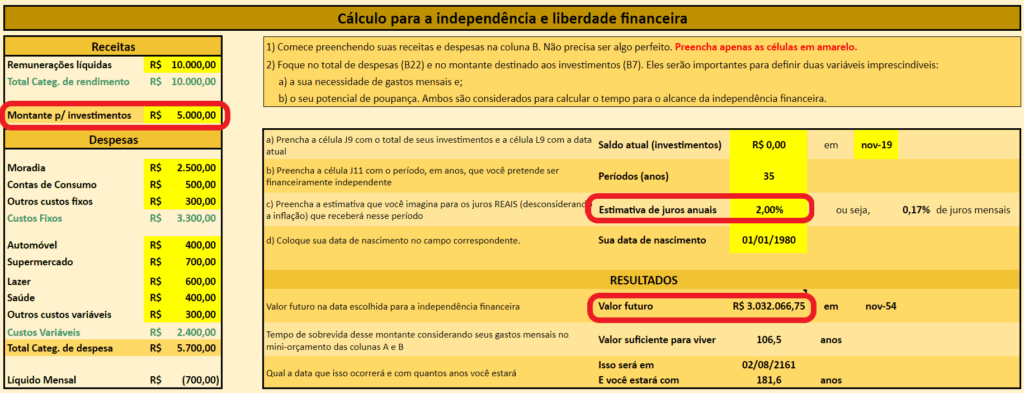

Lembram das premissas do primeiro perfil? Essa pessoa economiza 50% de um salário mensal de R$10.000,00, ou seja, R$ 5.000,00 e recebe um retorno real em seus investimentos de 2% ao ano.

Para essa comparação, foquem nos dados em destaque. Os demais são outras variáveis que são explicadas no texto linkado no parágrafo anterior.

Veja que a pessoa frugal, mesmo tendo uma rentabilidade real anual baixa, conseguiu, após 35 anos, construir um patrimônio de R$ 3.032.066,75. Nada mal, hein?

Perfil 2: perdulário, mas um craque nas finanças

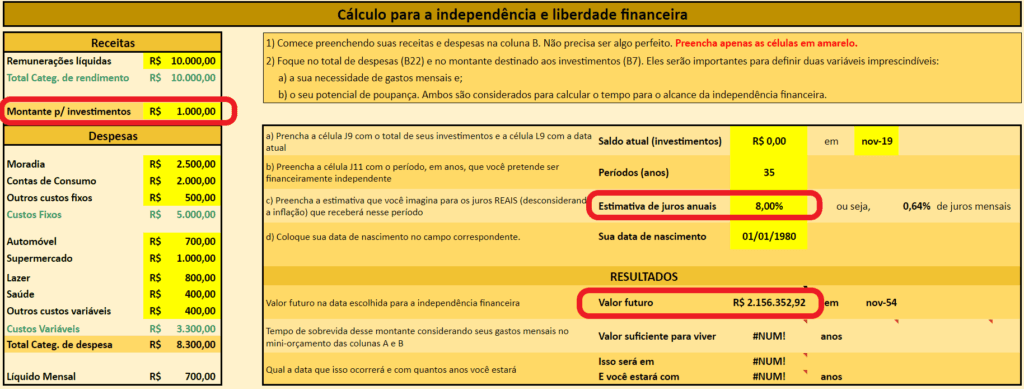

Já esse perfil adéqua-se às pessoas que conhecem o mercado financeiro, investem bem, mas não conseguem guardar muito dinheiro, em virtude de seus hábitos consumistas e gostos mais “refinados”.

Ele poupa 10% de seu salário (R$ 1.000,00 por mês), mas consegue uma remuneração real de 8% em seus investimentos. Como será que se saiu na comparação de rentabilidade?

Pior do que a pessoa frugal, hein? Mesmo conseguindo uma rentabilidade anual 4 vezes maior, esse perfil conseguiu acumular “apenas” R$ 2.156.352,92 ao fim dos 35 anos.

Perfil 3: o equilíbrio entre a frugalidade e a ousadia financeira

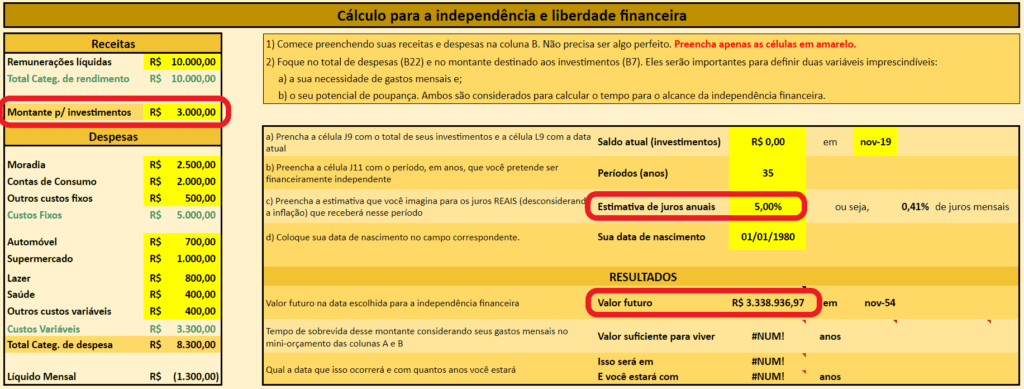

Essa é a típica pessoa equilibrada. Não pretende atingir altas rentabilidades, mas consegue poupar um valor razoável de seu salário mensal para balancear de forma mais branda suas necessidades presentes e futuras.

Vejamos como seria o futuro financeiro dela, com uma economia de 30% do salário e uma rentabilidade de 5% ao ano.

Um total de R$ 3.338.936,97! Melhor ainda, não? Do que uma vida equilibrada é capaz…! 🙂

Mas como será que esses montantes acumulados se apresentariam no decorrer dos anos? Vamos ver a influência do tempo e amplificar um pouco mais a análise.

A diferença entre poupar mais ou investir melhor no tempo

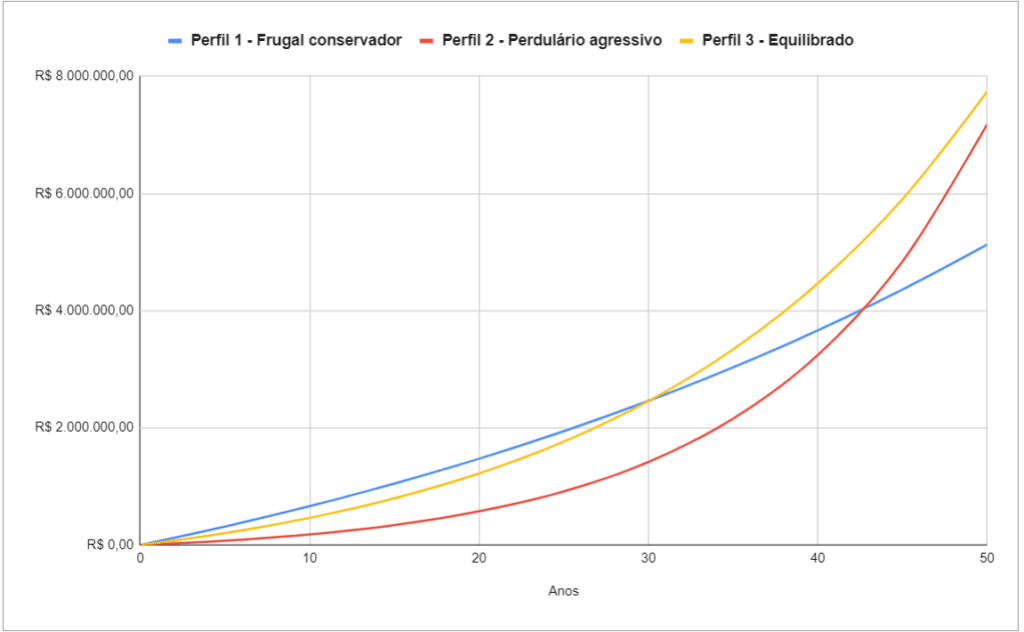

Lembrem-se que essa análise foi para um período fechado de 35 anos. Escolhi esse valor pela média dos anos de trabalho no Brasil. Mas se simularmos os resultados em tempos diferentes, podemos chegar a outras conclusões.

Construí um gráfico para as mesmas premissas dos perfis definidos de 5 em 5 anos, até o valor de 50 anos. Afinal, com o aumento da expectativa de vida, provavelmente seremos mais capazes a trabalhar mais para podermos viver até os 100, não?

Como as simulações se saíram?

Vejam que a tendência, com o tempo, é do investidor agressivo ultrapassar o poupador frugal e o investidor equilibrado. Esse momento ocorreria logo após cerca de 43 anos de capitalização no primeiro caso, e após os 50 anos no segundo. É uma boa forma de analisarmos o custo-benefício das atitudes que plantamos no presente para colhê-las no futuro, não acham?

Enfim: o equilíbrio ainda pode ser considerado a chave, mas…

Como alguns leitores do blog devem lembrar, sou um ardoroso defensor de uma vida equilibrada, onde possamos ponderar sabiamente nossas necessidades no presente e expectativas do futuro.

Mas esse pensamento não me torna suspeito nessa comparação, certo? Vejam que eu usei exatamente o valor médio de poupança e de rentabilidade dos perfis anteriores. De qualquer forma, a calculadora está disponível para os leitores simularem os dados que acharem mais adequados.

Sou da opinião que não podemos exagerar na frugalidade, e sim focar no que é realmente importante para nós, seja usando seu dinheiro ou não. Mas também devemos ser sábios em discernir entre desejos e necessidades, entre o essencial e o supérfluo. Vivendo dessa forma, o equilíbrio vem naturalmente.

A pessoa que economiza apenas 10% de seus rendimentos só conseguirá ter um patrimônio maior do que uma pessoa que poupa 30% após 50 anos de poupança, mesmo recebendo um rendimento anual adicional de 3%. Mas… apenas depois de 50 anos? Compensa?

Já a pessoa extremamente frugal estaria em vantagem por quase 30 anos comparado ao equilibrado. Portanto, quanto mais baixo seu horizonte temporal de acumulação de poupança estiver abaixo desse tempo, maior a vantagem dos aportes em relação às rentabilidades auferidas nos investimentos. Mas estaria vivendo feliz e plenamente sua vida?

Assim, algumas conclusões que podemos alcançar são:

- quanto menor seu tempo de acumulação, compensa poupar mais, mesmo que seja em investimentos de menor rentabilidade. Fica apenas o alerta de não trocar todo seu presente pelo futuro, embora sua liberdade seja alcançada mais rápido;

- quanto maior seu horizonte de acumulação, no caso de ter prazer na sua atividade ou de planos alternativos como semi-aposentadorias, pode ser interessante um equilíbrio maior entre poupança e uma exposição maior em investimentos mais arriscados;

- grande parte (e talvez a maior parte) do dinheiro que acumulará será proveniente de sua poupança e não de suas habilidades de investidor. Pense na poupança como um fato fundamental para sua independência financeira;

- Será que uma escolha razoável para uma vida mais tranquila seria focar em poupar e deixar os investimentos a cargo dos ETFs? Algo a se pensar, não?

E vocês, leitores, chegaram nas mesmas conclusões que eu?

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização dos rendimentos das carteiras ativa e passiva (jun/25)

- Atualização das rentabilidades – Carteiras de ETFs

- Atualização das rentabilidades das carteiras ativa e passiva (mai/25)

- Atualização das rentabilidades das carteiras de ETFs (05/25)

Uma coisa pesa contra ao gênio da rentabilidade: manter a constância com o decorrer das décadas. Ainda mais no Brasil.

Exatamente, Lucas! Manter uma rentabilidade alta em um prazo curto é fácil. O desafio do tempo não é tão óbvio assim.

Abraço!

André, Muito interessante. No início pensei que o conservador se sairia melhor já que poupava 50%. Seu post ilustra bem a importância da educação financeira. “…pois o Disqus possui o grande diferencial de deixá-lo dependente dele para sempre.” Eu ainda não havia pensado nisso. É algo a considerar. Olhando a sua página, já que os comentários não migraram, então o que pensei é o seguinte: vou pegar como exemplo o post: https://viagemlenta.com/quando-gastar-mais-dinheiro-e-usufruir-de-sua-independencia-financeira/ Na sua página no Disqus para esse post, há muitos comentários. Em “Discussion on Viagem Lenta 29 comments”, clicando em “29 comments”, aparecem todos os comentários feitos. O… Leia mais »

Opa, Rosana! Obrigado pelo comentário e ajuda!

Na verdade, eu pensei nisso sim, mas eu não achei o link rsrs. Tentei procurar para cada post e não achava, acredita? Pode ser uma excelente solução sim! Se não entrar nesse final de semana, vou fazer isso.

E olha como é um problema do Disqus mesmo: a url já é a nova, não é a antiga do blog.

Enfim, você ajudou muito sim. Já tinha até esquecido que isso era possível, pois não tinha encontrado um meio de achar isso.

Obrigado e bom final de semana!

André,

Bom saber que minha sugestão foi útil. 🙂

Vi que você está usando o sistema de comentários do próprio WP. Talvez seja melhor assim, pois fica tudo centralizado.

Abraços,

Oi Rosana! De fato, desisti de vez do Disqus. Sua sugestão foi excelente, embora muitas discussões não estejam lá naquela página de discussão. Não sei o que fizeram com elas… Eu não sei se mantenho esse sistema ou tento outra coisa. Duas coisas que são impossíveis aqui é editar o comentário ou logar com redes sociais. Ainda não sei se isso é tão determinante assim ou não. Vou pensar um pouco no que faço. Estou cogitando colocar o WPDiscuz. Apesar do nome parecido, é um sistema totalmente diferente, pois os comentários ficam na base do WordPress. Então, não há risco… Leia mais »

Excelente, André, obrigado! Acredito que o investidor que poupa 10% e investe com rentabilidade de 8% vai superar o frugal que poupa 50% e rende +2%, conforme o seu estudo, mas isso ocorrer porque o montante acumulado por ambos se torna muito maior do que eles poupam com o passar do tempo, isso é uma forte defesa da sua filosofia de equilíbrio, se pensarmos que todos nós vamos passar pelos próximos 35 anos, ou pelo menos queremos. Acredito que nesse mundo pós simples verdade do Money Moustache nós devemos atuar nos dois campos o +x% de rentabilidade e o -y%… Leia mais »

Perfeito, Crono!

É justamente isso: maximizar o que pode ser maximizado, minorar o que pode ser minorado, sempre atuando em variáveis consequentes desse controle. Ou seja, equilibrar as finanças sem desequilibrar a vida!

Abraço e bom final de semana!

Excelente. Lembrei do livro “Valor do amanhã “, do Eduardo Gianetti.

Bela lembrança, Leonardo! O livro é ótimo!

Abraço e bom final de semana!

Excelente!

Obrigado, Renato!