Há diferenças de rentabilidades entre os investimentos de uma carteira ativa ou passiva?

Veja, na atualização de 2019 até novembro/24, as performances de ambas no meu portfólio e as últimas movimentações mensais dos ativos.

Será que vale a pena buscar mais liberdade de tempo entregando-se passivamente aos fundos de investimentos?

Carteira ativa ou passiva para os seus investimentos? O assunto rende assunto na Finansfera, como mostraram artigos dos blogs do Uó e do Frugal. As principais questões levantadas são:

- vale a pena perseguir uma melhor rentabilidade em uma carteira ativa, mesmo que isso demande mais tempo da rotina?

- ou é melhor aceitar um rendimento menor de uma carteira passiva, e, consequentemente, ter mais liberdade em nossa vida?

O equilíbrio é a resposta mais fácil. Porém, com a idade passando e com o patrimônio consolidando a cada ano a independência financeira, tenho procurado deixar a balança pender mais ao tempo livre, preferindo dedicá-lo mais à estrada do que com a mala.

Com o novo viés e objetivo de melhorar a otimização das horas dedicadas à gestão financeira, em 2019 comecei a transferir parte da minha carteira pessoal de ativos para fundos de investimentos, e com isso, diminuir o tempo utilizado em performar cada vez melhor no mercado de capitais. Talvez seja a segunda etapa na viagem lenta à plena liberdade financeira.

Em junho de 2020, passei a montar também uma carteira de ETFs e fundos de índices: acesse-a se preferir uma alternativa de meio-termo, onde não se gasta tempo escolhendo ativos, mas sim em seu rebalanceamento regular. Desde então, ela tem se tornado uma alternativa mais viável do que o investimento em fundos, ao menos até o final de 2024.

O objetivo na comparação das rentabilidades

Nesse texto veremos um acompanhamento da rentabilidade das duas carteiras: a primeira sob minha própria gestão (realizada através do método de Alocação de Ativos) e a segunda, composta de um mix de fundos de investimentos.

Apesar de estarmos comparando a rentabilidade das carteiras de investimentos com dois benchmarks, o objetivo principal é que elas sejam consistentemente superiores à rentabilidade que preciso (medida pela TNRP) para manter meu portfólio em um nível confortável, que, após a atualização de 2024, encontra-se em 2,6% reais ao ano.

A definição da melhor carteira de investimentos passará sempre por essa variável, e um dos benchmarks, o IPCA+5%, fornece uma margem de segurança muito confortável (até demais) para o cumprimento dessa meta.

A alocação de ativos em cada carteira de investimentos

Os papéis que fazem parte da carteira ativa de investimentos são aqueles operados individualmente, como ações, fundos imobiliários, títulos de crédito privados como CDB, LCIs e debêntures e fundos de investimentos de índice, como o dólar e ouro.

Já os fundos de investimentos com gestão ativa de terceiros (multimercados, ações, crédito privado, fundos de fundos imobiliários e as carteiras digitais rebalanceadas por robôs de investimentos), estão contidos na carteira passiva de investimentos.

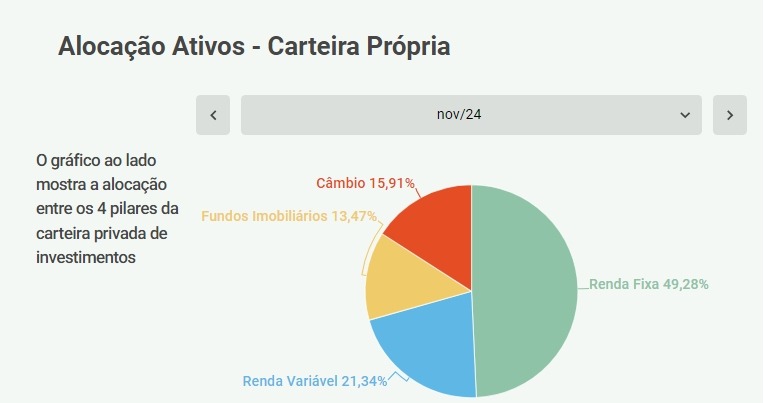

A alocação da carteira ativa de investimentos

Renda fixa

A partir de 2022, o percentual em renda fixa na carteira veio aumentando gradativamente, uma vez que direcionei dinheiro extra para aproveitar o então aumento de juros reais no Brasil, chegando em junho/24 a 50,30%. No mês seguinte, fiz um direcionamento do ETF IB5M11 para a carteira de ETFs e uma realocação de fundos de crédito privado para a carteira passiva, no intuito de, além de corrigir essa distorção nas carteiras, balancear o percentual de renda fixa em todas. Agora, as carteiras ativa e de ETFs estão equivalentes, enquanto o percentual de renda fixa na carteira passiva subiu consideravelmente.

Já com as carteiras melhor rebalanceadas, o percentual de renda fixa fechou o mês de novembro/24 em 49,28%. Alguns títulos de crédito privado que vêm vencendo nos últimos meses continuam sendo reinvestidos em ativos pós-fixados e parte aproveitando algumas LCIs de três anos, que continuam com juros reais muito atraentes.

Em tempos mais normais, com taxas de juros reais medianamente positivas, a alocação média atribuída à renda fixa havia sido estabelecida em 40% do portfólio. Com sua queda insana em 2020, culminando com o inédito prêmio de 2% brutos, eu havia diminuído esse valor para 35%. Agora, com uma alta taxa real e por eu já estar com mais de 52 anos, deixei esse número subir mais, além de 50% se não considerar outros investimentos potencialmente mais rentáveis.

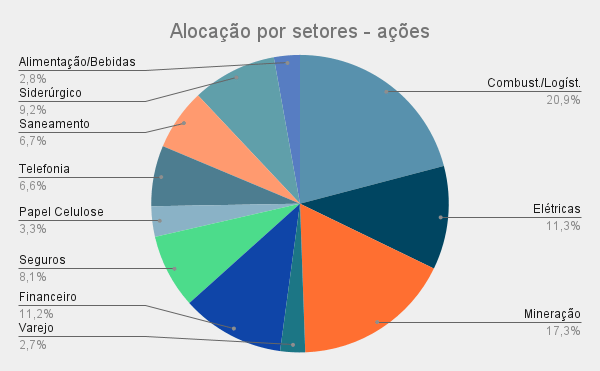

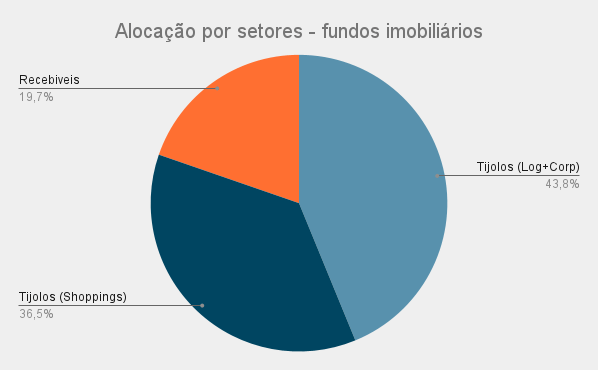

Renda variável: ações

O percentual de ações no portfólio caiu mais um pouco em novembro com nova queda do Ibovespa e chegou a 21,34%. Aportes em renda variável só estão sendo realizados através da carteira de ETFs como rebalanceamentos, tratada em outro texto.

Para registro, a partir de 2021 vendi pequenos lotes de GOAU4, TUPY3, TAEE11, SUZB3, PETR4, ITUB4, TAEE11, VALE3, BPAC11 e ODVP3. A estratégia da VALE3 e PETR4 consiste em ir diminuindo aos poucos minha posição em commodities, pois ainda possuem uma participação relevante no portfólio em razão das antigas operações de vendas cobertas de opções. Ainda há lenha para queimar.

Mantenho ainda o apontamento que, desde o segundo semestre de 2020 me desfiz de 24 empresas: ABCB4, FLRY3, BRFS3, HGTX3, WIZS3, ITSA4, SQIA3, UGPA3, EMBR3, GRND3, ELET3, MYPK3, GUAR3, VULC3, COGN3, BRSR6, HGTX3, WIZS3, OIBR3, QUAL3, ENBR3, ODPV3, CVCB3 e AESB3. Ainda estou com 17 empresas na carteira, pretendendo diminuir para 15 nos próximos meses, seguindo com minha estratégia de simplificar a carteira e migrar parte dos investimentos para a carteira de ETFs e para a carteira de investimentos no exterior.

Renda variável: fundos imobiliários

Os fundos imobiliários entraram na minha carteira de investimentos um pouco mais tarde, há treze anos. De uns três anos para cá retornei mais atenção a eles em virtude da queda dos juros. É uma forma de receber mais dividendos com alguma previsibilidade.

Sua participação na carteira tem se mantido em torno de 15%. Em 2021 e 2022 reforcei posições em BTLG11, KNRI11, RBRP11, HGLG11 e RBRP11, além de entrar em novas emissões dos demais se o preço for convidativo. Seu percentual de alocação está a 13,47% atualmente, com a nova configuração da carteira.

Mantenho registrado que, desde o segundo semestre de 2020, encerrei a participação em HGRE11, RCRB11, FCFL11, GGRC11 e RBRR11. Hoje estou com 12 fundos imobiliários (exceto os FoFs na carteira de índices e de fundos de investimentos). Novos aportes estão sendo direcionados apenas a fundos de fundos na carteira passiva e fundos de índice na carteira de ETFs.

Veja abaixo os gráficos de alocação entre os ativos de renda variável.

Câmbio

A participação histórica do câmbio na minha carteira ficou muito tempo em torno de 10%. Em 2020, com a expressiva valorização do dólar e do ouro, alcançou em setembro o percentual de mais de 22%, bem acima do final de 2019, quando havia fechado em 13,10%. Isso ocorreu mesmo com rebalanceamentos, envios de dinheiro ao exterior (saldos não computados nessa carteira) e saques para doações.

Sempre que entendo que o dólar está a uma taxa melhor em relação ao real, transfiro algum valor de alguma alocação para fora. A última transferência ocorreu em março de 2024. O percentual em câmbio da carteira ativa (com ativos somente no Brasil) subiu com as valorizações dos ativos dolarizados em outubro e fechou o mês em 15,91%.

Segue, enfim, o resumo da alocação da minha carteira ativa de investimentos. Uma evolução mensal do percentual tanto da carteira ativa, quanto passiva, pode ser vista ao final da seção no gráfico interativo.

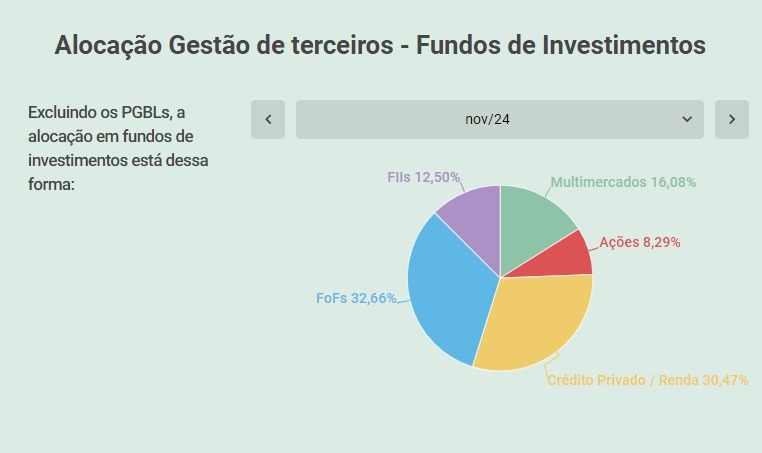

A alocação nos fundos de investimentos (carteira passiva)

Divido a gestão passiva em duas classes: os fundos de investimentos tradicionais e os fundos de previdência privada. Cada um possui particularidades diferentes.

Os fundos de previdência privada

Adquiri esses fundos (são três com gestões diversificadas) quando ainda era empregado. A empresa contribuía com parte dos aportes, e eu usava o abatimento de 12% na minha declaração anual de imposto de renda. Deles, mantive dois sem movimentação até hoje, embora tenha alterado a gestão em três momentos.

O terceiro, sob tributação progressiva, possui uma estratégia diferente. Como não tenho renda tributada na fonte (salário) há anos, faço saques anuais (uma média de R$ 30.000,00) de forma que eu receba de volta o imposto de renda retido na fonte de 15%, na declaração anual simplificada. Nos últimos meses, entretanto, tenho evitado mais os saques para aproveitar a boa condição da renda fixa brasileira aliada ao benefício fiscal do come-cotas.

Os fundos de previdência privada estão contidos nos cálculos de rendimentos dos fundos da minha gestão passiva, mas não os considero para o estabelecimento da alocação ideal da carteira, uma vez que possuem uma estratégia própria. Eles estão fora dos objetivos da alocação, mas fazem parte do ranking de rentabilidade, uma vez que são fundos arrojados:

- Os dois primeiros são fundos de fundos de previdência (FoF) e possuem uma alocação média de 40% em fundos multimercados e 23% em renda variável;

- O terceiro é um fundo de crédito privado que vem obtendo boas rentabilidades históricas.

Sua alocação dentro da carteira passiva de investimentos já foi de mais de 57% em 2019, mas hoje está em 45,57%, devido aos resgates anuais e aportes nos fundos de investimentos.

Os fundos de investimentos

O percentual restante da carteira passiva, 54,43%, é composto, em sua maior diversificação, por 19 fundos de investimentos. Até 2023, fazia parte o fundo composto pelos robôs de investimentos, o qual foi extinto em 2023.

Nessa alocação, estão considerados todos os fundos com gestão ativa, incluindo, a partir de agosto de 2020, FoFs ativos de fundos imobiliários. Uma vez que comecei a comprar FoFs passivos de fundos imobiliários para a carteira de ETFs, trouxe de lá os FoFs ativo para esta carteira de fundos de investimentos.

Em 2020 também comecei a comprar fundos de debêntures incentivadas, para reforçar a posição em renda fixa com taxas maiores de retorno.

Em 2021, percebendo a dificuldade de rebalanceamentos em fundos direcionados e uma estratégia específica para compor uma alocação-alvo, decidi começar a priorizar os fundos multimercados e, principalmente, fundos de fundos na estratégia. As razões são aprofundadas nesse texto.

Assim, progressivamente, a partir de 2021 fui pedindo o resgate de fundos como o Alaska Black, Fama, Capitalys, Brasil Plural, Kinea Chronos, Adam Macro Strategy II, Perfin Foresight, Vítreo Money Rider Hedge Fund, Empiricus FoF Melhores Fundos Global, Bogari Value e Indie FIC FIA, para aportar em outras carteiras (inclusive no exterior) e focar em FOFs nesta carteira de fundos de investimentos.

Entretanto, em função da baixa rentabilidade obtida até então (escrevo essa linha em out/24), da dificuldade de captação dos gestores, da confiança no mercado de fundos ativos e da baixa rentabilidade obtida nesses últimos 6 anos, estou tendendo a alocar cada vez menos nessa carteira.

Veja uma comparação de rentabilidade dos FOFs da Vítreo, XP, Banco Inter, Itaú e Nubank/Easynvest acessando essa página.

Os ativos atualmente na carteira são:

- Fundos Multimercados

- 1. Legacy Capital FIC FIM

- 2. Kapitalo Kappa D FIC FIM

- 4. Kapitalo K10

- 5. Itaú Optimus Titan

- Fundos de Ações

- 1. Dahlia Total Return FIC FIM

- 2. Brasil Capital 30 FIC FIA

- Fundos de Crédito / Renda

- 1. Kinea Infra (KDIF-FID01B0)

- 2. BTG Infra (BDIF11)

- 3. Sparta TOP Inflação

- 5. Perfin Apollo Energia (PFIN11)

- 6. Nu Reserva Planejada

- Fundos de Fundos de Investimentos

- 1. Empiricus FoF Melhores Fundos Multiestratégia

- Fundos de Fundos Imobiliários

- 1. RBRF11

- 2. KFOF11

A alocação atual dos fundos de investimentos, excluindo os 3 PGBLs, fechou o mês dessa forma:

Para conhecer cada um mais a fundo, vale incorporar em sua rotina a leitura das cartas de seus gestores, as quais mantenho atualizadas em um drive virtual público para os leitores do blog.

Se houver interesse em como os percentuais evoluíram com o tempo, vejam abaixo o gráfico responsivo, onde é possível ver a evolução mensal. No próximo tópico, checamos a rentabilidade atualizada das carteiras ativas e passivas de investimentos.

Comparação das rentabilidades das carteiras ativa e passiva

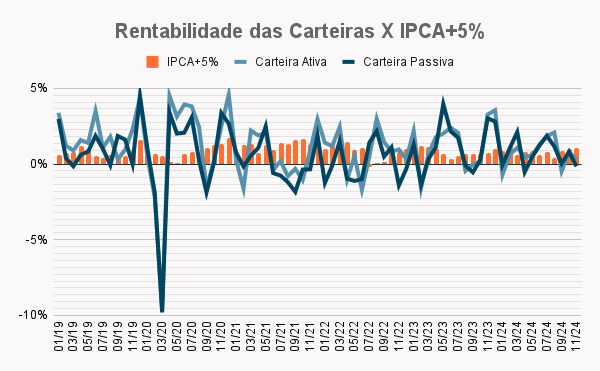

Vamos então a comparação das rentabilidades entre a carteira ativa e passiva! Veremos inicialmente uma visão mensal e posteriormente, os resultados acumulados.

O benchmark IPCA 5%

Para efeito de bechmark, ou índice de referência, escolhi o IPCA + 5% ao invés do CDI, pois representa um indicador real do valor dos investimentos. No texto das rentabilidades das carteiras com os robôs de investimentos, há uma maior explicação sobre esse indicador.

Panorama atual

A renda fixa brasileira nos últimos meses continua se apoiando no CDI, que segue entregando bons juros reais. O indicador até novembro marca uma valorização de 9,94%. Já o IMA-Geral, índice médio de todos os índices de renda fixa calculados pela AMBIMA, vem bem atrás, em virtude das incertezas econômicas, e apresenta um desempenho bem pior. Acumula uma valorização de apenas 5,72% no período, prejudicando todas as carteiras de investimentos, mas, em especial, a carteira ativa e a carteira de ETFs completa, mais carregadas em títulos de longo prazo. Para termos uma ideia, o índice IMAB5+ desvaloriza, no ano, 4,45%.

O mês de novembro viu tanto o Ibovespa quanto o IFIX recuarem novamente: -3,12% e -2,11% respectivamente. No acumulado anual, a bolsa brasileira mantém-se no negativo, com -6,35%. O IFIX a acompanha, com queda anual de -5,25%. Um ano péssimo para a renda variável brasileira.

Salvando as rentabilidades das carteiras, os ativos dolarizados fecharam, nesse mês, com variações muito positivas, impulsionados pelo aumento do S&P500 e criptomoedas, com a ajudinha do aumento do dólar. A bolsa americana acumula uma variação de 26,47% ano. O ouro sem hedge, ou seja, calculado em reais, 58,92%, embora tenha ficado estável em novembro. O dólar, 23,18%. A cesta de criptomoedas HASH11, baseada na NCI e convertida ao real, subiu 46,98% em novembro, e registra um rendimento expressivo de 152,64% no acumulado anual, após a cobrança das taxas do ETF.

Nosso benchmark, o IPCA +5%, sobe 9,42%, abaixo do CDI (9,94%). Aguardemos algum ato minimamente racional desse governo no campo fiscal para ver se será possível uma maior recuperação dos ativos variáveis e de renda fixa brasileiros no último mês de 2024.

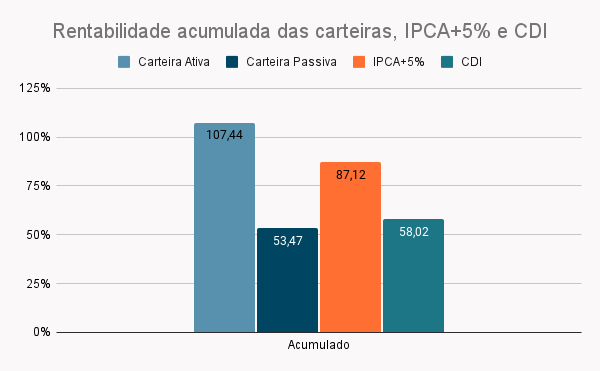

Desde janeiro de 2019 até novembro de 2024, o quadro das rentabilidades é o seguinte:

Fantando um mês para fechar o ano, a carteira marca 8,08%, enquanto a carteira passiva anotou uma valorização positiva de 8,20%. Um dos papéis que mais maltrataram a carteira ativa nesse período foi o da VALE, minha maior posição entre a renda variável. Os títulos com yields longos, maior posição na renda fixa, sofrem com uma rentabilidade negativa no ano. O alento é que boa parte da carteira está hoje posicionada em uma taxa de juro real longa bem atrativa.

A carteira ativa está menos alocada em renda variável e tende a sofrer menos nas quedas do Ibovespa (e subir menos nas altas também). Já nos meus 52 anos, planejo diminuir gradativamente o percentual de ações no portfólio, colocando hoje uma meta máxima de 30%, caso a bolsa tenha, de fato, um rallye de alta. Caso contrário, pretendo ficar com cerca de 25%, ou abaixo, da forma que está hoje. Os juros reais altos também favorecem a decisão. Vale lembrar que a alocação de renda variável nessa carteira aborda somente ativos brasileiros (o exterior está representado pelas carteiras de ETFs).

Seguem as rentabilidades históricas, em formato de tabela:

| Carteira | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | Total |

|---|---|---|---|---|---|---|---|

| Ativa | 25,16% | 11,89% | 6,29% | 10,15% | 17,06% | 8,08% | 107,44% |

| Passiva | 16,40% | 3,66% | 1,39% | 0,40% | 15,48% | 8,20% | 53,47% |

| IPCA + 5% | 9,91% | 10,12% | 15,57% | 11,13% | 9,84% | 9,42% | 87,12% |

| CDI | 5,67% | 2,56% | 4,38% | 12,39% | 13,04% | 9,94% | 58,01% |

Rentabilidade acumulada em todo o período

Nesse período de 71 meses, o Ibovespa subiu 42,97% e o IMA-Geral, 53,87%. Através desses indicadores, seria previsível que uma carteira tradicional de ações e renda fixa, sem rebalanceamentos, deveria ficar nessa faixa, certo?

No entanto, em função dos ativos de câmbio e realocações, a carteira ativa diretamente administrada carrega uma rentabilidade de 107,44% no período, acima do agressivo benchmark IPCA+5% e quase duas vezes o valor do CDI. A carteira passiva acumula um valor abaixo do IMA-Geral e CDI: 53,47%.

Nesse período, onde o IPCA+5% subiu 87,22%, o rendimento do CDI ficou em 58,02%, mostrando que é um indicador realmente mais desafiador, além de oferecer uma visão mais acurada da eficiência das rentabilidades no longo prazo.

É mais fácil pensar, para seu planejamento futuro, em uma rentabilidade real, acima da inflação, do que uma rentabilidade bruta. Veja mais sobre essa rentabilidade real em renda fixa ou variável: o que é melhor para seus investimentos?

A carteira ativa, gerenciada já há mais de 18 anos pela estratégia de alocação de ativos, está rendendo 123,32% do benchmark desde o começo de 2019, enquanto a carteira passiva, com os fundos de investimentos gerados pelas gestoras, sobe 61,38% do indicador. Comparando ao CDI, os números seriam 185,19% e 92,17%.

Pensamentos finais

Lembro que passamos por um mercado altista em 2019, inclusive para a renda fixa, com a redução dos juros longos e aumentos dos preços unitários dos títulos. Assim, as rentabilidades de ambas as carteiras foram plenamente beneficiadas pelo momento.

Já no primeiro trimestre de 2020 vimos uma situação adversa, com aumento de juros longos e uma enorme queda no mercado de renda variável. Após uma recuperação de 4 meses, tivemos novamente, de agosto a outubro, uma queda do mercado de renda variável, e, particularmente no Brasil, uma piora da perspectiva de crise fiscal, influenciando muito os rendimentos da renda fixa. Os três últimos meses de 2020 foram períodos de grande recuperação.

Já em 2021 os ganhos foram revertidos, ampliados pela grande queda da renda variável e renda fixa de longo prazo, o que fez os rendimentos das carteiras de investimentos ficarem abaixo do benchmark, o que ocorreu novamente em 2022. Em 2023, tivemos um novo governo leniente com déficits fiscais, juros dos EUA subindo e depois caindo, comodities em alta e novos desafios geopolíticos.

O ano de 2024 está fechando pessimamente para os ativos de renda variável brasileiros. Enquanto as carteiras de ETFs vão bem, com uma boa alocação em ativos no exterior, a carteira ativa não consegue decolar, sendo empurrada para baixo, inclusive, através da queda dos juros longos do Tesouro. A carteira passiva decepciona novamente.

Meu objetivo nessas observações é certificar-me de que é possível migrar a maior parte da minha alocação da carteira ativa para a passiva, e, como expliquei no texto “independência financeira passiva ou ativa“, ter mais tempo, paz e tranquilidade. Afinal, quem não os desejam, né? Infelizmente, a carteira de fundos não tem se mostrado uma boa opção. Cada vez mais, tendo a migrar os excedentes para a carteira de ETFs, inaugurada em 2020, e diminuir o percentual do patrimônio nos fundos de investimentos de terceiros.

No início desse texto comentei sobre a TNRP, a “taxa necessária de remuneração do portfólio”, métrica que utilizo para as tomadas de decisões no futuro. Ela fechou o ano de 2023 em 2,6% (clique para acompanhar). Esse número significa que eu preciso de uma remuneração anual REAL de 2,6% de meu patrimônio para poder viver bem com meu planejamento financeiro até eu passar para o lado de lá.

Se a remuneração anual estiver acima desse valor, a TNRP tende a cair a cada ano, facilitando minha decisão de continuar minha migração para o gerenciamento passivo do portfólio. A adoção do benchmark em inflação+5% fornece uma margem de segurança adicional nesse objetivo.

Acesse também a página fixa do blog que resume todos os números de rentabilidade em apenas um local.

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Rentabilidades das carteiras ativa e passiva – atualização

- Atualização das rentabilidades das carteiras de ETFs

- Comparação da rentabilidade dos FOFs – atualização

- Atualização das rentabilidades de todas as carteiras de investimentos (out/24)

Oi, André! Parabéns pelo ótimo resultado da carteira ativa. Talvez você já tenha falado a respeito, então peço desculpas caso assim seja. Se o seu benchmark é ipca+5, não faria sentido dar ênfase em títulos longos do tesouro ao invés de pagar taxas de Adm em fundos nessas carteiras passivas? E também em cdbs até o limite do fgc? Até mesmo algum crédito privado AAA. Imagino que com esse mix seria possível bater esse benchmark com relativa tranquilidade, não? Vc também investe em etfs de imab? Eu pessoalmente acho que o custo de taxa de adm + performance de fundos… Leia mais »

Olá, Apoiador! Obrigado. Realmente, a carteira ativa tem se beneficiado da boa performance de algumas ações e seus dividendos (PETR4, por exemplo) nos últimos anos e do crescimento da alocação (já relativamente alta) em renda fixa com boas taxas. Ela está mais presente na carteira ativa, com títulos do tesouro longos, IB5M11 e créditos privados. Na carteira passiva, ela está presente através de fundos de debêntures incentivados, mas com uma alocação bem menor do que na ativa. Na carteira de ETFs, a renda fixa está presente com o IFRM11 e IMAB11. Deve receber a transferência do IB5M11 no futuro quando… Leia mais »

André,

E dessa vez o IPCA ficou em último lugar… Enquanto isso, a carteira ativa teve um resultado admirável.

E o CDI continua alto. Será que nos próximos anos voltará mesmo a ter 1 dígito apenas? Eu tenho minhas dúvidas.

Feliz 2024 para você e seus familiares. Que seja um ano de muita saúde, paz, harmonia, alegria e bom retorno nos investimentos!

Pois é, Rosana, esse ano o IPCA deu uma trégua. Se continuar baixo por mais uns dois ou três anos e se a política monetária do BC não der uma guinada, pode ser que o CDI chegue bem perto dele no acumulado. Nessa situação, a inflação ficaria em torno de 4% e o CDI uns 9%. Veremos…

Feliz 2024 para você e sua família também! Sucesso, simplicidade, harmonia e paz para vocês também!

Abraço!

Grande André, poderia comentar porque escolheu estes FOFs de FIIs ?

Olá, Vagabundo!

Na época, foram os FIIs que eu encontrei a melhor distribuição entre tijolos (shoppings e corporativos) e FIIs de papéis. Pensei também em dividir entre as grandes gestoras (Kinea e RBR). Não peguei da Hedge pois já tinha muitos FIIs dela na carteira ativa.

Hoje, as alocações mudaram um pouco. Eu vendi também quase todo o MGFF11, pois fiquei desconfiado da gestora. Vou zerar logo.

Abraço!

E mais uma vez o IPCA+5 continua na frente.

O mercado de ações realmente não é para qualquer um.

Abraços,

https://simplicidadeeharmonia.com/

Tá difícil, hein, Rosana? Nosso país não perde uma oportunidade de perder uma oportunidade.

Estou fazendo pouquíssimas operações, usando só os dividendos e juros e reaplicando o que sobra em CDI. Aumentando o percentual em RF…

Abraços!

André,

” Nosso país não perde uma oportunidade de perder uma oportunidade.”

Sua frase ficou perfeita. Infelizmente é a triste realidade. Como você disse uma vez, o Brasil não sai do voo de galinha. Quando a gente pensa “agora vai”, algo dá errado…

Estou como você: poucas e muito bem pensadas operações. E migrando para a renda fixa aos poucos.

Boa semana!

É triste quando a gente começa a perder as esperanças, né?

Boa semana!

Superar IPCA + 5% nessa janela 2019-2022 foi um grande feito! Parabéns!

Acho melhor continuar com a gestão ativa. hehehe

Obrigado, Thales! Porém o “grosso” dessa remuneração foi justamente em 2019. Nos anos posteriores, de 2020 a 2022 ela fica abaixo do benchmark, embora acima do CDI e inflação + 3%. Vamos ver se entramos em uma fase de comparação para superar esses últimos 3 anos, que foram o pior triênio desde o início da carteira…

Abraço!

Viagem lenta, eu tendo dificuldades em localizar as atualizações que vô e posta. Esta muito confuso. Clico no link certo e vem uma longa matéria antiga… Não consigo identificar a publicação nova…. Desistindo do seu blog….

Nei, é esse post mesmo. Eu o atualizo mensalmente. Veja na seção das alocações que tudo está atualizado para maio/22. Veja, mais ao final, a seção “panorama atual” e “rentabilidade acumulada” que está tudo atualizado.

Abraço!

Andre, sobre a questão da gestão passiva, vc ja analisou o investimento em ETFs globais como VT e WRLD11. Eles tem taxas de administração baratas e diversificação cambial e geográfica a nível global. Pode ser uma boa pra sua estratégia de simplicação.

Olá João!

Sim, eu estou investindo no exterior diretamente, mas esses investimentos estão em uma carteira separada.

Veja essa lista de artigos aqui: Você pesquisou por – Viagem Lenta

Nesses textos, eu mostro porque escolhi ETFs de ETFs para essa diversificação.

Abraço!

Olá!

Fiquei olhando a quantidade de ações e FIIs que você se desfez até agora, acho que se era pra ter tantos ativos assim era melhor ter ETFs mesmo, minha carteira tem 16 ações e 11 FIIs e eu já acho difícil acompanhar tudo. Eu estou cada vez mais convencido de que para o pequeno investidor a melhor estratégia é ETFs mesmo, principalmente no começo, quando a gente não sabe quase nada, mas pensa que vai conseguir ganhar do mercado selecionando ações.

Abs

Olá Bilionário!

Sim, hoje penso assim também. Mas também temos de considerar que o mercado de ETFs no Brasil era só selva quando comecei a estudar e comprar as primeiras ações rs. Aí, quando adquirimos a prática, fica difícil mudar de ideia…

Mas concordo contigo. Para a continuidade da carteira de minha filha, por exemplo, que não quer ficar acompanhando e estudando o mercado, estou recomendando ou ETFs ou fundos de fundos multimercados. O foco dela está em outra área.

Infelizmente, há muita lenda na “facilidade” de selecionar ações. Muitas não acabam em finais felizes.

Abraço!

André,

“Nesse período, onde o IPCA+5% subiu 30,18%, o rendimento do CDI ficou em 10,16%…”

Quem iria imaginar que algum dia o CDI ficaria tão abaixo de um título IPCA+5%.

Abraços,

Pois é, Rosana! Estamos vivendo uma fase com os dois indicadores bem descorrelacionados. É uma fase que exemplifica porque prefiro o benchmark da inflação ao CDI. No fundo, o que interessa para o patrimônio no futuro é quanto ele vence a inflação.

Mas, cá entre nós… está difícil ganhar o mercado com essa renda variável que não deslancha e com esse CDI rsrs

Abraços!

Deixa ver se entendi, se precisa de uma remuneração real de 2,8%aa ( a tal da sua TNRP), pq não colocar tudo no TD IPCA+ pagando mais de 4,4% real ou uns 3,7% real liq???

Gerenciamento de risco, Silva. Vc confiaria todo o seu dinheiro nas mãos do governo brasileiro? Eu não…

Desde o início, sempre usei a alocação de ativos, que se mostrou uma estratégia adequada. Não penso em abandonar algo que está performando muito bem (bem além dos 4% reais ao ano) durante todo esse tempo e na qual eu já tenho boa experiência. O que pretendo é simplificá-la, não abandoná-la.

Abraço!

Grande André, já estudou a tal carteira permanente ? Essa sim é super simples de manter, pois precisa somente 4 ativos ! Pra preservar patrimonio pode ser uma boa. KISU11 vai entrar aí em algum lugar ? Abs (PS nao sei porque nao recebo notificacao quando vc responde)

Olá Vagabundo! Vc diz o portfólio permanente de Harry Browne e Ray Dalio? Sim, já escrevi sobre eles: O conceito de portfólio permanente – Viagem Lenta Na verdade todas minhas carteiras de investimentos seguem suas ideias, com algumas variações e vieses para o mercado brasileiro. A mais simples é a de ETF simplificada, não sei se já viu. O KISU11 vai entrar na carteira de ETFs completa, mas ele ainda está muito descolado do valor patrimonial do fundo. Vou aguardar mais um pouco. Prêmio muito alto. Sobre as notificações, tem um campo aqui mesmo nos comentários (quando vc escreve) para… Leia mais »

Legal cara ! Vou ler seu artigo sobre portfolio permanente e clicar no tal campinho pra receber notificacao (apesar que tenho a impressao de ja ter feito isso alguma vez). Qual seu feeling agora sobre essas carteiras, a tendencia é ir pra mais simples ou ficar no meio termo ? Eu estou com cerca de 120 ativos diferentes e nao aguento mais !!!!

Parece que, se manter-se logado no mesmo navegador (e ele guardar essas informações) não precisa clicar sempre. Fica gravado. Mas se você não fica logado, acho que precisa clicar em no campo para cada post rsrs. A tendência é simplificar. Mas não vai ser repentinamente. Estou fazendo isso aos poucos. Meu objetivo até final desse ano é reduzir a carteira ativa a 50%, deixando as outras duas (ETFs e fundos de investimentos) com a outra metade. E aí, começar a inverter o jogo. De ações eu já tive quase 50. Se FIIs já alcancei 25. Se considerar os ativos de… Leia mais »

nao está dando certo receber as notificacoes… sobre a carteira permanente eu comecei a ler seu artigo. Acho que ela se deu bem nos ultimos 50 anos porque carrega um monte de bonds, que valorizaram bastante com a queda de juros no mundo inteiro. Daqui pra frente eu nao sei. Bitcoin talvez ? abs

Pois é Vagabundo… Por isso que temos que ter ciência de que o futuro não repete o passado e, nessa questão dos juros, é um futuro quase certo para um curto-médio prazo.

Eu estou com bitcoins na minha carteira de ETFs. Resolvi entrar com eles em meados do ano passado.

Que pena que não funciona a notificação… Viu nos spams? Eu não tenho muito o que fazer, pois o sistema de comentários é um plugin externo… :/

Abraço!

E aí cara, em primeiro lugar parabéns pelo bebê ! Estava procurando esse comentário e acabei lendo em algum lugar, nao sabia que ja tinha nascido. Tá conseguindo dormir ? Enfim, nao funciona a notificacao. Deixo anotado em algum lugar e depois volto pra ver. Estou tentando entender bitcoin, como pode alguns bytes valerem dinheiro ? Ainda nao cheguei lá. Suponho que vc ainda gaste um bom tempo gerenciando sua carteira. Entendo que ela tem agora menos dinheiro, mas a quantidade de trabalho já diminuiu ? Abs

Sim, estou diminuindo bem. Nesse segundo semestre de 2020 me desfiz de 11 empresas, mas ainda estou com 26. Quero chegar a 20 até o final do ano.

Para os FIIs, o movimento está sendo o mesmo. Também estou diminuindo os títulos de renda fixa conforme vão vencendo e investindo em fundos ativos ou passivos.

Enfim, vou diminuindo o que estudar e gerenciar, aos poucos. Mas já vejo um resultado no tempo diário sim, que está migrando para o filhote rsrs

Abraço!

Queria sugerir o assunto de BDR de ETF. Se puder falar sobre aqueles ETFs por mercado europeu ou emergente seria bem legal.

Olá John! Entendo seu interesse: atualmente, os BDRs têm atraído muitos investidores ao mercado. Contudo, não sou expert no assunto, principalmente em outros países. Nunca investi diretamente no exterior (em alguns posts do blog explico o porquê). E atualmente, não penso em fazer isso, uma vez que estou diminuindo meu tempo no acompanhamento do mercado, como comentei nesse texto. Tenho aumentado minha participação no exterior apenas via fundos de terceiros. Assim, não me sinto competente para comentar sobre algo que não invisto e nem pretendo investir ao longo dos próximos anos. Prefiro manter os papos aqui no blog apenas do… Leia mais »

Eu mesmo com uma carteira super ativa estou com rentabilidade de -7% no ano de 2020. Muito relativo isto dae

Super relativo, Renato. Os percentuais de alocação em determinados ativos fazem total diferença. Se vc estiver mais alocado que eu em renda variável brasileira, por exemplo, é natural que a rentabilidade seja mais baixa.

Abraço!

Muito boa essa série, continuo acompanhando. Eu descobri esses dias que PGBL nao serve pra planejamento sucessorio, pois entra em inventario e paga ITCMD. Nao sei se sabia disso. Sobre o aumento da sua TNRP por causa do bebê, sugiro um post sobre sua visão sobre os custos de uma criança e como vc chegou nesse número. É um tema que tem muita mistificação. Abs

Olá Vagabundo! Obrigado! Curioso seu comentário no momento, pois justamente nos últimos dias eu estava me atualizando sobre a legislação dos planos de previdência (desde que saí da empresa, há mais de 10 anos, nunca mais me interessei sobre o assunto, nunca fiz aportes, enfim…) para investir a poupança, a pedido, de meus pais. Porém, o que encontrei é que em SP, ao menos, ele ainda é isento e há um projeto de lei para mudar isso (https://www.conjur.com.br/2020-jul-09/milena-garrido-projeto-lei-itcmd-sao-paulo). Encontrei que em alguns estados ele é cobrado, mas há decisões judiciais que estão beneficiando os segurados, entendendo que a cobrança é… Leia mais »

Então, essa confusão toda fez o PGBL perder o sentido pra mim. Antes a empresa dava uma contraparte em cada aporte, agora nao tenho mais isso. Nao tenho mais renda ativa substancial que faça valer a pena aportar pra deduzir no imposto. Tambem nao quero que meus herdeiros tenham que brigar na justiça por esse dinheiro. Ai danou-se. Vou migrar pra VGBL aos poucos, resgatando conforme a faixa de imposto permitir. abs

Sem dúvida, o PGBL só compensa se a empresa fizer a contraparte e se você fizer a declaração completa. Tanto que, assim que saí da empresa, parei totalmente de aportar nele. O que tenho ainda vem dessa época. O lance legal assusta mesmo. Se isso não ficar claro, ou se a cobrança de imposto ocorrer mesmo, minha ideia é “gastar” o PGBL aos poucos e iniciar um VGBL. Na verdade, já estou fazendo isso com um de tributação progressiva. Quando esse finalizar, tenho outro com a mesma tributação para sacar. Por último, vai sobrar aquele com tributação regressiva que, apesar… Leia mais »

Caro André, para o bem (ou para o mal) você é um gestor de patrimônio muito melhor do que tantos por aí!

Meu sonho seria ter uma Bridgewater tupiniquim para investir.. rsrs! Será que dá pra investir nela lá fora?

Olá Cinthia! Confesso que estou surpreso pela diferença do resultado. Precisamos, entretanto, considerar alguns pontos: 1) Meu resultado não possui taxa de administração e performance embutida. Ou seja, em meses positivos, os fundos retiveram cerca de 20% do rendimento, sem contar a taxa de administração, que é cobrada corriqueiramente, mesmo que a rentabilidade seja negativa. A minha “taxa” é o tempo que gasto no gerenciamento rsrs; 2) Minha carteira foi muito beneficiada pelo ouro e dólar, que subiram muito nos últimos tempos. Em geral, os fundos de investimentos não investem no metal, ao menos nos percentuais que possuo. Isso, sem… Leia mais »

Ótimo post André.

Sempre aprendo muito com eles. Fico impressionada com a sua maneira de pensar. Muito obrigado por compartilhar seus conhecimentos e suas experiências de vida.

Foi por meio do seu blog que mudei o jeito de pensar, agir e como cuidar melhor das minhas finanças e da vida pessoal. Hoje tento levar uma vida mais minimalista e frugal. Aprendi, também, a valorizar e buscar pelo o nosso maior Ativo que é o “TEMPO”.

Forte abraço!

Muito obrigado, Danilo!

A ideia do blog é essa mesma: tentar trazer formas de pensar que sejam mais racionais, que nos trazem tranquilidade e tempo e que enfrentem os grandes vícios de nossa sociedade.

Abraço e boa semana!

Boa tarde André Te peço uma orientação para saber se estou no caminho certo. Tenho 54 anos, sou aposentado, esposa também, temos casa própria, e outra que rende aluguel 1k, não tenho dívidas. Com a rescisão do último trabalho, resolvi começar por conta própria uma carteira com a finalidade principal de obter dividendos mensais +/- 2k daqui a 5 anos( com aportes até lá) para completar minha aposentadoria, será que dá?. Essa carteira até jan/ 21 vai estar com 200k, hoje está assim: ITSA4 ( 38 mil) 37% EGIE3 ( 17 mil) 12% BBAS3 ( 16 mil ) 11% BBSE3 ( 13 mil) 9%… Leia mais »

Oi Antonio! Vamos por partes… 🙂 Sobre o rendimento mensal de 2k. Quanto precisaríamos ter? Isso está totalmente ligado a rentabilidade que espera dos seus investimentos. A classe de ativos que é mais consistente em rendimentos mensais são os fundos imobiliários, embora sejam classificados como renda variável e voláteis. OS aluguéis recebidos variam bastante, mas podemos colocar uma média de 6% ao ano. Logo, vc precisaria de 400k investidos neles, certo? Essa seria sua alternativa, no meu entendimento, que alia melhor a segurança e a rentabilidade. Podemos, grosso modo, considerar que a inflação será reposta pela valorização dos ativos. E,… Leia mais »

Bom dia André Obrigado por sua resposta e pela paciência. Entendi e chego a algumas conclusões: a) Como já desconfiava, devido minha idade, devo não me empolgar tanto com ações, vender algumas e rebalancear com FI. Coloquei como meta 2k, mas se não chegar a isto, não vou me abalar. b) Preciso adquirir mais conhecimento sobre FI; o que mais leio é que eles ficaram caros. c) Vou ler com atenção a carteira com alocação de ativos. Vc me indicaria mais alguma coisa sobre FI ( diversificação, yeld maior….) ? Obrigado por partilhar sua experiência de vida e conhecimento conosco,… Leia mais »

Espero que tenha ajudado, Antonio! Sobre o item b, é difícil chegarmos a essas conclusões. Não sabemos o futuro, e tudo que lemos e ouvimos são achismos de curto prazo. e outra: se vc deseja renda, não deveria se preocupar muito com o preço de cota. Foque em quanto eles distribuem mensalmente por cada cota. É algo mais previsível. O único porém aqui é a possível nova tributação do governo. Sobre a diversificação, o que eu indico está no texto de alocação de ativos. No acompanhamento de rentabilidade de minha carteira ativa também diz as classes que invisto. E estou… Leia mais »

André,

Uma curiosidade, qual seu metodo de seleção de açõies? usa a formula de green blatt?

Olá Leobino! Eu acompanho as tabelas de Green Blatt sim, mas acrescento muitas coisas e depende muito de vieses em virtude da política e economia. Eu também levo muito em consideração o “retorno à média”: a maioria dos ativos variam excessivamente, tanto para cima com para baixo, dentro de um crescimento previsto. De vez em quando, uso bandas de Bolllinger e MACD para dar uma olhada gráfica nele. Claro que tudo isso checando se não há alguma coisa para a frente que possa mudar a análise, que envolve governança, mercado que está inserida a empresa, etc. Nesses dois últimos anos,… Leia mais »

Muito importante esse seu estudo, seria interessante compartilhar um pouco mais conosco seus métodos de gestão ativa. Eu comecei uma experiência parecida mês passado, provavelmente meus métodos de seleção de ações e FIIs sejam bem inferiores aos seus, pela sua experiência de mercado, mas eu peguei minha carteira “ideal” atual e cadastrei os ativos no site meus dividendos, e fiz uma segunda carteira no mesmo site pegando 3 ETFs, vou tentar acompanhar a evolução de ambos estudos e publicar em um novo blog, carteirasimples.blogspot.com, só pra me avaliar e saber se eu consigo ganhar da média do mercado. Se daqui… Leia mais »

Olá Bilionário! Se formos pensar em métodos de gestão ativa, eu estou sempre comentando no blog. Eu defino uma alocação e rebalanceio quando o percentual se desvia. Comento sobre possíveis vieses também. Há esse texto e mais um texto sobre rebalanceamentos semestrais. Esse, será atualizado no começo do mês que vem. O texto de alocação de ativos mostra com detalhes como é a gestão. Mas, se estamos falando de stock picking, aí é mais complexo. Eu não tenho fórmula. Desde cedo, acostumei-me a ler balanços, ouvir bons nomes do mercado e, dentro da estratégia de alocação, escolher… Leia mais »

André,

Teria como vc monstra um post detalhando seus custos e despesas mensais ? Minha curiosidade é saber seu grau de frugalidade. Eu tenho muita dificuldade em ser frugal, assim, para conseguir alcançar uma “independência financeira” vou ter que acumular uns $5 milhões o que acho bem complicado (já estou com 40 anos e estou bem longe desse valor). Sendo assim, gosto de saber com as pensões que são independentes financeiramente como elas gerenciam seus gastos.

Abs,

Thiago

Olá Thiago! Eu não sou uma pessoa totalmente anônima no blog. Muitas pessoas me conhecem de carne e osso, uma vez que o blog começou com uma viagem que fiz. Assim, evito postar quaisquer números referentes à finanças ou despesas, embora em muitos textos já comentei casos específicos, sobre a idade do meu carro, sobre o tamanho de apartamento, etc. Agora, isso depende de muitas variáveis, não sei, na verdade, no que ajudaria a você saber o meu grau de frugalidade. Afinal, somos pessoas diferentes, talvez nos anseios, talvez no número de pessoas da família, talvez na necessidade de doação,… Leia mais »

Grande André, tudo bem? Cara, eu fico sempre admirado com a qualidade e profundidade das suas postagens. Não tenho toda essa dedicação, portanto admiro bastante. Acho que a escolha de carteira ativa ou passiva, também tem muito a ver com a personalidade da pessoa, com o tipo de renda ativa que ela tem. Tenho alguns amigos que trabalham no comércio (renda muito variável) e por serem muito arrojados, não aceitam nada que seja muito “estável”. Não curtem renda fixa, nem muito fundos passivos. Gostam de emoções, rs… Quando, na real, acho que deveriam buscar mais solidez e segurança nos investimentos,… Leia mais »

Olá Stark! Obrigado novamente pelas palavras! A escolha da carteira de investimentos tem tudo a ver com a pessoa. Apesar de eu já ter comentado en passant em alguns textos que vejo 3 perfis bem definidos (e que a escolha dos ativos das carteiras está totalmente vinculada a esse perfil), estou pensando em criar um post dedicado a isso. Ou modificar um que eu tenho profundamente, visto que não deixo muito claro a diferença entre escolher classes de ativos e “ativos”. São coisas diferentes. Os primeiros estão relacionados ao risco. Os segundos, à dedicação e conhecimento que possui no mercado.… Leia mais »

André, Gostei dos gráficos interativos. Ficaram muito bons com esse layout. Quem iria que algum dia os FIIs passariam por tal situação… Nas lives percebo que o tom inicial mais otimista já não existe mais, pois o desenrolar dos fatos mostraram que tudo é muito mais sério do que imaginava-se a princípio. Fico pensando também na segurança do TD e da renda fixa (títulos de bancos médios). Até o começo do ano, as coisas estavam indo relativamente bem. Mas e agora? As taxas do TD estão mais altas e o risco Brasil está maior, pois o país encontra-se com 3… Leia mais »

Olá Rosana! Pois é, acho que, no momento em que estamos, nada pode ser considerado “seguro”. Mesmo a poupança e os títulos SELIC envolvem a capacidade de cumprimento de “contratos” pelo governo. E do jeito que a dívida pública está aumentando, até isso é um risco… Vi a notícia do FGC. De fato, o crédito privado de pequenos bancos ficou bem mais arriscado. Já havia comentado que estava diminuindo um pouco esse perfil de investimento, pois, com os juros lá embaixo, um valor de 10% do CDI é muito pouco para assumir riscos. Quando o CDI estava lá em cima,… Leia mais »

André, tudo bom? vc tem gostado dos seus Fundos de Crédito Privado e/ou Juros Longos? Eu usava o Az quest para reserva de oportunidade, ele era um reloginho ali na casa dos 106 / 110% do CDI e D+0. Com essas quedas da selic, ele ta apanhando do CDI coitado…

Olá Leobino! Atualmente, dificilmente perco muito tempo pensando em fundos individuais, mas sim do seu papel na carteira. Como não tem sentido possuir um pilar, na carteira passiva, de fundos pós (não precisamos de um gestor para isso – a não ser que a taxa seja zero), eu preciso desse pilar de renda fixa lá. Para analisar individualmente, entretanto, é verdade que eles estão apanhando um pouco, uma vez que estamos com muitas turbulências no mercado de juros. Mas ainda acredito que deverão performar melhor. Até pela nova queda dos juros anunciada. Talvez sejam também um colchão para amortecer a… Leia mais »

Sim, divido minha reserva em lft e algum fundo DI ou renda fixa para ter um ganhozinho maior. Esse colchao é bastante importante, nesse caso o papel nao rentabilidade, sem duvida.

Exatamente! Precisamos usar as armas que cada ativo nos fornece 🙂

Boa semana!

Puxa, nao sei se entendi pq ta bem confuso essa parte ai, mas é complicado usar carteira previdenciária na carteira Passiva; é bem tendencioso né. Fundos péssimos. Tem que pegar só ETF de baixo custo como PIBB11, IVV se quiser faz isso sem bias !

Olá Renan! Não entendi bem o que você achou confuso. Se pudesse explanar, tento explicar/debater contigo. Por que é complicado e tendencioso usar o PGBL na apuração do rendimento da carteira passiva? E por que você acha os fundos péssimos? O histórico deles é bem acima da média do mercado, que os ETFs replicam. Na verdade, quando procuramos fundos de gestores, eu não procuro algo sem vieses: eu quero mesmo é aproveitar os vieses dos gestores. A ideia eu comparar minha gestão ativa com a deles (que se tornaria a “minha” gestão passiva). Então, não teria sentido investir em ETFs.… Leia mais »

Me toquei que um blog tão bom e recomendado quanto o seu não estava na minha blogroll.

Corri para adicionar, excelente post!

Opa, engenheiro, obrigado!

Vi também seu blog agora, você é bem ativo! Vou acompanhar e adicionar na minha página da Finansfera também!

Abraço!

André,

Gostei muito.

Tenho acompanhado suas postagens e sempre as considero boas e ponderadas.

Meus parabéns,

Uma dúvida :Quando você considera IPCA +5% ,o que me parece uma boa taxa,é com ou sem IR ?

Penso que o ideal seria uma taxa líquida .

Olá Alfredo! Obrigado pelas palavras e acompanhamento! Nunca tinha ouvido essa questão rsrs. Mas um benchmark não é pensado líquido de impostos. Pense por exemplo, no IBOV, no IFIX ou mesmo no CDI. Todos eles carregam uma situação tributária, que depende, entre outras coisas, de prazos e volumes de resgates. Então, não vejo muito sentido em pensá-lo dessa maneira. Veja que as rentabilidades dos fundos de investimentos são líquidas de taxas, mas não de impostos. Assim como um Tesouro Selic Direto. A comparação deve ser feita nas mesmas bases. O que é necessário atentar é criar um bechmark “líquido” da… Leia mais »

André,

Só hoje vi a sua resposta, que achei que nunca viria.

Obrigado pela sua atenção.

Acho seu blog excelente.Assino algumas casas de orientação financeira como a Empiricus e a North e tenho muitos fundos como você.

A diferença é que sinto que me identifico com sua preocupação em ter mais tempo para aproveitar a vida e sua preocupação com a renda passiva também é a minha.

Sinto que você é uma pessoa especial já que se dedica a ajudar as pessoas ,com sua experiência ,a melhorarem sua vida.

Meus parabéns e obrigado.

Um abraço ,

Alfredo

Obrigado pelas palavras Alfredo!

Cuidar do nosso tempo também é cuidar da gente e nos manter capazes de ajudar os outros continuamente.

Abraços e, quaisquer dúvidas, estamos aqui!

Esse ano ainda não deu para a carteira passiva… Vai ter que ficar na ativa mais tempo hehe

Abração!

Não sei se rio de orgulho ou choro da maior demora rsrs

Abração!

hahaha sacanagem comprar ativo com passivo só em 2019 quando só sobe essa porra de bolsa. faz um em 2016 pra ver ai sim fica interessante

Roberto, você quis dizer “comparar” ao invés de “comprar”, né?

Acho que você fez confusão. Pelo que entendi, você achou que a comparação é de renda variável com renda fixa, ou algo do tipo, uma vez que relacionou com a alta atual da bolsa.

A comparação é com minha carteira “ativa” com uma carteira “passiva” de fundos de investimentos. A proporção em ambas de renda variável e renda fixa são similares. Não existem esses vieses que você comentou.

Oi André,

Parabens pelo novo blog, O visual ficou bastante friendly e clean.

Qnto à estratégia de gestão passiva x tempo, sempre fiquei pensando se nao valeria a pena ter uma carteira de fundos com base na minha alocação de ativos 30% CDI, 30%renda fixa, 20%multimercado, 10%açoes BR, 10% açoes estrangeiras…O duro sao as taxas e a confiança no gestor, mas talvez compense nao ocupar o tempo.

Opa, obrigado, Leobino!

Pois é, talvez esse acompanhamento seja útil para você ter uma ideia se vale a pena.

Mas repare que é difícil alocar corretamente essa carteira de fundos de investimentos, a não ser que você escolha fundos puros e evite os fundos multimercados. Mas aí você perde justamente a flexibilidade das melhores cabeças do mercado.

Abraço!

André,

Interessante a divisão da sua carteira. Como eu comecei com FIIs (e não com ações), minha exposição acabou ficando maior nesse ativo, devido a valorização das cotas durante esse ano – preciso fazer o rebalanceamento da carteira…

Boa semana!

Olá Rosana!

Pois é, começamos invertidos rsrs

Mas não vejo problema nenhum em ter mais FIIs do que ações: depende do perfil e objetivos de cada um. Agora, se ele desgarrou de sua meta percentual devido à diversificação, aí sim: o rebalanceamento é necessário.

Boa semana também! Abraços!

Excelente artigo, André!

Gostei particularmente do novo benchmark, IPCA + 5%. Acho uma métrica mais desafiadora do que simplesmente usar o CDI, até porque a tendência daqui pra frente parece ser o enxugamento cada vez maior dos juros reais.

Abraços!

Legal, Guilherme!

Com ela a gente pode ter uma ideia melhor da eficiência nas rentabilidades, facilitando o pensamento em superar o “juro real”.

Abraços e obrigado!