Aos mais assíduos no blog, a TNRP e a Planilha de Plano Patrimonial não são novidades. Nesse post, comento a respeito das atualizações em seu cálculo, visando um constante planejamento fiscal na sucessão patrimonial e desvendando até onde o dinheiro irá durar.

Olá, leitores e leitoras! Nesse post, compartilho as atualizações de minha planilha de Plano Patrimonial e cálculo da TNRP – taxa necessária para a remuneração do patrimônio.

Sei que muitos que acompanham blogs de finanças pessoais ainda estão na sua jornada até a independência financeira, acumulando um patrimônio que possibilite, no futuro, gerar renda mensal para cobrir todas suas despesas. Porém, alguns já chegaram na etapa de analisar se ainda falta muito ou se já economizaram o suficiente para abandonar o trabalho padrão e partir para sua planejada vida de FIRE.

Já há algum tempo, eu disponibilizei no blog um texto que explica o que é a TNRP e como eu a calculo utilizando a Planilha de Plano Patrimonial. Nele, também explico os porquês de eu NÃO utilizar a TSR -Taxa Segura de Retirada, método muito difundido e usado pelo público para gerenciar as retiradas de dinheiro do patrimônio acumulado.

Não serei repetitivo no método e nas razões pelas quais abomino a TSR. Caso desejem conhecer a metodologia que uso, como entender a fragilidade da Taxa Segura de Retirada, bem como baixar a Planilha de Plano Patrimonial, essencial para o cálculo da TNRP, acessem o texto abaixo:

A TSR versus a TNRP e a Planilha de Plano Patrimonial

Neste post, o objetivo principal é somente explicar como minha TNRP vem evoluindo com o tempo após as modificações realizadas em 2022, visando um melhor planejamento fiscal em relação à sucessão patrimonial.

O início da TNRP e da Planilha de Plano Patrimonial

Comecei a usar a planilha de Plano Patrimonial no começo da década, quando um certo professor me fez uma pergunta instigante em uma aula do MBA.

A primeira planilha compreendia um planejamento para os dez anos seguintes, cenário ampliado para 20 anos em 2006 e, a partir de 2008, para 40 anos.

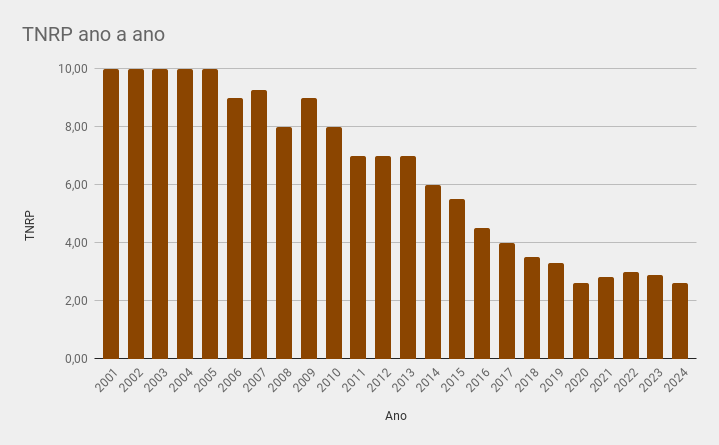

A cada ano, a planilha me retorna uma taxa real, que inicialmente mirava os 10%, para a remuneração do portfólio. Apesar de otimista, na época eu estava muito longe da independência financeira, e a planilha era apenas um exercício futurológico que ajudava a me educar no processo de acumulação de patrimônio.

A partir do ano de 2006, comecei a levar mais a sério o planejamento de despesas e a utilizar melhor a planilha. Com um prazo maior de planejamento, comecei a focar mais nas despesas ao invés da taxa, e percebi, naquele ano, que uma taxa resultante de 9% mantinha meus objetivos coerentes. Nos anos seguintes, esse valor ficou mais ou menos constante, vindo a cair para 8% em 2010 e 7% no ano seguinte.

Como pedi demissão do meu emprego no início de 2010, eu estimava, assim, que conseguiria manter rendimentos de 7% anuais acima da inflação para consolidar minha independência financeira.

Ainda não tinha clara noção em que estágio eu estava entre a independência e liberdade financeira, tanto que nas planilhas seguintes eu ainda considerei um retorno parcial ao mercado de trabalho (com uma remuneração bem menor do que eu possuía) em uma atividade que demandasse menos tempo, na área onde retornei à universidade. Mas os planos foram alterados.

A queda consistente da TNRP

Nos anos seguintes, notei que as remunerações do portfólio estavam consolidando-se cada vez mais. A “mágica” dos juros compostos se revelava mais intensa, ano a ano. Mesmo sem aportes, meu patrimônio subia e fazia com que eu não necessitasse de uma TNRP tão alta, o que culminou com uma taxa real de 2,6% no início de 2020, após o bom ano de 2019 para os ativos de risco.

Esse número foi alcançado estimando uma redução de metade de meu patrimônio daqui a 40 anos e com um aumento médio de gastos mensais da ordem de 1% ao ano de minhas despesas atuais. Inclui viagens ao exterior a cada três anos e anuais pelo Brasil. E valores significativos para eventuais problemas de saúde que, espero, não se manifestem tão cedo. Ou seja, ainda havia gordura para cortar.

Em 2020 surgiu um fato novo: fui pai novamente, após 26 anos. E, financeiramente falando, um novo planejamento de despesas para o futuro. Estimei um gasto adicional de R$ 450.000,00 nos 21 anos seguintes para suprir as necessidades e educação do Filipe. Com isso, a nova TNRP subiu a 2,8% para o período de 2021 a 2061.

Essa mudança resultou em um desafio ligeiramente maior para o futuro. Porém, um leitor me perguntou por e-mail, na época, como que a variação foi tão pequena frente a um grande desafio de se educar um filho para os próximos vinte anos.

A resposta é simples: primeiro, devemos estar cientes do poder dos juros compostos no tempo: uma rentabilidade anual de 0,20% acumulada nesse tempo frente a um patrimônio significativo, gera uma boa quantidade de riqueza. Segundo, as rentabilidades de minhas carteiras de investimentos foram em 2020, acima do benchmark do IPCA+5% que utilizo para comparação.

Repare que, com uma TNRP de 2,8%, eu preciso que meu patrimônio rentabilize 2,8% acima da inflação para que ele supra as despesas projetadas. Se, em um ano particular ele subiu bem acima disso, é natural que a TNRP, o diferencial que preciso para os próximos anos, caia. Assim, caso o Filipe não nos tivesse dado a graça de seu nascimento, a minha TNRP diminuiria abaixo de 2,4%. Logo, a comparação do valor de 2,8% não deve ser realizada com a TNRP do ano anterior, mas sim com a qual ela seria caso essa mudança não tivesse ocorrido.

Nesse momento, convido os leitores a criarem uma estratégia de avaliação da rentabilidade real de suas carteiras de investimentos anualmente, de forma que possa entender como se comporta a exigência para o futuro da sua expectativa de retiradas mensais de seu patrimônio. Como incentivo, veja como minhas carteiras de investimentos estão estruturadas e suas rentabilidades calculadas mensalmente.

Antes de partir para o último item, no qual desenvolvo a nova ideia no cálculo da TNRP referente à sucessão patrimonial e planejamento fiscal, reforço novamente a vantagem da TNRP sobre a TSR. Se ainda não abriram o texto sugerido, faça-o agora. Como a TSR ajudaria o planejamento com o evento do nascimento de um novo filho? Imagine que você vinha de um número mágico e, de repente, toda sua previsão de despesas para o futuro muda? Qual a segurança que uma TSR oferece?

Novo cálculo da TNRP: planejamento fiscal e sucessão patrimonial

Já faz algum tempo que penso em sucessão patrimonial. Talvez a perda de alguns colegas pela COVID e outras inesperadas tenha me alertado que a vida é efêmera e eu, agora com dois filhos no mundo e já com mais de 50 anos, preciso começar a descomplicar as coisas para eles, além de legar menos impostos no futuro.

Essa ideia já foi ventilada em um podcast do Boteco FIRE, e foi sendo desenvolvida durante o ano de 2021: a doação gradual anual de meu patrimônio para ambos os filhos.

Para o estado de São Paulo, há isenção de imposto na doação anual cujo valor não ultrapassar 2.500 (duas mil e quinhentas) UFESPs. Em janeiro de 2024, esse montante correspondia a R$ 88.400,00. Algo que fiquei em dúvida é se eu posso doar anualmente apenas esse valor e dividir entre os dois filhos ou posso doar o mesmo valor para ambos. Porém, no site da secretaria da Fazenda de SP existe a seguinte nota:

Logo, entendo que eu poderia doar o mesmo valor para ambos. A ideia, assim, é transferir a eles montantes anuais que não excedam esses limites, anotar tudo corretamente na DIRPF anual para que, ano a ano, haja a transferência de patrimônio entre nossos CPFs. Se ocorrer algo antecipado comigo, uma parte da sucessão patrimonial estará feita e eles pagarão menos impostos no futuro.

Assim, para o planejamento e cálculo da TNRP a partir de 2021 esse novo planejamento foi incluído. Antes, a premissa era que eu usasse um montante para minhas despesas de forma que, ao fim dos próximos 40 anos, eu teria um valor equivalente à metade do que possuo hoje.

Agora, com as transferências de doações anuais, o montante residual foi recalculado em 10% do valor de meu patrimônio, por segurança. Falando em outras palavras, com as doações anuais, eu não estou mais me preocupando em deixar herança a meus filhos, uma vez que ela está sendo transmitida anualmente.

Anualmente recalculo os investimentos com o Filipe para melhor acuracidade do planejamento. Em 2022 ele começou na escola e facilitou um pouco o cálculo das despesas futuras. Apesar de ele já estar com três anos, ainda há mais de R$ 400.000,00 (rentabilizados anualmente) guardados a ele no futuro.

Em 2023 acrescentei uma nova variável: estadia em casa de repouso a partir dos meus 80 anos, se eu chegar até lá. Quero dar o menos de trabalho possível para meus filhos no futuro. É claro que é algo para avaliar melhor no futuro, conversar com a esposa, etc, mas, por segurança, estipulei uma mensalidade coerente para essa possibilidade a partir de 2052.

Atualização da TNRP

Para o ano de 2024, em função das boas rentabilidades das carteiras de investimentos no ano passado, principalmente em comparação com a queda da inflação, a TNRP caiu (período de 2024-2064) para 2,6%, atingindo o mesmo ponto de 2020, quando não havia ainda o Filipe.

Na verdade, se eu mantivesse o mesmo nível de gastos que apontei em 2023, ela deveria ter caído ainda mais. Mas, por segurança, reforcei alguns pontos, principalmente na área de saúde, para evitar surpresas no futuro. Afinal, uma taxa de 2,6% ainda é bem tranquila para se alcançar considerando uma carteira de investimentos com uma alocação em renda fixa crescente, mas ainda razoável em renda variável e com bons seguros. Os juros no Brasil ainda são tentadores…

Resumindo, eu preciso doravante que meu patrimônio rentabilize 2,6% anuais acima da inflação para que eu, com 94 anos, possua 10% de meu patrimônio ainda intacto, com a sucessão patrimonial já realizada. Mas… e se ocorrer algum fato não esperado e eu precisar de dinheiro antes e viver após essa idade?

Algumas considerações adicionais na sucessão patrimonial antecipada

O método da Planilha de Plano Patrimonial e TNRP ajuda a você ter segurança quanto aos cálculos, pois tudo é revisto anualmente. Gastos podem ser cortados, transferências podem ser revistas e até novas fontes de renda podem ser buscadas caso algo de grave ocorra. Assim, nada está escrito em pedra e tudo pode ser alterado anualmente.

Na nova ideia de sucessão patrimonial, repare que você não precisa transferir o valor máximo anual para seus filhos: tudo depende de como seus investimentos estão performando. Variáveis como idade (menos tempo para transferência) e valor acumulado são determinantes para definir esse valor.

Ter um bom relacionamento com os filhos também é fundamental. Caso eles sejam maiores (ou após eles crescerem), você pode explicar a eles que esse dinheiro será colocado em um conta à parte, para que eles o usem apenas no momento de nossa morte.

Isso também ajuda a evitar temores de erros de planejamento no futuro. Imagine que você doou além da conta e seu patrimônio tenha zerado com você, ainda vivo? Esse bom relacionamento familiar será decisivo para que seus filhos lhe retornem algum dinheiro daquele montante colocado à parte, que você doou no passado.

Últimas palavras

Apesar dos novos gastos futuros, ainda acredito que, pela experiência desses últimos anos, só um evento muito catastrófico me faria voltar a ter um emprego “tradicional” com o intuito de se obter mais renda. Usando o método de alocação de ativos e com a experiência que adquiri, é uma hipótese remota. Apenas no caso de um crash histórico, pior do que 1929 ou do final da última década, ou ainda um sequestro financeiro governamental, tal fato poderia ocorrer.

Vejam que grifei acima “com o intuito de se obter mais renda”. O grifo foi proposital, pois tenho pensado na possibilidade de voltar ao mercado de trabalho. O motivo, sem dúvida, não é dinheiro, mas sim um novo propósito. Nesses 14 anos de independência financeira, me vi preenchendo muito bem o tempo livre com viagens, blog, gerenciamento de investimentos e voluntariados.

Porém, no decorrer dos anos, as viagens foram diminuindo (idade pesa e termos que reduzi-las em função da janela de férias da esposa), escrever no blog deu uma desestimulada (hoje a internet é quase só games, dancinhas e polêmicas), meus investimentos estão cada vez mais simples de serem gerenciados (leia o artigo das rentabilidades das carteiras, onde explico sobre a simplificação) e os voluntariados estão mais difíceis, tanto pela minha nova localização como pela necessidade de cuidar do Filipe quando não está na escola.

O Filipe foi o fato que postecipou essa necessidade de propósito, pois ele preenche boa parte de meu dia. Mas ele está crescendo. Com o tempo, os filhos vão dependendo cada vez menos dos pais. E, nos meus 51 anos, percebo que ainda há muitos anos para buscar um desafio novo.

O patrimônio está bem estável e resiliente. Uma situação de Mad Max, aventada há um ano, ficou mais difícil de ocorrer, ao menos, no curto prazo. A carteira está bem diversificada e segura, com reservas estratégicas em ativos de imóveis, ouro e bitcoin, como mostram as alocações de minhas carteiras. Mas sinto que falta algo além dessa segurança. Vamos ver o que vai rolar para o futuro. Sugestões?

E, finalizando o intuito primordial do texto, lembre-se que um planejamento mediano é melhor do que nada. Um planejamento bem-feito é melhor do que um mediano. Você estará mais seguro dedicando-se a um planejamento sério e eficiente.

Um bom planejamento vai lhe mostrar em que ponto está na jornada da independência financeira. Pode ser que você ainda precise trabalhar 30, 20 ou 10 anos. Pode ser que ele lhe mostre que você já pode trabalhar em meio período. Pode ser que ele já revele que você é livre e ainda não sabe. Leve-o a sério, refaça-o anualmente e seja feliz!

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização das rentabilidades de todas as carteiras do blog (jun/24)

- Atualização das rentabilidades das carteiras ativa e passiva (jun/24)

- Atualização das rentabilidades das carteiras de ETFs (junho/24)

- FoFs: atualização das rentabilidades após o mês de maio

Amigo André, nunca pare … precisamos dos seus relatos e experiencia nos guiando ao tão almejado sonho da liberdade financeira … não desita de nós !! 🙂

Farei o possível, Anon! Mas, confesso, que hoje eu vejo o blog como uma atividade meio ingrata.

Abraços!

Fala André, tudo bem? Estou programando novos simuladores no AA40 e gostaria muito de implementar a opção de usar a sua TNRP na simulação FIRE.

Se tiver interesse, por favor entre em contato no [email protected] para vermos como podemos implementar a fórmula da TNRP no simulador (lógico com os créditos devidos ao seu método).

Olá, AA40!

Vou enviar um e-mail a você. Porém, como a TNRP é algo muito pessoal (preenchimento da planilha com seus próprios dados (e é até por isso que acho ela melhor, pois se adapta à condição particular de cada um), não consigo imaginar, no momento, como ela poderia ser adaptada a uma calculadora.

Mas vamos trocar umas ideias sim!

Abraço!

Que post interessante! Obrigado, André, por esse ótimo conteúdo. Espero que você não nos abandone mesmo que ache um novo emprego. Essa busca por um novo propósito é muito interessante, espero que você encontre algo legal. Por quais áreas você se interessa? Será que filantropia ou empreendedorismo (quem sabe ambos) te interessariam? Quanto ao planejamento futuro, como você faz a conta da casa de repouso a partir dos 80 anos? Você pesquisou o custo disso atualmente para fazer essa estimativa? Poderia dizer q custo considerou? Pergunto porque também é uma preocupação minha. Achei também muito legal a sua estratégia de… Leia mais »

Olá, Apoiador! Obrigado! Para a filantropia eu teria que prever isso nas próximas TNRPs rsrs, mas, se for voluntariado, sim, interesso, mas aqui onde estou é meio difícil, viu? Já fiz vários entre o período que saí do emprego até a pandemia, mas eu morava em um local com mais oportunidades para isso. Empreendedorismo…? Acho que não… Sou péssimo em vender coisas para alguém… Aqui na região onde moro tem bons lugares com o valor de 5.000,00 mensais com 13º.. Sei disso porque pesquisei para o meu pai, antes de ele falecer. Usei esse valor para o planejamento. Esses recursos… Leia mais »

Se 5 mil em dinheiro de hoje for suficiente para uma casa de repouso boa, fico mais tranquilo! Tomara que esse tipo de serviço não encareça muito além da inflação, embora a perspectiva futura seja de maior demanda com o envelhecimento da população.

Sobre o VGBL, está tramitando no STF uma ação que decidirá se cabe a cobrança de imposto de transmissão ou não. Segue o link como referência. https://inteligenciafinanceira.com.br/mercado-financeiro/economia/recebimento-de-vgbl-e-pgbl-por-heranca-e-tributavel-stf-decidira-questao/amp/

Pode se tornar uma boa alternativa a depender da decisão, não acha?

Abs,

Aqui no interior é sim! Quer dizer, o “boa” sempre depende do referencial de cada pessoa, mas para o que eu considero como “boa”, sim!

Sim, eu tinha visto um zumzumzum disso há algum tempo. Vamos ver se sai algo favorável disso, embora eu duvide… Se for positivo, pode ser uma boa alternativa sim!

Abraço!

Excelente conteúdo! Estou lendo o blog inteiro!

Obrigado, Alexandre! Aproveite!

Fala André!

Minha situação é bem parecida com a sua. Tenho uma filha de 22 e uma de 2. A diferença é que ainda não parei de trabalhar, só vou parar daqui a 7 anos.

Como você fez em relação à declaração de imposto de renda? Colocou ele como seu dependente e declarou? Pensa em abrir algum instrumento como um trust para que ele só use o dinheiro como você quiser e não gastar loucamente na adolescência? kkkkk

Olá Alex! Pois é! Talvez tenhamos que ter estratégias diferentes para ambos. Para minha filha, que já tem 28, eu transfiro e declaro no IR. Agora vou começar a declarar na Secretaria de Fazenda de SP também, como o Osvaldo abaixo orientou. Para o menor, eu separei provisoriamente um valor que já não conto como meu patrimônio, mas ainda está sob minha gestão (conta). Preciso pensar melhor se compensa abrir algo no nome dele e investir ou criar um VGBL colocando-o como beneficiário. Na verdade, eu já possuo três PGBLs antigos onde eles estão como beneficiários, mas ainda considero esses… Leia mais »

André, com relação ao limite para isenção do valor doado eu compartilho o seu entendimento de que as 2.500 UFESPs valem para cada um dos filhos. Quero, no entanto, lhe fazer uma recomendação. Ainda que as suas doações aos seus filhos gozem de isenção do ITCMD, não se esqueça de registrar as respectivas declarações no sistema da Secretaria da Fazenda do Estado de São Paulo. Isso porque existe um compartilhamento de informações entre a Receita Federal e a Receita Estadual de São Paulo. Com base nas informações da doação que você apresenta na Declaração Anual de Imposto de Renda a… Leia mais »

Olha só, Osvaldo, não sabia disso!

Fui ao site da Secretaria da Fazenda e encontrei essa página: ITCMD | Secretaria da Fazenda e Planejamento – Governo do Estado de São Paulo

É somente isso que você fez? Se for abaixo de 2500 UFESPs o sistema automaticamente lhe dá a isenção?

Abraço e obrigado!

Sim, é nessa página que se faz a declaração.

Sim, se o valor da doação for inferior a 2.500 Ufesps o sistema não irá gerar a guia para o recolhimento do ITCMD.

Abraços!

Nossa TRNP de 2,8? É muito pouco, prefiro a TSR que posso tirar 4% !

Você não entendeu o conceito, Gerônimo. A TNRP é uma taxa de remuneração do patrimônio. A TSR é uma taxa de retirada de patrimônio. Nenhuma comparação dos números tem sentido. Sugiro ler o texto onde explico com detalhes o que é TNRP: A TSR versus a TNRP e a planilha de plano patrimonial – Viagem Lenta

Grande André, um dos post mais esperados do ano, a nova TNRP ! Sobre sucessao patrimonial o PGBL entra em inventario e o VGBL nao. Estou matando meu pgbl aos poucos por causa disso. Sobre doar diretamente o dinheiro, me parece um limite bem generoso. No caso vc simplesmente investe numa conta no CPF do menino ? Eu fiz assim pra minha filha uma época. Sobre a TNRP, a minha se manteve estavel apesar da má rentabilidade ano passado. Isso porque agora tenho 1 ano a menos pra gastar, e tambem porque adicionei ao calculo uma pequena pensao que vou… Leia mais »

Olá, Vaga! Pois é… eu também faço o resgate anual do PGBL, aos poucos, de forma que eu recupere os 15% de IR pagos na fonte. Sim, direto no CPF dele e da minha filha. Manter a TNRP estável, desde que ela seja baixa, pode ser mais que suficiente para seus objetivos. Ainda mais considerando que tivemos um ano passado muito ruim. Veja que o processo é bem dinâmico: com a pequena pensão, um ano a menos para gastar, ficou constante apesar da rentabilidade. Curiosidade: até que idade você está considerando o usufruto? Eu uso o IPCA+ como uma alocação… Leia mais »

Fala André, minha planilha vai até 100 anos. Contra o risco fiscal só conheço um remedio – investir no exterior. Abs

Sim, Vaga! Por isso que tenho retirado alguns daqui e enviado ao exterior, com essa queda do dólar.

Mas diversificando em ativos reais (FIIs de tijolos) e ações, vc consegue diminuir o risco fiscal do país também. Afinal, a tendência é que os ativos permaneçam.

Claro que, com o que estamos vendo hoje na Rússia, tudo é possível. Cenário MadMax…

Abraço!

Bom dia, André. Eu já utilizo a bastante tempo essa interpretação de que o limite de isenção para doações é para cada beneficiário, e nunca tive problemas. Dessa forma, me parece que você pode sim doar 2.500 UFESPs para a sua filha e outras 2.500 UFESPs para o seu filho a cada ano. Você aborda no final do texto a importância do bom relacionamento familiar. Ao mesmo tempo, você tem uma filha já adulta, e um filho recém-nascido. Com relação à sua filha adulta, me parece que ela já está com a personalidade formada, e com isso provavelmente o risco… Leia mais »

Olá, Anon! Obrigado pelo seu depoimento, opinião e sugestão! Sim, é uma possibilidade. Eu evite comentar sobre os VGBLs aqui porque existem vários estados que cobram a taxa de herança sobre eles. E, com a sanha arrecadatória dos políticos brasileiros, duvido que a médio prazo vai sobrar algum que não a cobre. Assim, o principal objetivo dessa ideia, que é um melhor planejamento fiscal, vai abaixo. Mas, claro, pode ser uma possibilidade caso as famílias pensem como você. E, ainda, se as pessoas acreditarem que a isenção fiscal do come-cotas e IR final compensa a falta de flexibilidade desses fundos… Leia mais »

Boa noite, André!

Também penso que o VGBL seria a melhor forma de fazer essa transferência, tanto do ponto de vista de manter a flexibilidade na alocação desses recursos quanto da transferência sem a necessidade de inventário.

Fiquei surpreso com a informação de que mesmo nesses casos o imposto de herança é cobrado por alguns estados. Vou pesquisar mais sobre esse tema, pois pode ensejar uma mudança de estratégia.

Abraços, e continuem com o ótimo conteúdo que vcs produzem aqui.

Paulo, veja minha resposta acima. Abraços!

Olá Paulo! Anon colocou abaixo uma decisão recente do STJ que eu desconhecia. Mas, no Brasil, ainda fico inseguro… Tudo muda muito rapidamente. Se até condenados do colegiado do STJ deixam, em uma canetada, de ser condenados, o que dizer de uma decisão como essa?… Considerando que tenhamos certeza da não cobrança do imposto, o VGBL pode ser sim, uma solução. Porém, há alguns comentários que nortearão a escolha: 1) Há um pequeno incentivo fiscal na ausência do come-cotas e no IR no resgate, mas os fundos de previdência não possuem permissão de uma diversificação maior no exterior e em… Leia mais »

André, com relação à cobrança de ITCMD sobre o VGBL em alguns estados já houve uma decisão do STJ determinando a ilegalidade dessa cobrança:

https://www.stj.jus.br/sites/portalp/Paginas/Comunicacao/Noticias/19112021-Valores-de-VGBL-nao-integram-heranca-e-nao-se-submetem-a-tributacao-de-ITCMD.aspx

Abraços!

Informação excelente e bem recente, Anon! Não tinha me atualizado sobre isso. Vamos ver se em nosso país, onde até o passado é incerto, não haja alguma reviravolta nisso nos próximos anos… :/

Obrigado!

Ah, e com relação a “esconder” essa informação do seu filho até ele mostrar maturidade para lidar com o dinheiro, dependendo do montante transferido vai ser difícil você fazer isso até mesmo porque terá que apresentar na Declaração Anual de Imposto de Renda dele, caso contrário ele poderá ter problemas com o fisco no futuro. Abraços!

Sim, você tem razão quanto a isso. Nunca pensei em deixar de fazer sua declaração.

Na visão que tenho atualmente, entretanto, é que, quando ele entrar em contato (chamei acima de “adolescência tardia”) com esses assuntos fiscais, financeiros e contábeis, já seja possível definir o destino desse montante. No meu entendimento, a DIRPF está inclusa em tudo isso, assim como o conhecimento de seus investimentos.

Coloquei acima, na resposta ao Paulo, algumas considerações adicionais que possam esclarecer a minha preferência, ao menos no momento, por essa alternativa.

Abraço!

Lega. Só não entendo uma coisa nessa TNRP. Não é algo fora do nosso controle? Calculei por cima e preciso de uma taxa de remuneração de 5%. Tá e ai? Quando será meu retorno está totamente fora do meu controle e nas mãos do mercado.

Rafael, o mundo está fora do nosso controle. Se pensar dessa maneira, nunca planejaremos nada. Como comentei no texto original, acredito que a PPP é melhor forma de planejamento pois você pode ajustar suas despesas anualmente, conforme seus objetivos estão mudando, gerando uma nova TNRP. Sobre a remuneração, você precisa ter uma meta com seus investimentos. Todos os gestores têm. Alguns querem bater o CDI+2%, outros CDI+4%, e por aí vai. Não cabe a eles dizer que o mercado não está em nossas mãos. Isso seria fugir dos objetivos. Se você tiver um histórico de rentabilidade de seu patrimônio, a… Leia mais »

Sei lá, pra mim a TSR é algo mais real e controlável por que a única coisa que posso controlar é quanto eu gasto, todo o resto está fora do controle e não adianta colocar meta pois é algo teórico também como a sua TNRP. Mas entendo seu ponto de vista. Obrigado pela resposta

Rafael, a TSR está baseada em conceitos totalmente não controláveis também. Ela apenas te dá uma falsa sensação de segurança. Se você avaliar meus pontos contrários a ela, no outro artigo, fica bem claro como o conceito é nebuloso. Os seus gastos, sim, ok, você pode controlar. Mas na TNRP eles entram muito mais na consideração do cálculo do que a TSR. Ou seja, se você entende que pode controlar apenas seus gastos, a TNRP lhe oferece uma ferramenta bem melhor, pois a PPP é construída exatamente sobre seus gastos. A TSR é apenas uma abstração, uma ferramenta simples para… Leia mais »

Olá André, boa noite Após conhecer a comunidade FIRE, eu adotei a TSR para dimensionar o patrimônio. Passei alguns meses compilando minhas receitas/despesas/investimentos e obtive uma meta “mediana” do patrimônio futuro que considerava bem orientativa. Um bom efeito colateral foi me aprimorar no conhecimento sobre Excel e VBA avançado que facilitou as simulações em diversos cenários e ajudou nas minhas atividades profissionais. Comecei a estudar sobre a TNRP em meados de 2021 e após conhecê-la tenho refeito as simulações e reavaliado as despesas para os próximos anos. Mas do que avaliar as despesas e os investimentos, fui surpreendido em analisar… Leia mais »

Olá, VAR! Obrigado pelo seu depoimento! Sim, eu também já usei a TSR. Com comento no post associado a este (https://viagemlenta.com/a-tsr-planilha-de-plano-patrimonial-e-meu-historico-tnrp/), a TSR é melhor do que nada, mas com o tempo fui vendo o quão ela é falha em muitas situações que expus naquele texto. Não conheço VBA para entender como a TSR poderia ser mais útil do que sua função mais óbvia. Quanto à TNRP é exatamente isso. Você traz todas suas despesas no futuro para o presente, o que faz automaticamente você a pensar no seu futuro e planejá-lo melhor. A Planilha de Plano Patrimonial é provocativa… Leia mais »

Onde é que tu ensinas a calcular a TNRP?

Olá Anon! Há dois links nesse texto para o artigo onde explico. Segue mais um aqui: https://viagemlenta.com/a-tsr-planilha-de-plano-patrimonial-e-meu-historico-tnrp/