Há diferenças de rentabilidades entre os investimentos de uma carteira ativa ou passiva?

Veja, na atualização de 2019 até dezembro/24, as performances de ambas no meu portfólio e as últimas movimentações mensais dos ativos.

Será que vale a pena buscar mais liberdade de tempo entregando-se passivamente aos fundos de investimentos?

Carteira ativa ou passiva para os seus investimentos? O assunto rende assunto na Finansfera, como mostraram artigos dos blogs do Uó e do Frugal. As principais questões levantadas são:

- vale a pena perseguir uma melhor rentabilidade em uma carteira ativa, mesmo que isso demande mais tempo da rotina?

- ou é melhor aceitar um rendimento menor de uma carteira passiva, e, consequentemente, ter mais liberdade em nossa vida?

O equilíbrio é a resposta mais fácil. Porém, com a idade passando e com o patrimônio consolidando a cada ano a independência financeira, tenho procurado deixar a balança pender mais ao tempo livre, preferindo dedicá-lo mais à estrada do que com a mala.

Com o novo viés e objetivo de melhorar a otimização das horas dedicadas à gestão financeira, em 2019 comecei a transferir parte da minha carteira pessoal de ativos para fundos de investimentos, e com isso, diminuir o tempo utilizado em performar cada vez melhor no mercado de capitais. Talvez seja a segunda etapa na viagem lenta à plena liberdade financeira.

Em junho de 2020, passei a montar também uma carteira de ETFs e fundos de índices: acesse-a se preferir uma alternativa de meio-termo, onde não se gasta tempo escolhendo ativos, mas sim em seu rebalanceamento regular. Desde então, ela tem se tornado uma alternativa mais viável do que o investimento em fundos, ao menos até o final de 2024.

O objetivo na comparação das rentabilidades

Nesse texto veremos um acompanhamento da rentabilidade das duas carteiras: a primeira sob minha própria gestão (realizada através do método de Alocação de Ativos) e a segunda, composta de um mix de fundos de investimentos.

Apesar de estarmos comparando a rentabilidade das carteiras de investimentos com dois benchmarks, o objetivo principal é que elas sejam consistentemente superiores à rentabilidade que preciso (medida pela TNRP) para manter meu portfólio em um nível confortável, que, após a atualização de 2024, encontra-se em 2,6% reais ao ano.

A definição da melhor carteira de investimentos passará sempre por essa variável, e um dos benchmarks, o IPCA+5%, fornece uma margem de segurança muito confortável (até demais) para o cumprimento dessa meta.

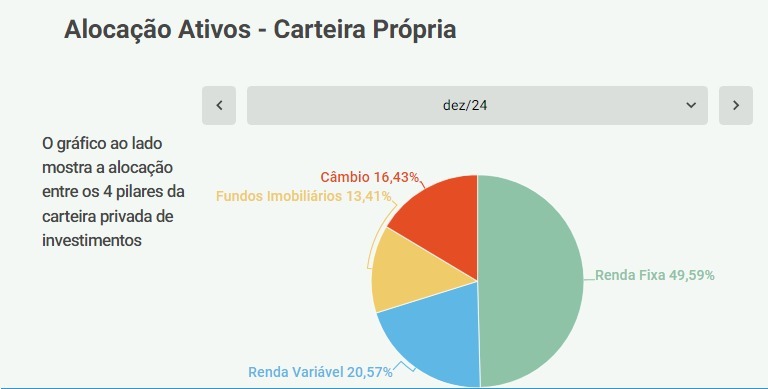

A alocação de ativos em cada carteira de investimentos

Os papéis que fazem parte da carteira ativa de investimentos são aqueles operados individualmente, como ações, fundos imobiliários, títulos de crédito privados como CDB, LCIs e debêntures e fundos de investimentos de índice, como o dólar e ouro.

Já os fundos de investimentos com gestão ativa de terceiros (multimercados, ações, crédito privado, fundos de fundos imobiliários e as carteiras digitais rebalanceadas por robôs de investimentos), estão contidos na carteira passiva de investimentos.

A alocação da carteira ativa de investimentos

Renda fixa

A partir de 2022, o percentual em renda fixa na carteira veio aumentando gradativamente, uma vez que direcionei dinheiro extra para aproveitar o então aumento de juros reais no Brasil, chegando em junho/24 a 50,30%. No mês seguinte, fiz um direcionamento do ETF IB5M11 para a carteira de ETFs e uma realocação de fundos de crédito privado para a carteira passiva, no intuito de, além de corrigir essa distorção nas carteiras, balancear o percentual de renda fixa em todas. Agora, as carteiras ativa e de ETFs estão equivalentes, enquanto o percentual de renda fixa na carteira passiva subiu consideravelmente.

Já com as carteiras melhor rebalanceadas, o percentual de renda fixa fechou o ano de 2024 em 49,59%. Alguns títulos de crédito privado que vêm vencendo nos últimos meses continuam sendo reinvestidos em ativos pós-fixados e parte aproveitando algumas LCIs de três anos, que continuam com juros reais muito atraentes.

Em tempos mais normais, com taxas de juros reais medianamente positivas, a alocação média atribuída à renda fixa havia sido estabelecida em 40% do portfólio. Com sua queda insana em 2020, culminando com o inédito prêmio de 2% brutos, eu havia diminuído esse valor para 35%. Agora, com uma alta taxa real e por eu já estar com mais de 52 anos, deixei esse número subir mais, além de 50% se não considerar outros investimentos potencialmente mais rentáveis.

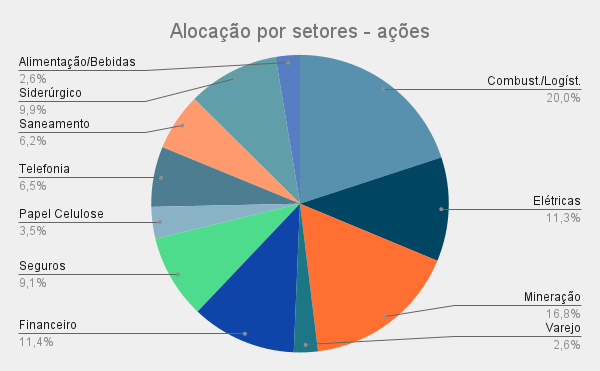

Renda variável: ações

O percentual de ações no portfólio caiu consideravelmente em 2024 com a queda do Ibovespa e chegou a 20,57%. Aportes em renda variável brasileira só estão sendo realizados através da carteira de ETFs como rebalanceamentos, tratada em outro texto.

Para registro, a partir de 2021 vendi pequenos lotes de GOAU4, TUPY3, TAEE11, SUZB3, PETR4, ITUB4, TAEE11, VALE3, BPAC11 e ODVP3. A estratégia da VALE3 e PETR4 consiste em ir diminuindo aos poucos minha posição em commodities, pois ainda possuem uma participação relevante no portfólio em razão das antigas operações de vendas cobertas de opções. Ainda há lenha para queimar.

Mantenho ainda o apontamento que, desde o segundo semestre de 2020 me desfiz de 24 empresas: ABCB4, FLRY3, BRFS3, HGTX3, WIZS3, ITSA4, SQIA3, UGPA3, EMBR3, GRND3, ELET3, MYPK3, GUAR3, VULC3, COGN3, BRSR6, HGTX3, WIZS3, OIBR3, QUAL3, ENBR3, ODPV3, CVCB3 e AESB3. Ainda estou com 17 empresas na carteira, pretendendo diminuir para 15 nos próximos meses, seguindo com minha estratégia de simplificar a carteira e migrar parte dos investimentos para a carteira de ETFs e para a carteira de investimentos no exterior.

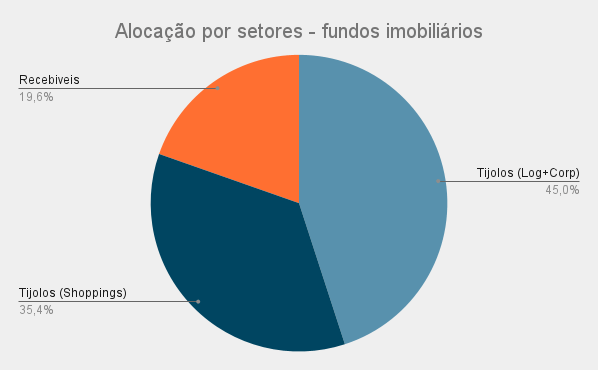

Renda variável: fundos imobiliários

Os fundos imobiliários entraram na minha carteira de investimentos um pouco mais tarde, há treze anos. De uns três anos para cá retornei mais atenção a eles em virtude da queda dos juros. É uma forma de receber mais dividendos com alguma previsibilidade.

Sua participação na carteira tem se mantido em torno de 15%. Em 2021 e 2022 reforcei posições em BTLG11, KNRI11, RBRP11, HGLG11 e RBRP11, além de entrar em novas emissões dos demais se o preço for convidativo. Com as quedas em 2024, seu percentual de alocação fechou o ano a 13,41%.

Mantenho registrado que, desde o segundo semestre de 2020, encerrei a participação em HGRE11, RCRB11, FCFL11, GGRC11 e RBRR11. Hoje estou com 12 fundos imobiliários (exceto os FoFs na carteira de índices e de fundos de investimentos). Novos aportes estão sendo direcionados apenas a fundos de fundos na carteira passiva e fundos de índice na carteira de ETFs.

Veja abaixo os gráficos de alocação entre os ativos de renda variável.

Câmbio

A participação histórica do câmbio na minha carteira ficou muito tempo em torno de 10%. Em 2020, com a expressiva valorização do dólar e do ouro, alcançou em setembro o percentual de mais de 22%, bem acima do final de 2019, quando havia fechado em 13,10%. Isso ocorreu mesmo com rebalanceamentos, envios de dinheiro ao exterior (saldos não computados nessa carteira) e saques para doações.

Sempre que entendo que o dólar está a uma taxa melhor em relação ao real, transfiro algum valor de alguma alocação para fora. A última transferência ocorreu em março de 2024. O percentual em câmbio da carteira ativa (com ativos somente no Brasil) subiu bem com as valorizações dos ativos dolarizados no ano e fechou em 16,43%.

Segue, enfim, o resumo da alocação da minha carteira ativa de investimentos. Uma evolução mensal do percentual tanto da carteira ativa, quanto passiva, pode ser vista ao final da seção no gráfico interativo.

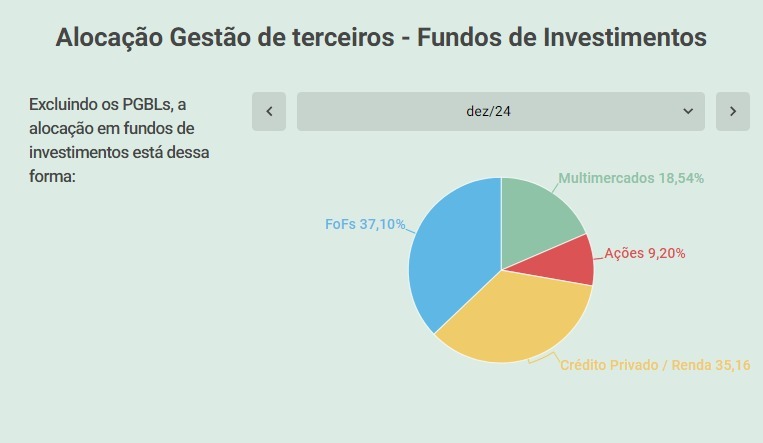

A alocação nos fundos de investimentos (carteira passiva)

Divido a gestão passiva em duas classes: os fundos de investimentos tradicionais e os fundos de previdência privada. Cada um possui particularidades diferentes.

Os fundos de previdência privada

Adquiri esses fundos (são três com gestões diversificadas) quando ainda era empregado. A empresa contribuía com parte dos aportes, e eu usava o abatimento de 12% na minha declaração anual de imposto de renda. Deles, mantive dois sem movimentação até hoje, embora tenha alterado a gestão em três momentos.

O terceiro, sob tributação progressiva, possui uma estratégia diferente. Como não tenho renda tributada na fonte (salário) há anos, faço saques anuais (uma média de R$ 30.000,00) de forma que eu receba de volta o imposto de renda retido na fonte de 15%, na declaração anual simplificada. Nos últimos meses, entretanto, tenho evitado mais os saques para aproveitar a boa condição da renda fixa brasileira aliada ao benefício fiscal do come-cotas.

Os fundos de previdência privada estão contidos nos cálculos de rendimentos dos fundos da minha gestão passiva, mas não os considero para o estabelecimento da alocação ideal da carteira, uma vez que possuem uma estratégia própria. Eles estão fora dos objetivos da alocação, mas fazem parte do ranking de rentabilidade, uma vez que são fundos arrojados:

- Os dois primeiros são fundos de fundos de previdência (FoF) e possuem uma alocação média de 40% em fundos multimercados e 23% em renda variável;

- O terceiro é um fundo de crédito privado que vem obtendo boas rentabilidades históricas.

Sua alocação dentro da carteira passiva de investimentos já foi de mais de 57% em 2019, mas hoje está em 45,79%, devido aos resgates anuais e aportes nos fundos de investimentos.

Os fundos de investimentos

O percentual restante da carteira passiva, 54,21%, é composto, em sua maior diversificação, por 19 fundos de investimentos. Até 2023, fazia parte o fundo composto pelos robôs de investimentos, o qual foi extinto em 2023.

Nessa alocação, estão considerados todos os fundos com gestão ativa, incluindo, a partir de agosto de 2020, FoFs ativos de fundos imobiliários. Uma vez que comecei a comprar FoFs passivos de fundos imobiliários para a carteira de ETFs, trouxe de lá os FoFs ativo para esta carteira de fundos de investimentos.

Em 2020 também comecei a comprar fundos de debêntures incentivadas, para reforçar a posição em renda fixa com taxas maiores de retorno.

Em 2021, percebendo a dificuldade de rebalanceamentos em fundos direcionados e uma estratégia específica para compor uma alocação-alvo, decidi começar a priorizar os fundos multimercados e, principalmente, fundos de fundos na estratégia. As razões são aprofundadas nesse texto.

Assim, progressivamente, a partir de 2021 fui pedindo o resgate de fundos como o Alaska Black, Fama, Capitalys, Brasil Plural, Kinea Chronos, Adam Macro Strategy II, Perfin Foresight, Vítreo Money Rider Hedge Fund, Empiricus FoF Melhores Fundos Global, Bogari Value e Indie FIC FIA, para aportar em outras carteiras (inclusive no exterior) e focar em FOFs nesta carteira de fundos de investimentos.

Entretanto, em função da baixa rentabilidade obtida até então (escrevo essa linha em dez/24), da dificuldade de captação dos gestores, da confiança no mercado de fundos ativos e da baixa rentabilidade obtida nesses últimos 6 anos, estou tendendo a alocar cada vez menos nessa carteira.

Veja uma comparação de rentabilidade dos FOFs da Vítreo, XP, Banco Inter, Itaú e Nubank/Easynvest acessando essa página.

Os ativos atualmente na carteira são:

- Fundos Multimercados

- 1. Legacy Capital FIC FIM

- 2. Kapitalo Kappa D FIC FIM

- 4. Kapitalo K10

- 5. Itaú Optimus Titan

- Fundos de Ações

- 1. Dahlia Total Return FIC FIM

- 2. Brasil Capital 30 FIC FIA

- Fundos de Crédito / Renda

- 1. Kinea Infra (KDIF-FID01B0)

- 2. BTG Infra (BDIF11)

- 3. Sparta TOP Inflação

- 5. Perfin Apollo Energia (PFIN11)

- 6. Nu Reserva Planejada

- Fundos de Fundos de Investimentos

- 1. Empiricus FoF Melhores Fundos Multiestratégia

- Fundos de Fundos Imobiliários

- 1. RBRF11

- 2. KFOF11

A alocação atual dos fundos de investimentos, excluindo os 3 PGBLs, fechou o mês dessa forma:

Para conhecer cada um mais a fundo, vale incorporar em sua rotina a leitura das cartas de seus gestores, as quais mantenho atualizadas em um drive virtual público para os leitores do blog.

Se houver interesse em como os percentuais evoluíram com o tempo, vejam abaixo o gráfico responsivo, onde é possível ver a evolução mensal. No próximo tópico, checamos a rentabilidade atualizada das carteiras ativas e passivas de investimentos.

Comparação das rentabilidades das carteiras ativa e passiva

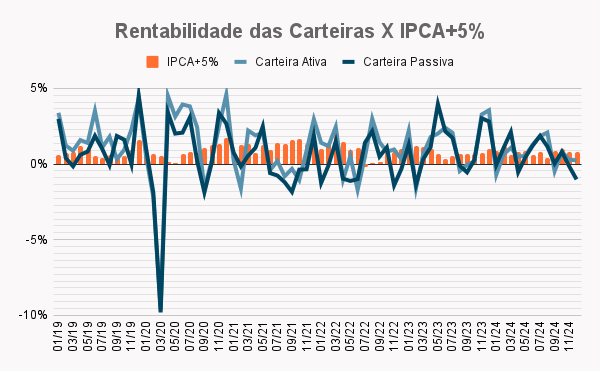

Vamos então a comparação das rentabilidades entre a carteira ativa e passiva! Veremos inicialmente uma visão mensal e posteriormente, os resultados acumulados.

O benchmark IPCA 5%

Para efeito de bechmark, ou índice de referência, escolhi o IPCA + 5% ao invés do CDI, pois representa um indicador real do valor dos investimentos. No texto das rentabilidades das carteiras com os robôs de investimentos, há uma maior explicação sobre esse indicador.

Panorama 2024

Dezembro foi um desalento para todos aqueles que investem em qualquer ativo que não seja o CDI, ouro e criptomoedas cotados em dólar. Todos os demais ativos tiveram uma performance negativa, inclusive o S&P500, que vinha de um longo rally de alta.

Entretanto, quando vemos a foto do ano completo, percebemos uma diferença muito grande entre a renda variável brasileira e no exterior. Para ficar apenas no exemplo do S&P500, este marcou no ano uma variação positiva de 23,84%, enquanto o Ibovespa caiu tenebrosos 10,36%, num ano em que quase todas as bolsas mundiais apresentaram retornos positivos. Suco de Brasil.

Ainda evidenciando a jabuticaba brasileira, o real desvalorizou 27,51% em relação ao dólar, impulsionando valorizações expressivas de investimentos como ouro e criptomoedas, que subiram, respectivamente, 61,65% e 157,06%. Estes, juntamente com a renda variável norte-americana, foram os principais responsáveis por elevar os ganhos das carteiras de investimentos do blog, apesar do desastre nacional.

Quando falamos de desastre nacional, normalmente as pessoas costumam voltar suas atenções somente à bolsa brasileira. É verdade que ela caiu 10,36% no ano e foi o principal detrator das carteiras, mas o IFIX, índice dos fundos imobiliários, também caiu, a -5,89%. A renda fixa, presente na carteira mais sob a forma de títulos de inflação de longo prazo do que título indexados ao CDI, esteve longe de ser um alento na rentabilidade. Para se ter uma ideia do estrago, o IMAB5+, que mede a rentabilidade de títulos do Tesouro Direto com mais de 5 anos de prazo, caiu 8,63% no ano. Quem possuía títulos mais longos do que cinco anos, percebeu uma queda ainda maior. Mesmo o índice IMA-Geral, reforçado pelo aumento da taxa Selic, subiu pouco mais de 5% no ano, mal vencendo a inflação. Ou seja, apenas quem manteve seus investimentos somente em CDI tiveram uma boa performance no ano.

Enfim, foi um ano péssimo para os ativos brasileiros e, caso eu não tivesse nos últimos anos transferido parte dos ativos para investimentos externos e dolarizados, as rentabilidades das carteiras teriam sido péssimas. Graças, entretanto, a essa parcela, o resultado não foi tão ruim assim, embora apenas uma carteira tenha superado o CDI, e duas sendo melhores do que o nosso benchmark IPCA + 5%. Em relação à inflação, mesmo a carteira com o pior rendimento conseguiu superar o IPCA em mais de 3%. Bom para o cálculo da nova TNRP, que pretendo atualizá-lo até o dia 15 desse mês. Como havia fechado em 2,6% de taxa real para 2024, devemos ter uma nova redução para 2025, dado que todas as carteiras fecharam acima dessa taxa real.

Durante o ano nós sempre esperamos atos econômicos e fiscais minimamente racionais do governo. Minimamente. Racionais, eu nunca esperei, dado o histórico do partido no governo. Mas eles estão conseguindo fazer pior do que os mais céticos esperavam. Fico pensando em como pessoas inteligentes e esclarecidas ainda acharam que isso seria o mal menor. Claro, esse post trata apenas de assuntos econômicos, mas se fizermos outras considerações como apoios a ditaduras, à piora das condições do meio ambiente e apoio tácito à censura, o negócio fica ainda pior. É um fardo interno que cada um que colaborou para isso terá de carregar à sua maneira.

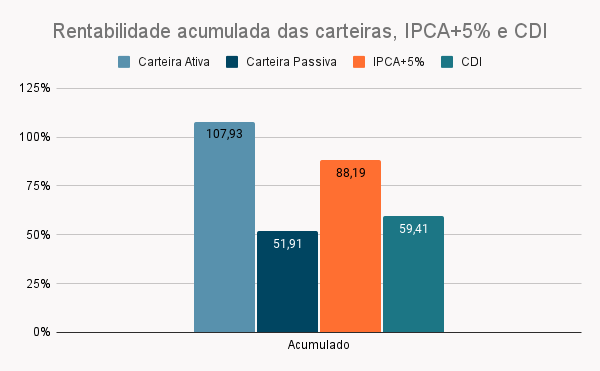

Desde janeiro de 2019 até dezembro de 2024, o quadro das rentabilidades é o seguinte:

No ano de 2024, a carteira rentabilizou 8,34%, enquanto a carteira passiva anotou uma valorização de 7,10%. Um dos papéis que mais maltrataram a carteira ativa nesse período foi o da VALE, minha maior posição entre a renda variável. Os títulos com yields longos, maior posição na renda fixa, sofreram com uma rentabilidade muito negativa no ano. O alento é que boa parte da carteira está hoje posicionada em uma taxa de juro real longa bem atrativa.

De qualquer forma, a carteira ativa está menos alocada em renda variável e tende a sofrer menos nas quedas do Ibovespa (e subir menos nas altas também). Já nos meus 52 anos, planejo diminuir gradativamente o percentual de ações no portfólio, colocando hoje uma meta máxima de 30%, caso a bolsa tenha, de fato, um rallye de alta. Caso contrário, pretendo ficar com cerca de 25%, ou abaixo, da forma que está hoje. Os juros reais altos também favorecem a decisão. Vale lembrar que a alocação de renda variável nessa carteira aborda somente ativos brasileiros (o exterior está representado pelas carteiras de ETFs).

Seguem as rentabilidades históricas, em formato de tabela:

| Carteira | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | Total |

|---|---|---|---|---|---|---|---|

| Ativa | 25,16% | 11,89% | 6,29% | 10,15% | 17,06% | 8,34% | 107,93% |

| Passiva | 16,40% | 3,66% | 1,39% | 0,40% | 15,48% | 7,10% | 51,91% |

| IPCA + 5% | 9,91% | 10,12% | 15,57% | 11,13% | 9,84% | 10,05% | 88,19% |

| CDI | 5,67% | 2,56% | 4,38% | 12,39% | 13,04% | 10,91% | 59,41% |

Rentabilidade acumulada em todo o período

Nesse período de 72 meses, o Ibovespa subiu 36,84% e o IMA-Geral, 52,88%. Através desses indicadores, seria previsível que uma carteira tradicional de ações e renda fixa, sem rebalanceamentos, deveria ficar nessa faixa, certo?

No entanto, em função dos ativos de câmbio e realocações, a carteira ativa diretamente administrada carrega uma rentabilidade de 107,93% no período, acima do agressivo benchmark IPCA+5% e quase duas vezes o valor do CDI. A carteira passiva acumula um valor abaixo do IMA-Geral e CDI: 51,91%.

Nesse período, onde o IPCA+5% subiu 88,19%, o rendimento do CDI ficou em 59,41%, mostrando que é um indicador realmente mais desafiador, além de oferecer uma visão mais acurada da eficiência das rentabilidades no longo prazo.

É mais fácil pensar, para seu planejamento futuro, em uma rentabilidade real, acima da inflação, do que uma rentabilidade bruta. Veja mais sobre essa rentabilidade real em renda fixa ou variável: o que é melhor para seus investimentos?

A carteira ativa, gerenciada já há mais de 18 anos pela estratégia de alocação de ativos, está rendendo 122,38% do benchmark desde o começo de 2019, enquanto a carteira passiva, com os fundos de investimentos gerados pelas gestoras, sobe 58,86% do indicador. Comparando ao CDI, os números seriam 181,66% e 87,37%.

Pensamentos finais

Lembro que passamos por um mercado altista em 2019, inclusive para a renda fixa, com a redução dos juros longos e aumentos dos preços unitários dos títulos. Assim, as rentabilidades de ambas as carteiras foram plenamente beneficiadas pelo momento.

Já no primeiro trimestre de 2020 vimos uma situação adversa, com aumento de juros longos e uma enorme queda no mercado de renda variável. Após uma recuperação de 4 meses, tivemos novamente, de agosto a outubro, uma queda do mercado de renda variável, e, particularmente no Brasil, uma piora da perspectiva de crise fiscal, influenciando muito os rendimentos da renda fixa. Os três últimos meses de 2020 foram períodos de grande recuperação.

Já em 2021 os ganhos foram revertidos, ampliados pela grande queda da renda variável e renda fixa de longo prazo, o que fez os rendimentos das carteiras de investimentos ficarem abaixo do benchmark, o que ocorreu novamente em 2022. Em 2023, tivemos um novo governo leniente com déficits fiscais, juros dos EUA subindo e depois caindo, comodities em alta e novos desafios geopolíticos.

O ano de 2024 fechou pessimamente para os ativos de renda variável e juros longos brasileiros. Enquanto as carteiras de ETFs foram melhores, com uma boa alocação em ativos no exterior, a carteira ativa não conseguiu bater seus benchmarks, sendo empurrada para baixo, inclusive, pela queda dos juros longos do Tesouro. A carteira passiva decepcionou novamente. O ano de 2025 será um ano onde pretendo ir esvaziando a carteira passiva gradualmente.

Meu objetivo nessas observações é certificar-me de que é possível migrar a maior parte da minha alocação da carteira ativa para a passiva, e, como expliquei no texto “independência financeira passiva ou ativa“, ter mais tempo, paz e tranquilidade. Afinal, quem não os desejam, né? Infelizmente, a carteira de fundos não tem se mostrado uma boa opção. Cada vez mais, tendo a migrar os excedentes para a carteira de ETFs, inaugurada em 2020, e diminuir o percentual do patrimônio nos fundos de investimentos de terceiros.

No início desse texto comentei sobre a TNRP, a “taxa necessária de remuneração do portfólio”, métrica que utilizo para as tomadas de decisões no futuro. Ela fechou o ano de 2023 em 2,6% (clique para acompanhar). Esse número significa que eu preciso de uma remuneração anual REAL de 2,6% de meu patrimônio para poder viver bem com meu planejamento financeiro até eu passar para o lado de lá.

Se a remuneração anual estiver acima desse valor, a TNRP tende a cair a cada ano, facilitando minha decisão de continuar minha migração para o gerenciamento passivo do portfólio. A adoção do benchmark em inflação+5% fornece uma margem de segurança adicional nesse objetivo.

Acesse também a página fixa do blog que resume todos os números de rentabilidade em apenas um local.

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Fechamento anual das rentabilidades das carteiras ativas e passivas

- Atualização anual das rentabilidades das carteiras de ETFs

- Atualização da rentabilidade dos FoFs acompanhados

- Rentabilidade de todas as carteiras – atualização de novembro

Show este post. O rebalanceamento estratégico da carteira reflete adaptação às condições de mercado, priorizando segurança e diversificação inteligente.

Parabéns