Você conhece as gestoras digitais de carteiras de investimentos operadas, ao menos parcialmente, através de robôs digitais?

Acompanhe o processo de abertura de conta, o relacionamento com os analistas, depósito e a comparação de rendimento das minhas carteiras em cada uma delas.

No início de 2018 publiquei um artigo com comentários sobre gerentes de banco, casas de análise e gestoras digitais. Lá, comentei um desejo de testar essa nova forma oferecida para investir no Brasil: a montagem de uma carteira de ativos através das gestoras digitais com seus robôs de investimentos.

Nesse artigo inicial, explico o que as corretoras digitais oferecem, como foi essa prática de alocação das carteiras de investimentos e sua estruturação.

Há outro artigo, atualizado mensalmente, com os rendimentos das gestoras digitais ao longo do tempo. Se está mais interessado nesse tópico, ele é o mais indicado para analisar como cada uma delas estão se saindo no ranking da rentabilidade.

A ideia, premissas e alguns comentários

O objetivo da simulação é, além de conhecer como funcionam essas gestoras digitais, avaliar se entregam uma alternativa interessante para o pequeno investidor que não deseja ficar imerso no controle de sua carteira de investimentos.

Comentei sobre o assunto quando ajudei minha filha a montar uma carteira de investimentos, citando que seu perfil se assemelha à pessoas que “desejam criar um bom portfólio, mas não querem perder muito tempo com isso“. Acredito que seja para esse público que a gestão digital das carteiras pode ser interessante. A conferir, com o tempo.

Para os investidores ativos, que conhecem mais profundamente o mercado financeiro e possuem tempo e interesse em cuidar de sua carteira de investimentos, confio na estratégia que tenho seguido durante os últimos 15 anos: a alocação de ativos com constante rebalanceamento. Dá mais trabalho, mas você não pagará taxas de administração adicionais. Ou seja, a escolha acaba baseando-se em seu perfil, interesse e tempo.

Essa estratégia mais ativa de investimentos está sendo posta à prova desde 2019, quando comecei a fazer uma comparação das rentabilidades de minha carteira ativa com minha carteira passiva (onde estão inseridos os fundos das gestoras digitais). Nesse texto é possível entender seus papéis dentro de uma estratégia global de investimento.

O perfil das carteiras de investimentos

Para efeito de comparação das gestoras digitais, as carteiras de investimentos devem possuir o mesmo percentual de renda variável. No cadastramento pelas plataformas, o cliente responde algumas perguntas e define seu objetivo de investimento. Com essas respostas, o robô de cada casa sugere uma carteira com base em seu perfil financeiro.

A liberdade de alocação dos ativos de sua carteira de investimento, entretanto, só existe em 3 gestoras digitais: Magnetis, Monetus e Warren. Na Vérios ela é negada caso você não possua R$ 25mil para aportar na plataforma. Segundo eles, as taxas de corretagem em renda variável não seriam competitivas, colocando-nos à disposição apenas carteiras de renda fixa.

O percentual de renda variável

A alocação em renda variável nas demais carteiras foi estabelecida em 1/3. A escolha desse percentual deve-se ao equilíbrio de dois fatores. O primeiro é não exagerar na agressividade do portfólio, de forma que seja palatável para um grupo maior de interessados. O segundo é checar minha tese de que investir e pagar taxas de administração através de gestoras digitais só compensa ser estivermos minimamente alocados em renda variável.

Uma vez que receber mais do que o CDI em renda fixa é relativamente fácil (há muitos títulos privados que remuneram acima desse valor), não parece lógico pagar para que uma gestora faça isso para você. É verdade que, com uma gestão ativa com títulos de longo prazo, a rentabilidade pode ser melhor (ou menor), mas são poucos os fundos de renda fixa com histórico de rentabilidades líquidas muito acima do CDI.

Já no investimento em renda variável, o investidor vai demandar mais de seu tempo, mesmo que escolha investir somente em ETFs. Será importante o momentum de proceder rebalanceamentos, com a compra e venda de ativos, algo que alguns gestores de investimentos digitais podem alertá-lo oportunamente. Ou seja, nesse caso, vejo algum sentido em pagar uma taxa para manter uma boa gestão do patrimônio, considerando aquele público que não deseja imergir ativamente em seu portfólio.

Custos para manter as carteiras de investimentos

Enquanto a Vérios trabalha com ETFs, as demais gestoras usam fundos de investimentos com taxas variadas.

Dentre elas, a Magnetis informa que seus fundos possuem uma taxa de administração de 0,3 a 0,5% ao ano. Embora eles usem contratos de reversão, onde parte dessa taxa retorna para o patrimônio do fundo, a taxa líquida de administração da gestora situa-se acima do valor de sua comissão própria, de 0,4% ao ano.

Perceba que o investidor pagaria de qualquer forma essas taxas caso sua escolha recaísse em aportar individualmente em cada fundo. O que a Magnetis e as demais casas oferecem, através de sua comissão, é a construção da carteira através de seu perfil e rebalanceamentos automáticos no patrimônio, que, como já comentei em outras ocasiões no blog, é imprescindível para que a alocação de ativos seja de fato, efetiva.

Na Monetus e Warren, as taxas de administrações dependem da composição entre fundos de renda fixa e renda variável. Todas as gestoras digitais baseadas em fundos de investimentos têm a obrigação de cobrar o come-cotas semestralmente (antecipação do imposto de renda). O que valerá, entretanto, será o rendimento líquido ao final. Afinal, é isso que mais queremos, correto? Vamos conhecer na sequência a operacionalização das gestoras digitais.

As gestoras digitais e suas características

O processo de abertura da conta de todas as gestoras digitais foi muito tranquilo, e o atendimento, exemplar. Você conhece o estilo Nubank? Pois é! Exceto na Monetus, em todas elas recebi no mesmo dia, sem solicitar, um e-mail de uma pessoa disposta a ajudar.

Durante o processo inicial e após vários e-mails, o atendimento (inclusive na Monetus após o segundo dia) sempre se mostrou efetivo, talvez com alguma dificuldade na Warren. Achei meu interlocutor muito afoito em responder rapidamente não lendo corretamente minhas dúvidas, sendo assim, meio confuso nas respostas.

As plataformas são atrativas e possuem uma extensa área de apoio, com explicações sobre a empresa, suas carteiras de investimentos e como funciona todo o operacional. Recomendo fortemente que o futuro investidor leia todo o material, pois é impossível nesse texto abranger todos seus aspectos. A ideia nessa breve apresentação, é citar pontos relevantes sobre a gestora digital, segurança e a composição da carteira que decidi realizar o investimento.

Deixo claro que, em nenhum momento desse texto estou sugerindo que invistam em qualquer uma das casas. Se houver interesse, entretanto, simule seu perfil, avalie o portfólio sugerido, conheça muito bem sobre cada uma delas e, principalmente, sinta-se confortável antes de transferir seu dinheiro, combinado?

1) Magnetis

A Magnetis opera em conjunto com a plataforma da corretora de valores Easynvest. No artigo onde listei minhas experiências e os custos das corretoras de valores, comento que esta é a corretora na qual sou cliente há mais tempo e é bem confiável.

A taxa de gestão cobrada pela Magnetis é de 0,40% ao ano para carteiras com montantes menores que R$ 500mil. Isoladamente, é a menor taxa dentre todas as gestoras digitais, alcançando 0,2% para investimentos superiores a R$ 2 milhões. Além desses valores, cobra de 0,30 a 0,50% de taxa de administração de seus fundos. Veja aqui uma tabela mais detalhada dos custos totais, por alocação.

A casa oferece 5 perfis de risco diferentes de carteiras para o investidor, desde carteiras com investimentos apenas em renda fixa, bem como carteiras mais arrojadas vinculadas, em sua maior parte, à renda variável. A carteira escolhida foi a intermediária (nível 3) e opera apenas com fundos de investimentos, em uma proporção que varia em torno de 33% a 34% de renda variável, e varia conforme as valorizações e realocações:

Os fundos multimercados que compõem o fundo da Magnetis são fundos de gestão ativa bem expostos à renda variável, como o AZ Quest Total Return FIC FIM e Gávea Macro Plus II FIC FIM. Para conhecer os fundos de renda fixa e multimercado alocados na carteira da Magnetis, bem como os ETFs que compõem sua carteira de ações, clique aqui.

Para investimentos maiores do que R$ 10mil, há a possibilidade de investir em CDBs de bancos médios com percentuais atraentes sobre o CDI. Assim, uma carteira mais volumosa pode performar melhor, inclusive com a diminuição das taxas de administração secundárias dos fundos participantes da carteira. É claro que os riscos, também existem, embora que, para os CDBs, há a “garantia” do FGC.

Todas as cotas do investidor são registradas sob seu CPF nos fundos onde a carteira de investimento é alocada. O rebalanceamento dos 3 pilares dessa carteira inicialmente não é automático, mas atualmente, percebo que meu percentual sempre está sendo mantido constante, o que mostra a atuação do robô da Magnetis no portfólio.

O processo de aplicação do investimento na Magnetis é o que possui a melhor experiência: a partir de seu saldo na Easynvest, o investidor pode, na plataforma da Magnetis, escolher o valor que deseja investir e confirmar o procedimento. Logo em seguida, a Easynvest envia um e-mail confirmando todos os investimentos. Claro e rápido.

2) Monetus

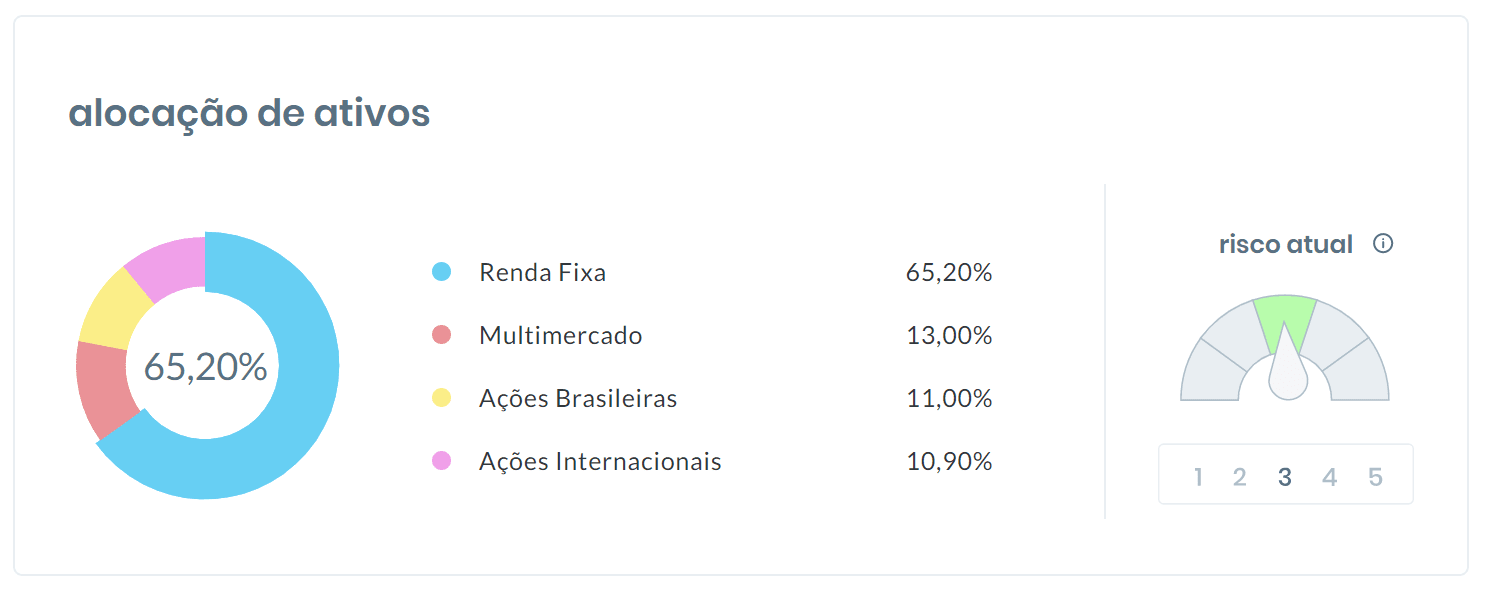

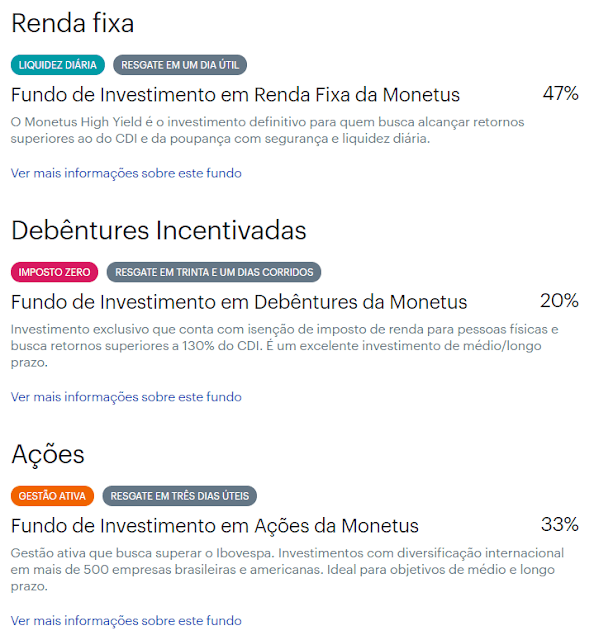

A Monetus opera de forma similar à Magnetis, e é associada à corretora Amaril Franklin. Atualmente são uma plataforma ampla de investimentos, com fundos próprios e de terceiros, possuindo uma taxa combinada que depende da proporção de cada um na sua carteira de investimentos. Nessa simulação, estou atualmente com três de seus fundos próprios na carteira (que podem ter em sua composição fundos de terceiros): de renda fixa, de debêntures e ações, essa última com 33% da alocação, similarmente à Magnetis e Warren.

O fundo de renda fixa cobra 0,30% de taxa de administração anual, enquanto o de ações, debêntures e multimercados, 0,60%, sendo que esse possui uma taxa de performance de 10% sobre o que exceder o CDI. Veja aqui a informação completa. Os fundos de multimercados e debêntures incentivadas foram criados em agosto de 2019. No primeiro há nomes como Absolute e Exploritas e no segundo, CA Indosuez e RB Capital.

Você compõe o percentual de renda variável de sua carteira da forma que desejar: sua plataforma possui um botão deslizante onde você mesmo define o percentual que deseja aportar em renda variável e em multimercados. O restante, é investido em um fundo de investimento de renda fixa.

A Monetus procura atuar ativamente em vários mercados, como títulos privados como debêntures, ações no Brasil e exterior (possui uma alocação considerável) e mantém uma gestão dinâmica mesmo no mercado de renda fixa brasileiro. A maior rentabilidade que proporciona, entretanto, vem acoplada com um risco maior (veja no artigo sobre as rentabilidades).

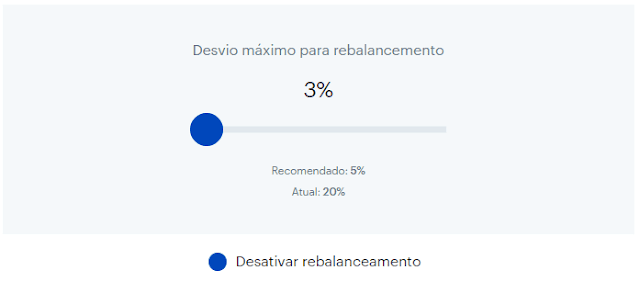

O padrão de rebalanceamento é feito, após outubro/2019, através do próprio cliente, como pode ser visto na figura acima, definindo o percentual máximo de desvio do portfólio. A Monetus traz uma explicação bem detalhada como funciona esse processo, o mais claro dentre todas as gestores digitais, nessa página.

O processo de investimento inicial ou novos aportes é simples: apenas é necessária uma transferência para sua conta na corretora Amaril Franklin. Realizada por volta das 08:00hs da manhã, foi confirmada pouco antes das 11:00hs, através de um aviso por e-mail e pelo app, confirmando que o dinheiro já estava sendo investido.

Para o mês de maio de 2020, a Monetus iniciará uma parceria com a corretora Rio Bravo Investimentos, ampliando ainda mais o leque de investimentos disponíveis ao cliente. Essa parceria propiciará também uma conta individual no seu nome na corretora, como ocorre com as grandes corretoras do mercado.

3) Warren

Prosseguindo, chegamos na Warren, uma fintech nascida nos EUA que desembarcou no Brasil em 2016 e possui sua própria corretora de valores. Para transferir seus investimentos, eles disponibilizam contas correntes do Bradesco e Itaú. Para resgatá-los, caso a conta de recebimento não seja uma desses 3 bancos, será cobrado um TED de R$ 2,40.

A taxa de comissão da Warren é de 0,7% ao ano, para um patrimônio até R$100mil e pode cair a até 0,5% se o patrimônio for acima de 1 milhão. Assim como a Monetus, a Warren é uma plataforma aberta de investimentos desde abril/2019, com centenas de fundos à disposição, incluindo em setembro de 2019, projetos como conta remunerada, Warren Pay, previdência e contas “Black” para grandes investidores.

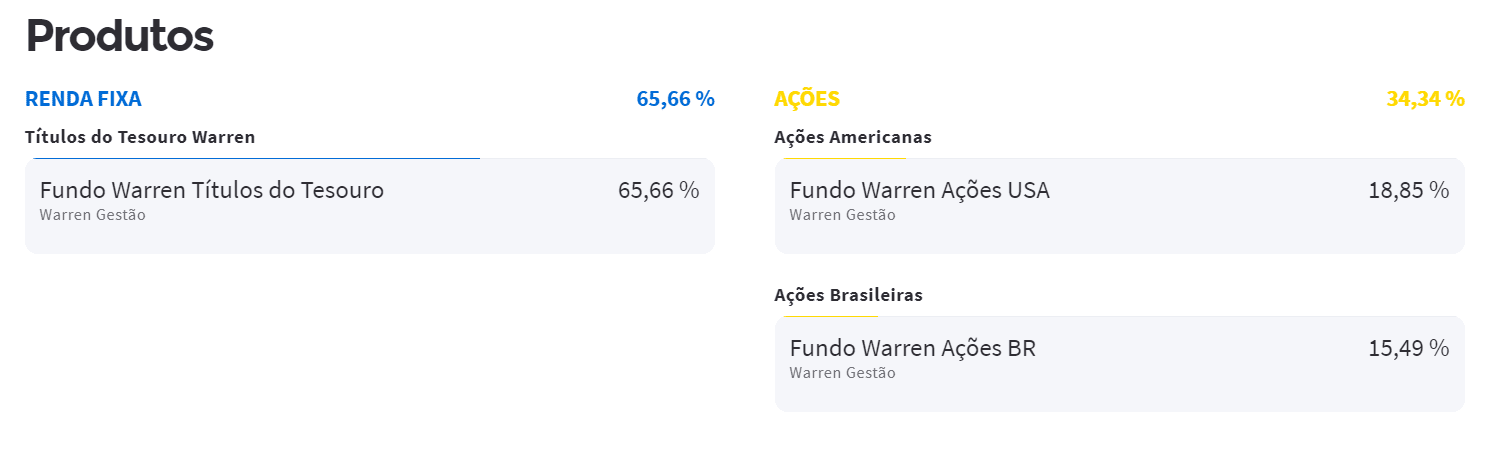

Em abril/2020, com a Warren 3.0, a fintech ampliou suas novidades, como negociação de ações e uma conta corrente com remuneração de 100% do CDI de forma gratuita. Veja o resumo nessa página. Originalmente, entretanto, a criação da carteira foi feita com três fundos próprios da Warren.

Para esses fundos, a Warren não cobra taxa de administração adicional, estando incluída na taxa geral de 0,7%. É a taxa mais barata dentre as gestoras digitais. Veremos se isso traduz-se em vantagem na rentabilidade líquida do montante investido. Para os fundos de terceiros, entretanto, a taxa fica combinada com as taxas dos fundos, embora a Warren ofereça o rebate das comissões recebidas pelos fundos, uma nova tendência no mercado.

A forma de operação através do site da gestora é bem similar à Monetus, com a possibilidade de escolher milimetricamente o percentual que você deseja investir em renda variável. A composição dos fundos de renda variável é baseada em ETFs. Para o fundo de ações americanas, o portfólio pode ser conferido aqui, e para ações brasileiras, aqui.

As transferências para aportes sempre foram rápidas, como na Monetus. No aporte inicial, sua confirmação levou apenas meia hora a mais, sendo realizada pouco antes das 11:30hs, prazo completamente aceitável.

4) Vérios

A Vérios, dentre todas as gestoras, é a única que possui um diferencial (negativo) para o pequeno investidor: eles são impedidos de investir em renda variável se não aportarem ao menos R$ 25mil na plataforma. Ela também é a fintech que exigiu um valor inicial de investimento bem alto: R$12 mil, que caiu a R$ 2mil em agosto/2019.

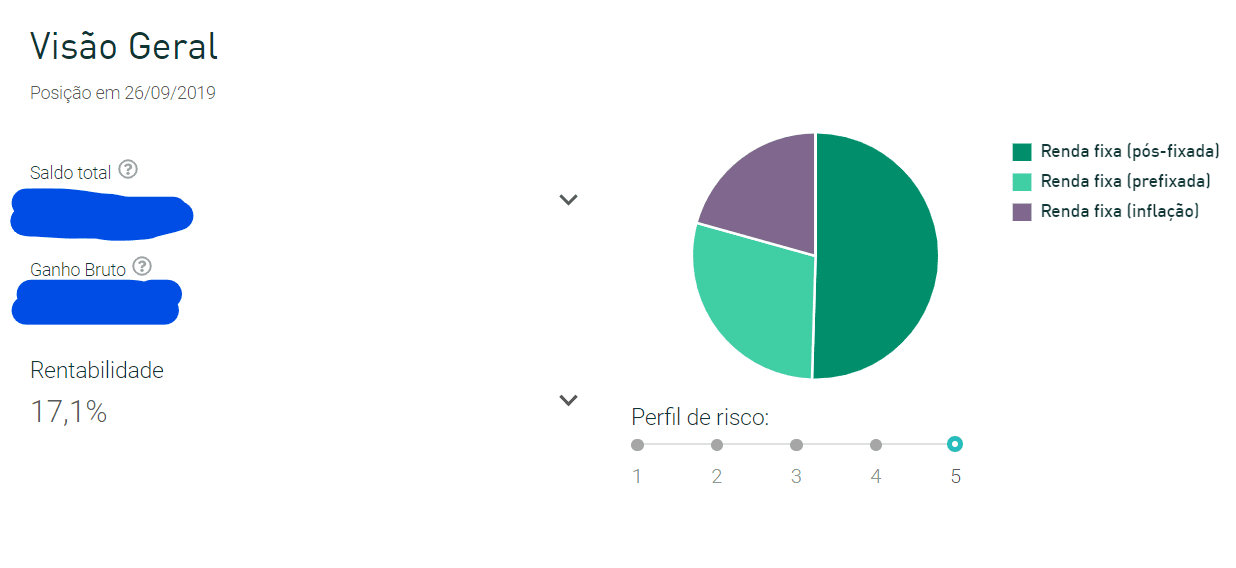

A restrição do investimento em renda variável está relacionada ao fato de que a Vérios não opera com fundos de investimentos: eles aplicam os valores em títulos públicos (Tesouro Direto) e, na renda variável, em ETFs (ações no Brasil e exterior), até então (agosto de 2020), através da corretora Rico. Esses ativos podem ser agrupados em 5 carteiras, sendo que há limite para investimentos em renda variável: pouco mais de 20%, na carteira mais exposta, sem possibilidades de customização.

Veja que, mesmo com valores elevados, a comparação não seria perfeita com as demais, visto que a alocação escolhida em renda variável foi de 33%. Nesse sentido, a Vérios acaba eliminando pessoas com perfis mais arrojados dentre sua base de clientes. Repare que, na distribuição permitida para minha carteira, eles classificam o risco como máximo, mesmo que não haja alocação em renda variável. Excesso de preciosismo? Ou simplesmente confundem volatilidade com riscos?

Nessa simulação, a carteira na Vérios está composta com 51% em títulos públicos pós-fixados (LTNs), 29% em títulos pré-fixados (LFTs) e 20% em inflação (NTNBs). O prazo dos resgates são de até 5 dias úteis. Os rebalanceamentos são realizados automaticamente se a alocação se afastar demais da proposta inicial, embora sejam baseados primariamente em aportes e retiradas.

Algo meio surreal ocorria na parceria entre a Vérios e a Rico: o investidor não consegue operar outros ativos da corretora de valores porque todo o saldo disponível na conta vai para a carteira Vérios. Não há opção alguma de mantê-lo para poder comprar outros títulos ou ações. Como consequência, os valores transferidos para a corretora são aplicados instantaneamente, já que não há uso algum a se fazer com o saldo na corretora.

Em agosto de 2020, a Vérios migrou sua parceria da Rico para a Easynvest, trazendo um grande problema para mim e me obrigando a retirá-la da comparação de rentabilidade entre as gestoras. Veja os motivos nesse texto.

Para registro, a taxa total cobrada pela fintech é de 0,95% ao ano, considerando todos os gastos envolvidos, seja em corretagens de ETFs pela Rico e custódia do Tesouro Direto (0,3%). Considerando que minha carteira possuirá apenas títulos públicos, a administração efetiva da Vérios ficará em 0,65% ao ano, relativamente alta para uma carteira de renda fixa (existem fundos de investimentos com taxas menores).

Palavras finais

Essa forma de gestão de portfólio digital foi disponibilizada recentemente no Brasil e inspirada em startups americanas como a Betterment e Wealthfront. Acredito que esses serviços podem mostrar-se viáveis para pessoas com pouca experiência com investimentos, ou mesmo para aquelas que não desejam aprofundar seus conhecimentos na área, em virtude de outras prioridades.

Reitero, porém, que acredito que esse método só vale para gestão de carteiras digitais com um percentual significativo em renda variável. Veja que não estou incentivando a alocação total de seu patrimônio, e sim apenas ao percentual destinado à essas fintechs. Você pode possuir 90% investidos em Tesouro Direto ou títulos privados e disponibilizar 10% para a carteira de uma delas. Mas, nesses 10%, acredito que essas opções valham a pena somente se a alocação em renda variável for relevante.

A razão deve-se ao fato de que elas se utilizam das estratégias de alocação e rebalanceamento de ativos, que tanto eu já defendi nesse blog, tornando-me simpático à proposta. A variável principal a ser monitorada é, claro, o rendimento líquido dos investimentos, que acompanho mensalmente. As variáveis secundárias serão consequências da rentabilidade, como a gestão dos ativos, o rebalanceamento das alocações e a taxa de administração de cada uma. Outras situações como facilidade de interação na plataforma e atendimento ao cliente também podem ser relevantes para a maioria do público.

Reforço que recentemente, a Monetus e a Warren estão deixando menos o “automático” para tornarem-se gestoras globais, com pessoas reais auxiliando os novos investidores para todos os produtos oferecidos em suas plataformas de investimentos. O papel dos robôs talvez seja relevado somente ao rebalanceamento automático dos ativos.

Mas, uma vez que passarem a agir mais como consultores, terão sua responsabilidade ampliada e encararão o desafio em fazer com que essas pequenas taxas de administração sejam eficientes para cobrir o custo de equipes cada vez maiores.

Quer saber? Eu ainda prefiro escolher os fundos básicos e deixar com que o algoritmo faça o trabalho. Afinal, a ideia aqui é não perdermos muito tempo em ficar escolhendo os investimentos! O que acham?

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização dos rendimentos das carteiras ativa e passiva (jun/25)

- Atualização das rentabilidades – Carteiras de ETFs

- Atualização das rentabilidades das carteiras ativa e passiva (mai/25)

- Atualização das rentabilidades das carteiras de ETFs (05/25)

Olá! Já li esse artigo algumas vezes, assim como alguns dos excelentes links aqui. Já fui cliente de um desses robôs e saí pq o login era feito somente mediante senha, sem um fator adicional de autenticação (token no Google Authenticator ou similar). Tornei a procurá-los depois de um tempo, para saber se implementaram algo nesse sentido e infelizmente não tinham se mexido. Deixar dinheiro em grandes proporções num lugar fácil de sacar não me parece nada seguro e eu certamente pagaria um “0,alguma coisa%” para quem adotasse algum nível a mais de segurança. Algum dos robôs que você usa… Leia mais »

Olá, Everton!

Olha, eu acredito que os três possuem sim. A Magnetis não possui nem website, é tudo por aplicativo, que (ao menos teoricamente) só poderia ser instalado em um celular. A Warren e a Mobills possuem autenticação de dois fatores sempre que eu os acesso pelo desktop também.

De qq forma, eu não os uso no celular “de rua”. Tenho dois celulares, e só acesso as contas de corretoras de dentro da minha casa. No celular de rua, apenas conta de pagamento e banco sem investimentos. Acredito que esse é um fator de mais segurança.

Abraço!

Sensacional o artigo, muito completo.

Parabéns!

Obrigado, Harry!

Acompanhe a atualização mensal das rentabilidades no artigo referenciado logo no início do texto. Já estamos indo para 1 ano e meio de estatísticas! 🙂

Abraço!

Pessoal, segue o link de parte dos comentários no Disqus, que não migraram para o WordPress mas continuam em sua plataforma. Muitos, nem por lá estão mais…

https://disqus.com/home/discussion/viagem-lenta/teste_comparativo_de_gestores_digitais_e_seus_robos_qual_e_o_melhor/

Se desejarem ler mais sobre o assunto, ou comentar com sua conta Disqus, ou ainda, se tiverem conhecimento desse bug de migração e quiser ajudar, é só enviar um email para mim.

Obrigado!

Muito bom, gostei

Obrigado, Mucio!

Abraço!