Os fundos de fundos de investimentos (FoFs) compõem a alternativa mais passiva no intuito de diminuir o tempo dedicado à gestão do portfólio.

Veja as rentabilidades dos fundos de fundos que acompanho (Empiricus, XP, Itaú, Inter, Nubank, Genial e FIDUC), atualizadas até novembro de 2024.

Quem me acompanha por aqui, sabe que, desde 2018, estou, aos poucos, em um grande processo de simplificação de gestão de investimentos. O objetivo é gastar menos tempo no gerenciamento da carteira e, com isso, ter mais tempo livre, que, agora, está sendo melhor usado na educação do Filipe.

As alternativas que testando são carteiras simplificadas de ETFs, gestão com robôs de investimentos e fundos de investimentos ativos. As carteiras de robôs de investimentos, entretanto, não funcionaram bem, mais por um abandono do modelo pelas gestoras digitais. Escrevi sobre sua extinção nesse texto.

Para as demais que permanecem, publico as rentabilidades detalhadas de cada carteira (acesse-as pelos links acima), e condenso-as nessa página mensalmente.

Nesse texto, foco em uma classe especial de fundos de investimentos que proporcionam ainda menos trabalho na gestão de uma carteira de investimentos: os FoFs (fundos de fundos).

As características de uma carteira de fundos multimercados

Como já passei dos 50 anos e já há mais de 14 anos no processo de fruição de renda, meus estudos e investimentos atuais consistem em portfólios equilibrados de gestores, uma boa aproximação da composição dos fundos multimercados. Minha própria carteira de investimentos ativa segue a linha de uma alocação equilibrada de ativos.

Assim, os multimercados são os fundos de investimentos que melhores emulam minha estratégia. Eles proporcionam uma boa alternativa para a renda passiva do investidor: não há a necessidade de se preocupar na escolha de ativos ou realizar o rebalanceamento de alocações: o gestor faz isso para você. Ele somente precisa transmitir a confiança necessária e não cobrar um preço absurdo pela gestão.

Para gerenciamento de riscos, entretanto, é temerário confiar em apenas um gestor. Eu não recomendaria a ninguém manter mais do que 5 a 10% de seu patrimônio concentrado em apenas uma casa de investimentos. Diversificando entre vários, o investidor pode montar uma carteira de fundos multimercados e controlar sua alocação, através de novos aportes ou rebalanceamentos.

Porém, existe a dificuldade de um rebalanceamento mais efetivo entre os fundos, assunto exposto em um artigo onde expliquei o porquê estou deixando de lado fundos individuais ativos no portfólio dos fundos de investimentos.

Além disso, apesar dessa estratégia reduzir altamente o tempo que você gasta em uma carteira ativa ou mesmo em uma carteira passiva de ETFs (onde você também definiria o percentual das classes de ativos e precisaria operar em home-broker), ela ainda necessitava de algum acompanhamento para manter seu gerenciamento de riscos adequado.

O que analiso atualmente, é uma solução ainda mais simples.

FoFs: os fundos de fundos podem disponibilizar ainda mais tempo para você

Os FoFs que compram cotas de outros fundos multimercados propõem-se a realizar esse gerenciamento de risco para o investidor. Eles podem existir com as mais diversas estratégias disponíveis, e meus estudos estão restritos, no momento, aos fundos de fundos amplos, que podem investir em fundos multimercados, fundos de ações, de crédito privado e mesmo alguns ETFs e proteções cambiais. Ou seja, é uma confiança na estratégia do gestor, que, no entanto, possui limites definidos para evitar riscos desnecessários.

Esses fundos de fundos eliminam o problema do gerenciamento de riscos, uma vez que pulverizam seu patrimônio em vários fundos de investimentos. Em tese, você poderia ter todo seu investimento apenas nele, apenas cuidando de sua reserva de emergência, uma vez que, em geral, o prazo de resgate dos FoFs é longo.

Como sempre, não existe almoço grátis: os FoFs cobram uma taxa de administração para realizar essa gestão e simplificar sua vida. Porém, em algumas gestoras (Empiricus, Inter e Nubank) há retorno parcial das taxas de administração dos fundos que compõem o portfólio de seus fundos de fundos, o que pode gerar um “desconto” nesse pedágio.

Além disso, os FoFs não pagam imposto de renda na realocação de investimentos do seu portfólio, algo que o investidor arca obrigatoriamente caso faça o rebalanceamento de um portfólio próprio de fundos de investimentos individuais. Veja no final do texto porque estou preferindo atualmente esses fundos a uma carteira com vários fundos multimercados.

Os fundos de fundos acompanhados

Como ainda é uma estratégia recente no Brasil, o histórico de rentabilidade ainda é pequeno (cerca de três anos para os FoFs mais antigos e “neutros”). Atualmente existem muitas outras estratégias, alguns deles inclusive balanceando um percentual em investimentos no Brasil e exterior e diversos temáticos.

Mas, como citei no início: se seu objetivo é simplificar e manter seus investimentos em apenas um ativo, escolha um fundo de fundos de estratégia neutra, que possui todos os ativos no portfólio com uma alocação coerente, sem correr riscos e vieses desnecessários.

FoF Empiricus Melhores Fundos

Já invisto há algum tempo nesse fundo. Ele faz parte de minha carteira “passiva” de rendimentos (fundos de gestão ativa, mas “passiva” para mim, pois não preciso gerenciar nada) cujas rentabilidades são publicadas mensalmente.

A taxa de administração desse FoF é de 0,75% ao ano e 10% de performance sobre o que exceder 100% do CDI. Como as taxas dos fundos investidos são devolvidas parcialmente ao cotista, a taxa global do fundo fica em torno de 1,722%.

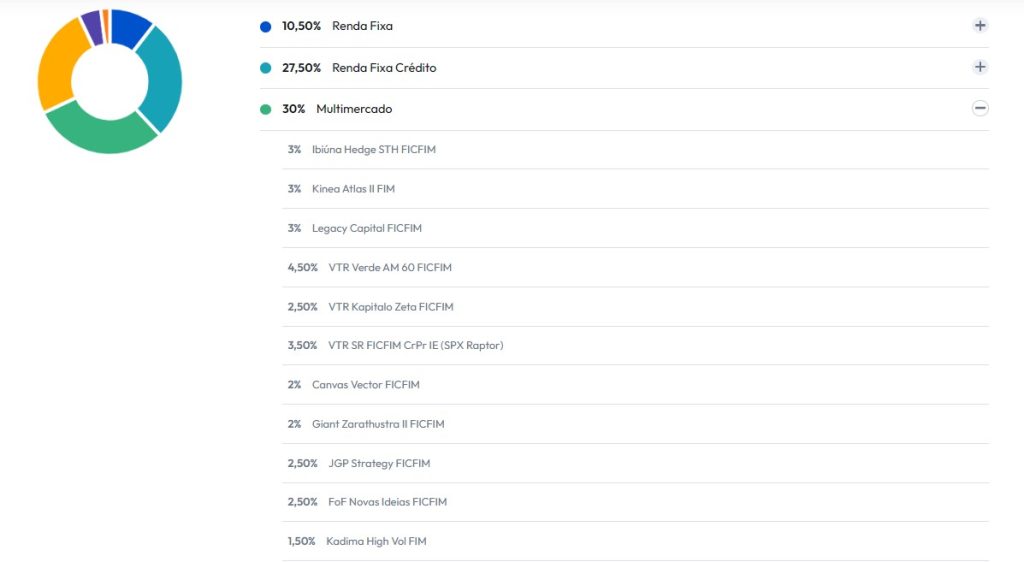

Repare que o fundo investe a maior parte em produtos ativos, mas possui uma parcela em produtos passivos, como caixa, inflação longa, dólar, ouro e criptomoedas. Essas alocações passivas, feitas em geral em produtos da própria Empiricus, ajudam na baixa taxa de administração do fundo. Veja abaixo uma amostra dos multimercados que o compõem ou acesse a tabela interativa na página do fundo para checar as demais alocações:

Note também que esse fundo da Empiricus possui a maior parte dos investimentos dentro do Brasil. Atualmente, eu balanceio os investimentos com o FoF Melhores Fundos Global, que investe somente em ativos no exterior, cotados em dólar (ou seja, sem hedge).

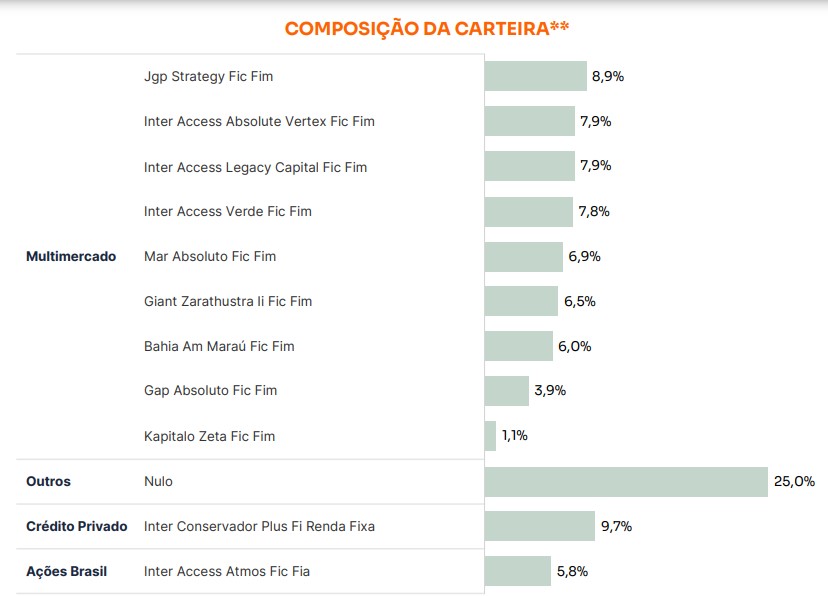

Inter Selection Multiestratégia FIC FIM

Nesse fundo do Banco Inter, a taxa de administração é de 0,855%, sem taxa de performance. A administração, entretanto, não é clara na taxa geral do fundo, preferindo dizer no regulamento que a taxa de administração máxima é de 2,80% ao ano.

Veja os fundos de investimentos que o compõem, em abril/23:

Assim como o FoF Melhores Fundos da Vítreo,os investimentos estão localizados no mercado financeiro brasileiro.

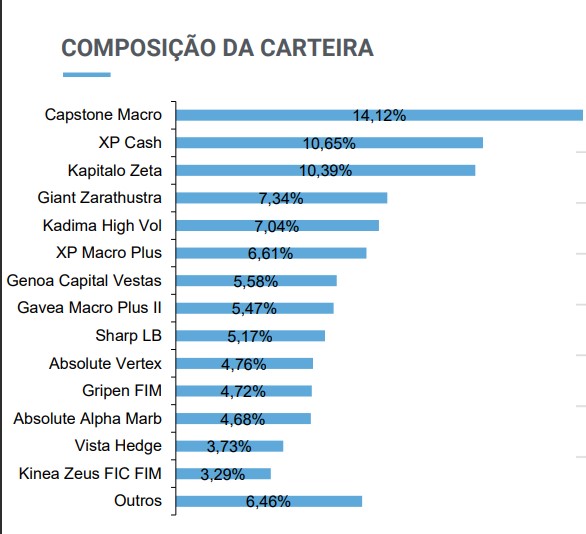

XP Selection Multimercado Plus FIC FIM

Nesse fundo da XP, a taxa de administração é de 0,85% ao ano mais 20% de performance sobre o que exceder 100% o CDI. Uma amostra da composição do fundo de abril/23 pode ser vista abaixo.

Repare que no XP Selection, os fundos multimercados são brasileiros, semelhante à estratégia do FoF Melhores Fundos da Vítreo.

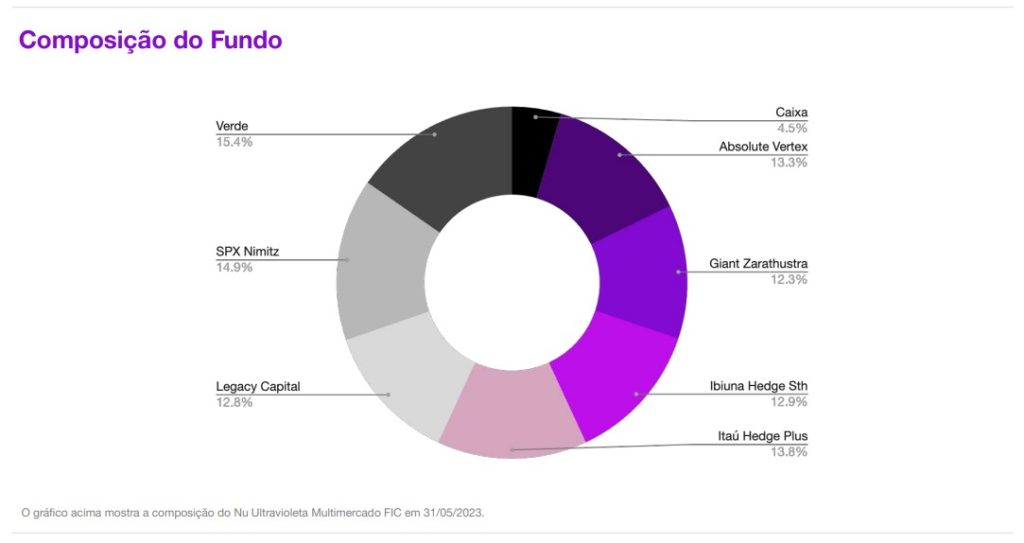

Nu Ultravioleta Multimercado FIC FIM

O fundo de fundos do Nubank foi disponibilizado aos investidores em 14/07/2021, mas já possui um histórico de rentabilidade desde junho de 2020.

O fundo inova por não cobrar taxa de administração própria e focar-se apenas na taxa de performance de 20% sobre a rentabilidade que ultrapassar o CDI. Até então, entretanto, não encontrei uma informação clara sobre a taxa geral de administração do fundo.

Abaixo seguem os fundos que compõem o FoF Nu Ultravioleta em maio/2023. A maioria possui cobrança de 2% de taxa de administração, além da performance. Apesar de comentar em seu blog que há taxa de rebate, não informa seu percentual.

O fundo investe somente em ativos sediados no mercado financeiro brasileiro.

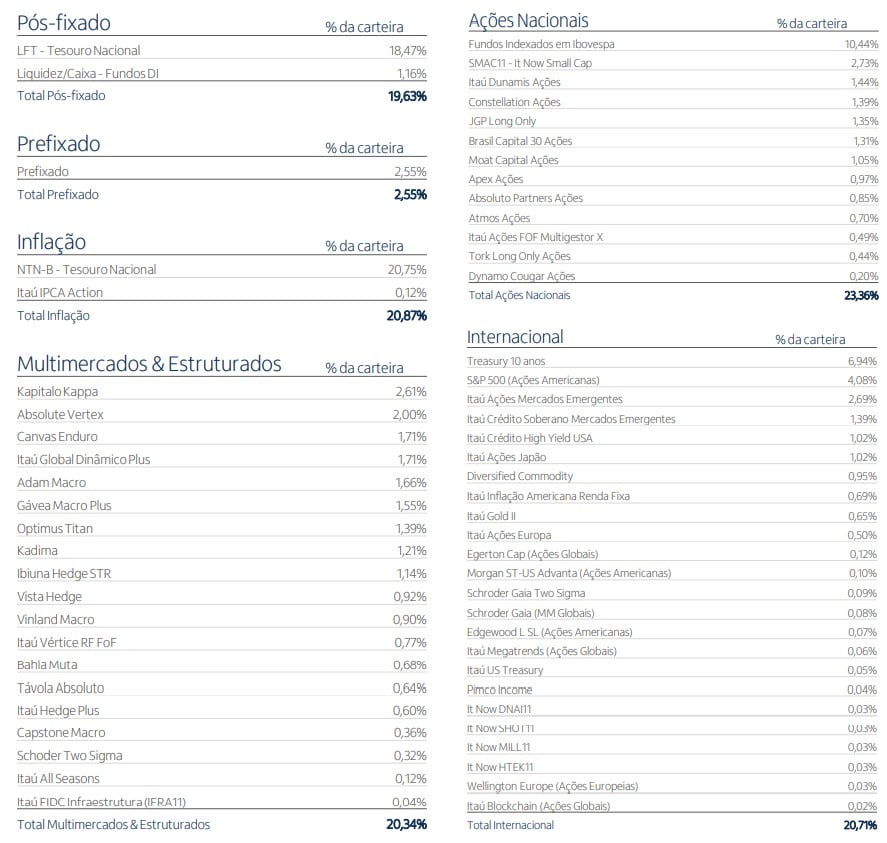

Carteira Itaú de Investimentos

Esse fundo de fundos do Itaú era desconhecido por mim (desde minha separação com os grandes bancos, deixei de procurar algo em seu portfólio) e foi sugerido por um leitor na seção de comentários.

O fundo possui uma baixa taxa de administração total (máxima de 1,50%). Não há, entretanto, taxa de performance, que incentivaria os gestores a buscar rendimentos melhores. A taxa geral poderia ser mais baixa acrescentando a performance.

A carteira do Itaú, por sua vez, possui, em geral, uma composição mais agressiva para a renda variável, porém altera regularmente esses percentuais. Veja nesse link, clicando no botão “Informações do fundo“, a composição atual.

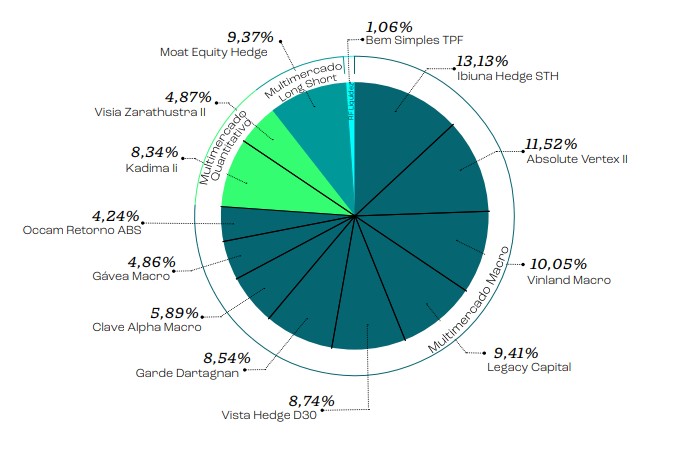

FIDUC Super Fundo Multimercado Rio Bravo

A inserção do FIDUC nesse comparativo foi sugerido por um leitor que possui uma alocação no mesmo. Gerido pela Rio Bravo, pode ser encontrado no Bradesco e possui a mesma estratégia dos fundos como o XP Selection, investindo apenas em cotas de outros fundos multimercados. sua taxa de administração, entretanto, é alta: 1,55% apenas para o gestor do FoF.

Em Abril/23, sua composição era a seguinte:

Veja que o fundo investe apenas em fundos multimercados nacionais, não possuindo diretamente exposição ao exterior.

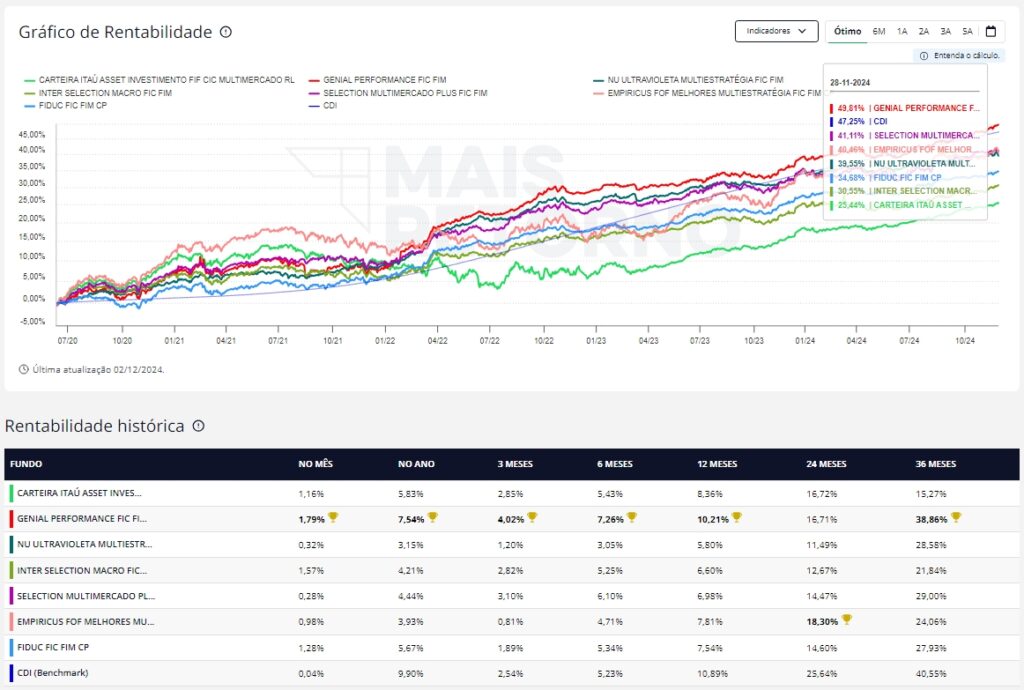

Rentabilidade dos fundos de fundos acompanhados

A comparação de rentabilidade dos FoFs está sendo feita através do portal “Comparador de Fundos”. Regularmente checo se há alguma inconsistência com as informações dos próprios gestores, pois eu usava anteriormente o site “Mais Retorno” e notei que, neste, algumas informações não estavam corretas.

Atualizo o gráfico de rentabilidade mensalmente, junto com as atualizações das rentabilidades das carteiras de investimentos. Se quiser acompanhar, fique ligado na chamada das redes sociais ou inscreva-se na newsletter do blog.

Rentabilidade histórica: Empiricus Melhores Fundos, Selection XP, Selection Inter, Nu Ultravioleta e Genial Performance, FIDUC e Carteira Itaú

Seguem o gráfico e a tabela de performance da janela otimizada dos FoFs:

Nessa janela de comparação, de 10/06/2020 (início do Nu Ultravioleta Multimercado) até o dia 28/11/2024, o ranking de rentabilidade de seis FoFs está assim:

- Genial Performance FIC FIM: 49,81%

- XP Selection Multimercado Plus FIC FIM: 41,11%

- FoF Melhores Fundos Empiricus: 40,46%

- Nu Ultravioleta Multimercado FIC FIM: 39,55%

- FIDUC FIC FIM CP: 34,68%

- Inter Selection Multiestratégia FIC FIM: 30,55%

- Carteira Itau: 25,44%

Na mesma janela, o CDI marcou 47,25%. Veja que essa comparação já se estende por mais de quatro anos e podemos perceber que a gestão do Itaú está muito aquém das demais. Inter e FIDUC precisam trabalhar muito para chegar nos primeiros. E, entre esses, a gestão da Genial tem escolhido os melhores ativos desde então.

E por que não uma carteira de diversos fundos multimercados?

Você, porém, pode pensar: ok, mas e se escolhermos criar uma carteira de renomados gestores de fundos multimercados e fazermos a gestão? Até pode dar um pouco mais de trabalho, mas… não compensaria a cobrança da taxa de gestão?

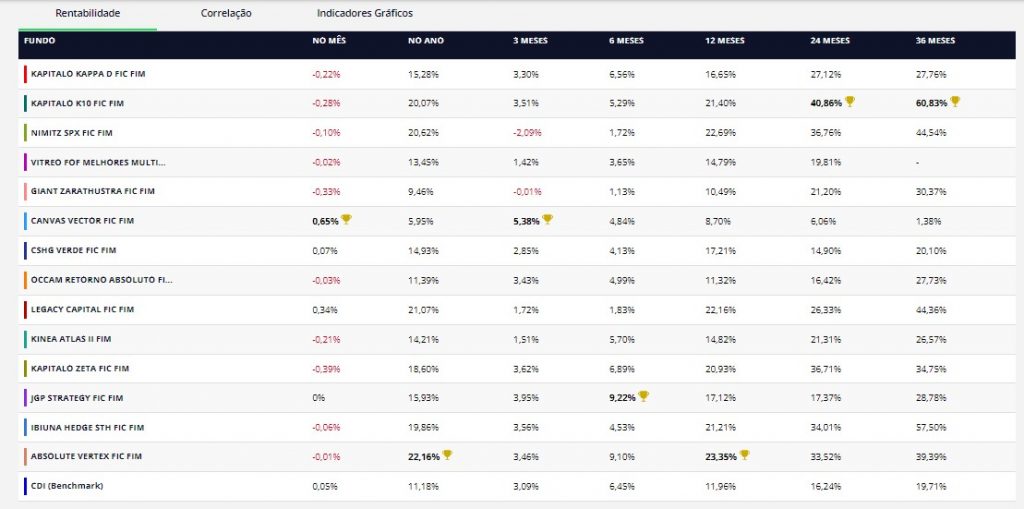

Tento responder essa pergunta com a tabela abaixo. Veja a comparação da rentabilidade do FoF Vítreo Multimercados com vários fundos multimercados renomados:

Veja que, numa janela mais ampla, o FoF está pouco abaixo da média de rentabilidade. Já foi melhor, mas nos últimos meses ele vem decepcionando nos seus números. De qualquer forma, pensando a longo prazo, você precisaria acertar muuuito bem sua alocação para alcançar a mesma rentabilidade do FoF Melhores Fundos Vítreo. Isso ocorre basicamente porque o FoF realiza balanceamentos frequentes (principalmente quando está aberto para captação, onde os novos aportes ajudam a reequilibrar as alocações).

Além disso, pode permitir sua alocação em fundos com investimentos mínimos muito altos, inacessíveis para pequenos investidores ou para quem não quer se expor demais em apenas um gestor.

E, se analisarmos a fundo, a taxa de administração não fica tão mais alta, pois, além dos rebates, o FoF investe em estratégias com baixíssimas taxas anuais e ainda pagaria IR na venda de cotas (enquanto um FoF possui o benefício fiscal de ser isento) … Além disso, para receber os 0,75% de volta, precisaria emular exatamente a mesma composição do FoF.

Se usar, por exemplo, um fundo de inflação longa fora da Vítreo, pagaria mais do que 0,07% anuais ou então, um fundo cambial que cobraria mais do que 0,05%. Essas são as taxas que a Vítreo cobra para investimento em sua própria estratégia, o que faz com que a taxa geral do FoF seja razoável. É a mesma estratégia utilizada pela XP em seu FoF DNA Vision.

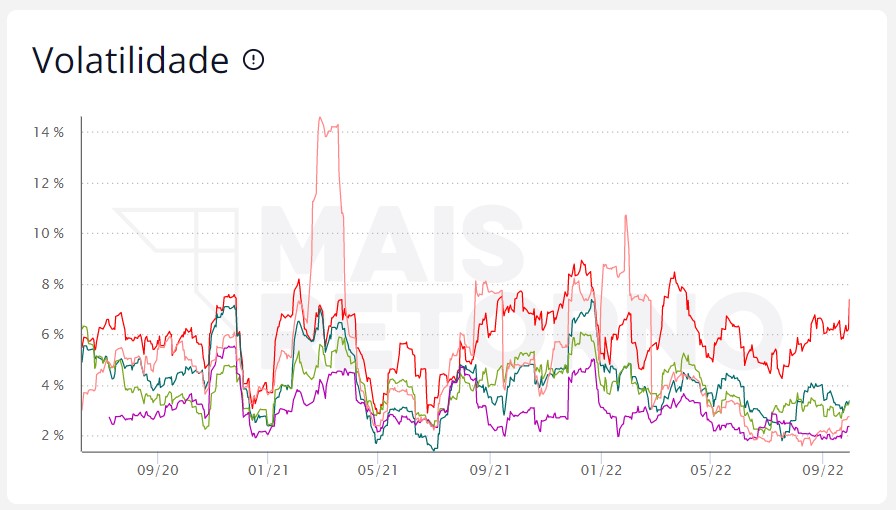

Volatilidade dos FoFs acompanhados

É claro que as comparações devem ser feitas com parcimônia, pois há diferenças de alocação entre ativos entre eles, como comentei anteriormente. Porém, é impossível chegarmos a um confronto ideal, até porque a parcela de multimercados em cada um deles é grande. E o que existe dentro de cada multimercado é uma caixinha de surpresas…

Enfim, temos de partir de algo. Afinal, “feito” é melhor que “perfeito”. De qualquer forma, compartilho também as volatilidades dos FoFs abaixo para apresentar uma ideia dessa variação de alocação.

Conclusão

Bem, conclusão, conclusão mesmo, só vem com o tempo. Uma janela de pouco mais de dois anos ainda é baixa para decidirmos algo tão importante. É por isso que meus movimentos ocorrem aos poucos, sempre observando as tendências que analiso mensalmente. Atualmente possuo saldo no FoF Melhores Fundos da Vítreo, em sua versão Global e no DNA Vision da XP.

É uma estratégia que, se mantiver um bom rendimento, será o Santo Graal no equilíbrio entre rentabilidade e tempo demandado na gestão da carteira de investimentos. Se você faz questão de paz e tranquilidade, vale estudar essa possibilidade.

Ah, não é demais esclarecer que não estou recebendo um tostão das administradoras por apresentar esses resultados e dividir com os leitores minha escolha atual. A única forma que monetização desse blog é com alguns links de livros de Amazon, no uso da Remessa Online para transferência ao exterior e na divulgação de meu livro. 😊

E vocês, investem em fundos de investimentos? Em FoFs? Como está o planejamento para o futuro?

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização da rentabilidade dos FoFs acompanhados

- Rentabilidade de todas as carteiras – atualização de novembro

- Rentabilidades das carteiras ativa e passiva – atualização

- Atualização das rentabilidades das carteiras de ETFs

Olá André, conhece o BTG AUTOINVEST SOFISTICADO ? Me parece ser Fof também e também com versão em previdência. Notei maior volatilidade nas comparações que fiz. Seria uma opção viável para diversificar em mais um Fof? Talvez com uma parcela menor, pela vol mais alta. Abs.

Oi, Marcelo!

Eu não conhecia. Coloquei-o nas comparações e, além de ter disparado a pior rentabilidade (1,89%; o penúltimo colocado tem 9,95%), possui cerca de 9 milhões apenas de patrimônio. Não gosto de fundos muito pequenos, pois a gestão fica mais proporcionalmente mais cara… Se, ao menos, estivessem entregando uma performance minimamente boa…

Abraço!

Oi André. Realmente, eu havia comparado somente a versão prev. A prev está com patrimônio de 74 milhões, ainda baixo claro, mas diferente de 9mi. Outro detalhe é que nos anos recentes, a rentabilidade foi ruim mesmo, mas comparando a versão prev nos nos anos anteriores a pandemia, até que eu achei boa, porém com vol mais alta. Por exemplo se pegarmos a mesma data de início do Fof superprevidência da ex-vitreo, a rentabilidade é próxima na foto até os dias de hoje (31 e 32%), porém tendo o fof do BTG ficado a frente durante a maior parte do… Leia mais »

Entendi, Marcelo. Na previdência é um pouco mais robusto, mas pequeno ainda.

É, a rentabilidade em várias janelas muda bem. A janela que uso é a automática onde todos os fundos comparados são cobertos.

Mas você tem razão: as opções são poucas, e parece que os FoFs não decolaram, né? Talvez as gestoras não ganhem muito dinheiro com eles… E a rentabilidade também não empolga…

Abraço!

André, tudo bem? Parabéns pelo blog. Acompanho já há algum tempo. Você chegou a ler a publicação de 18/julho da empiricus da serie mel fundos onde reestruram o FoF Blend para adequar a regulação mais rígida do BTG? Basicamente entendem que se cada fundo de multimercado dentro do FoF podem aplicar 20% em ativos no exterior, então o FoF em si, não poderia ter 20% puro no FoF Global, pois isso excederia 20% de limite total do FoF. A solução foi reduzir para 10%, e fazer uma serie de adaptações com uso de dolar para completar a exposição cambial. Achei… Leia mais »

Oi, Marcelo, valeu! Sua pergunta ficou parada no spam para ser aprovada, por isso não vi mais cedo. Eu vi a publicação sim. Até que ficou clara a ideia, mas, como você disse, sem dúvida prejudica a visibilidade do fundo. Na verdade, o Blend não foi uma boa ideia, uma vez que possui a restrição dos 20% e embarca uma série de multimercados onde não sabemos o % investido no exterior. Agora, na verdade, na verdade, se você investe em multimercados, você não tem como fazer a “sua” alocação. Vc precisa confiar no gestor e ponto. Não tem como construir… Leia mais »

É verdade André. Fica difícil para quem não é qualificado para poder aportar no fof global. Na sua opinião, tendo em vista as alterações na alocação do blend, vale mais a pena concentrar mais os aportes no fof melhores fundos normal, considerando investidor que não tem acesso ao fof mel fundos global? Muito obrigado por ter respondido. Abraço.

Oi, Marcelo! A resposta é sim! Tanto que eu não invisto no Blend. Eu tenho um patrimônio no FoF Multiestratégia normal (aportes antigos) e depois entrei direto no Global, até para poder balancear melhor o % de dólar na carteira. Já faz um tempo que não voltei a aportar na Empiricus. De fato, hoje eles me parecem bem menos isentos do que eram antes. Motivação caiu um pouco. Eu hoje, no seu caso, com aporte novo, faria o seguinte: colocaria a alocação no exterior em ETFs, tipo VT, VTI e em treasuries. Se não tem conta lá fora, tem vários… Leia mais »

André, tudo bem?

Por gentileza, faz sentido adotar uma estratégia similar utilizando Previdência Privada? Dá pra achar bons FoFs de Previdência? Você possui algum artigo onde menciona o motivo de ter escolhido fundos multimercado ao invés de previdencia privada?

Obrigado pelo conteúdo do blog.

Olá, Inácio! Eu não tenho um post em que eu compare os fundos de previdência, mas deixo esse link aqui que eu uso no site Mais Retorno: https://cutt.ly/AwqH2hoK Nesse link, há os FOFs da Empiricus, o SuperPRev da XP, o Genial Performance e o Fiduc, todos fundos de fundos. No meu caso, eu já tenho uma boa quantia em um fundo de previdência dos tempos em que eu trabalhava e a empresa contribuía com uma parte. Mantive-o intacto e, por manutenção de alocação de carteiras, não aporto mais, preferindo trabalhar eu mesmo com minhas alocações (seja em fundos, ETFs ou… Leia mais »

André… td certinho? Estou na Fiduc… e talvez pela composição do fundo acredito que deveria comparar com o fundo com aporte no exterior!? Agora… outra observação… é se o FIDUC FIC FIM CP… é tb o msm da PREVIDÊNCIA?

Olá Anon!

Vc é o Anon do comentário abaixo? Eu coloquei o FIDUC na base de comparação por sugestão dele, mas confesso que não consegui encontrar uma carta que explicasse com detalhes a composição do book de investimentos. Veja que seus detalhes não aparecem ao longo do texto, apenas no gráfico comparativo.

Vc, como cotista, recebe algo por e-mail e poderia me mandar? Aí fica mais fácil enquadrá-lo.

Com base nisso, eu também não sei dizer se a composição da previdência difere muito do FIC FIM…

Abraço!

Conhece os Fofs da Fiduc? No mais… sobre o conselho de não manter mais do que 5 a 10% de seu patrimônio concentrado em apenas uma casa de investimentos… refere-se a fundo em si… ou por exemplo: até 10% XP; 10% BTG; 10% Bradesco; 10%; 10é assim sucessivamente? Ou seja… poderia explicar o conceito de “casa de investimento”… pq por exemplo pode ter um fundo X… que pode estar em várias prateleiras daquelas instituições. Fiquei um pouco confuso.

Olá, Anon!

Olha, não conhecia não. Mas já o inclui na base de dados e a partir do mês que vem ele aparecerá na comparação. Infelizmente, nessa janela de comparação que temos, ele está abaixo do FoF da Empiricus.

Sobre sua questão, a “casa” é o gestor. Capitânia, Dahlia, Verde, etc. Esse é um motivo para manter o dinheiro em FoFs: diminuir os riscos de exposição. Imagine você colocar todo seu dinheiro em uma Adam da vida e eles fazerem alguma bobagem?

Abraço!

Olá André. Viu que a Vitreo (que já era da Empiricus) mudou de nome? Agora é oficialmente Empiricus rs, você acha que mudou ou vai mudar algo na gestão dos fundos? Ou é só uma mudança de nome mesmo.

Olha Anon, eu desconfio, viu? Logo que o BTG comprou a Empiricus, eu passei a parar de aportar no FoF MF, aumentando minha diversificação. A independência em escolher os fundos da carteira pode ser prejudicada sim, privilegiando fundos que possuem administração no BTG.

Abraço!

André, tudo bem? Sempre acompanho suas ótimas atualizações e achei importante dar mais detalhes sobre o ponto levantado neste comentário. O anúncio do deal, em maio de 2021, tem a independência em contrato. Nunca tivemos qualquer interferência ou sugestão na seleção de fundos ou alocação de carteira e sempre continuará sendo assim. Na prática, se o BTG Pactual quisesse alterar a dinâmica do negócio, ele não precisaria alocar capital comprando o research independente que se comunica diretamente com o varejo e poderia fazê-lo internamente ou contratar as pessoas-chave. Não há benefício para a equipe da série Melhores Fundos ou para… Leia mais »

Olá, Bruno, tudo bem? Agradeço muito seu esclarecimento. Acredito na sua integridade e que vocês tratam a gestão dos fundos de forma muito profissional. Formalmente, tenho certeza de que o deal foi feito de uma forma a assegurar a independência das casas, mas, como ele é feito para incrementar sinergias, alguma movimentação é possível de ocorrer no entendimento das pessoas que estão fora da gestão. Ou seja, é uma preocupação válida. Veja que meu ponto nem foi referente aos fundos do BTG, mas sim aos fundos administrados pelo BTG. imaginei uma possível troca de um gestor A que não possui… Leia mais »

Boa noite André! Você já avaliou as opções de fundos de fundos do tipo previdência? Algumas diferenças em tributação e come-cotas podem ser interessantes.

Olá Leo!

Sim, eu acompanho a rentabilidade dos fundos de fundos de previdência regularmente. São eles: VITREO FOF SUPERPREVIDÊNCIA ICATU FIM, XP SEGUROS SUPERPREV FIM, GENIAL PERFORMANCE PREVIDÊNCIA ICATU FIM CP e INTER SELECTION ARROJADO PREVIDENCIÁRIO ICATU FIM CP.

Acompanho esses FOFs junto com outras previdências multimercado para comparação. Só falta fazer um post sobre eles hehe

Abraço!

André, como você consegue pegar a composição atual da Carteira Itaú?

Olá Leo.

Atualizei o post com essa informação. Para facilitar, o link é esse: Carteira Itaú (itauassetmanagement.com.br). Clique no botão “Informações do Fundo”.

Abraço e obrigado pela oportunidade de melhoria do post.

Boa tarde André, Eu tinha dois fundos de investimentos, um mais conservador para ficar um pouco a cima do Ibovespa e outro que é mais arriscado que tem melhor rentabilidade: TARPON GT FUNDO DE INVESTIMENTO EM COTAS DE FUNDOS DE INVESTIMENTO EM AÇÕES PANDHORA ESSENCIAL FUNDO DE INVESTIMENTO EM COTAS DE FUNDOS DE INVESTIMENTO MULTIMERCADO Já me desfiz de Pandhora que era o de rentabilidade mais baixa. Na minha cabeça consigo um rentabilidade melhor dedicando um pouco mais do meu tempo escolhendo boas ações. As taxas de de fundos me desanimam um pouco. Ainda mais nesse início da minha jornada.… Leia mais »

Olá, CP! Bom dia! Olha, dois anos é muito pouco para avaliar se um fundo performa bem ou não. Há fundos com janelas recentes de dois anos bem ruins, como o Verde, Dynamo, Atmos, mas que, em longo prazo, possuem performances excelentes. Assim, acredito que sua dúvida deve ser considerada sob outro ponto. Você tem conhecimento bom do mercado, de seus ativos e, principalmente, possui tempo para cuidar de todo seu patrimônio? Se a resposta for positiva, possivelmente vale a pena cuidar de seus próprios ativos. Se você checar a página das rentabilidades de minha carteira verá que a carteira… Leia mais »

André, a Vitreo lançou um versão conservadora do FoF Melhores Fundos composto de fundos renda fixa e crédito, achei interessante, só não curti cobrar taxa de performance:

https://www.vitreo.com.br/investir/fundos-de-investimento/fof-melhoresfundos-conservador/

Olá, Vitor!

É verdade, acompanhei semana passada.

Porém, não cabe adicioná-lo aqui pois a proposta dessa estratégia de FoFs é ele possuir uma alocação completa em várias classes de ativos.

Se você colocar nesse FoF de RF, teria que procurar outros FoFs complementares. A não ser que deseje, claro, investir apenas em RF como estratégia única.

Abraço!

Olá André. Sou investidor iniciante, invisto somente no tesouro direto, ações e FIIs por enquanto. Estava pesquisando sobre os fundos e cai por aqui. Então, me surgiu uma dúvida aqui. Eu baixei o regulamento do Vitreo Melhores FoFs e tinha lá uma parte sobre Riscos de Perdas Patrimoniais que fala “…podendo inclusive acarretar perdas superiores ao capital aplicado e a consequente obrigação dos cotistas de aportarem recursos adicionais para cobrir o prejuízo do FUNDO…”. Como pra mim é novidade, não sei se é comum isso. Acredito que sim. Minha dúvida é “obrigação dos cotistas de aportarem recursos adicionais para cobrir… Leia mais »

Olá Yuri!

Essa é uma obrigação da Anbima, que deve constar nos regulamentos dos fundos. Mas, na prática, isso só ocorre se o fundo for alavancado, operar com derivativos de forma mais agressiva, o que não é o caso dos fundos que compõem o FOF da Vítreo.

Veja que um FoF até se torna mais seguro pois é composto de vários fundos. Se algum dia um desses fundos “sair da linha”, o prejuízo será bem limitado, pois vc possui apenas um pequeno percentual.

Abraço!

Entendi. Obrigado pela resposta!

André, fundos de previdência não tem permissão legal de operar alavancados, estou certo?

Anon, eu não tenho certeza se é uma regra fechada (acredito que sim), mas a alocação permitida é mais conservadora e gea menos volatilidade.

De qq forma, qq fundo, para operar alavancado, deve deixar isso bem claro no seu regulamento.

Abraço!

Olá André, parabéns pelo blog!

Uma dúvida, estatisticamente (salvo engano meu) no longo prazo é comprovado que um ETF de ações global (VT por ex) teria um resultado superior com menor risco quando comparado à esses fundos multimercados / FOF’s. Gostaria de saber o motivo de você não alocar o que vai usar no longo prazo (> 10 anos) num ETF de ações global neutro.

Abraço.

Olá, Anon! Obrigado!

Eu invisto na minha carteira internacional em AOA e AOK, que são carteiras baseadas em fundos passivos globais. Assim, concordo com sua ideia. Acredito que seja um excelente caminho.

A ideia, entretanto, de ter várias carteiras agora é comparar as rentabilidades por algum tempo e, aí sim, começar a dar prioridade para uma ou outra. A única convergência atual é que eu tendo a ser mais passivo na minha administração. Assim, os FOFs, a carteira de ETFs aqui no Brasil e a carteira no exterior estão sendo as prioridades de alocação.

Abraço!

Dei uma fuçada nos fundos da Itaú Asset e achei alguns interessantes, mas como que acessa? Tem que ter conta no Itaú? Pagar tarifa? Ser Personnalité? Cruzes!

Vitor… eu acho que sim, viu? Eu não tenho conta lá, mas coloquei esse fundo do Itaú por sugestão de um leitor, aí embaixo nos comentários, que deve ser cliente. Talvez ele possa lhe ajudar melhor.

Abraço!

Olá André, primeiramente queria parabenizar e agradecer seu conteúdo aqui no site, tenho aprendido muito. Em segundo, minhas perguntas tem textões de contexto, já peço desculpas por isso, mas é para fazer sentido. Sou professor e por isso não quero e nem tenho tempo muito tempo para dedicar com investimentos. Mas eu não terceirizei 100% dos meus aportes no robô da monetus ou magnetis porque eu vejo os fundos de renda fixa deles e fico meio de nariz torto de ver rentabilidade abaixo do CDI nos comparadores de fundos enquanto posso investir eu mesmo em uma LCI 120% do cdi… Leia mais »

Olá Biel, tudo bem! Obrigado pelas palavras! Espero que o blog esteja sendo útil a vc. Respondendo sua pergunta: sim, tem todo o sentido se você gosta de procurar as melhores opções de RF e tem tempo para isso. Você pode tranquilamente ser ativo na sua alocação de renda fixa do patrimônio e “terceirizar” a renda variável, seja através de fundos de fundos ou ETFs. Entre os dois, contudo, há defensores de ambos os lados. Nos USA, o mercado de ETFs está crescendo em cima dos fundos, visto que muitos estudos por lá mostram que pouca parte dos gestores batem… Leia mais »

Ótima comparação…

Já que incluiu o Carteira Itaú, sugiro dar uma olhada no BB Multimercado LP Carteira de Investimentos.

Tem a versão “Plus” também, que tem mais renda variável (não cheguei a ver as proporções) achei interessante que mesmo a versão Plus, que seria mais agressiva, possuí uma volatilidade menor que algum dos fundos citados e com um retorno próximo a eles.

PS.: O Itaú tem a carteira versão agressiva também

Olá, Anon!

Acessei a lâmina desse do BB, mas lá diz que apenas 6% de seu patrimônio está investido em cotas de fundos de investimentos (lam13322192.pdf (bb.com.br) ).

Logo, ele sai totalmente fora da comparação, pois estamos comparando fundos de fundos mesmo, sem aplicações em ativos individuais.

Se eu estiver errado, por favor, aguardo sua correção, ok?

Abraço e obrigado pela sugestão!

Boa noite André! Curto bastante teus textos. Acompanho sempre que possível. Pelo que entendi, tu aproveita a vende de ativos dos rebalanceamentos para fazer caixa para custear as despesas, correto? Como ficaria se tu migrasse todos teu patrimônio para fundos, uma vez que em geral os prazos para saque são longos? Tu sacaria, tipo uma ou duas vezes por ano e deixaria em uma aplicação de renda fixa?

E uma curiosidade, tu faz cerveja em casa? Tenho muito interesse neste assunto! Heheheh Abraço!

Olá, Augusto! Obrigado! Sim, para a primeira pergunta. Mas não é nada fixo. Uso também os dividendos de ações e aluguéis de FIIs. Mas, claro, se preciso custear algo mais, vendo ativos que estão em um percentual maior da alocação que estabeleci previamente. Sobre a segunda pergunta, vc mesmo respondeu. Se eu migrar todo o patrimônio para fundos, precisarei ter uma parcela em um fundo D+0 (reserva de emergência). Cara, eu não faço cerveja em casa rsrs. Quando saí da empresa (que só fazia cerveja em larga escala), eu estive em contato com pessoas que faziam em casa, mas o… Leia mais »

André. Boa tarde. Esses dias estava pensando, não sei se você publicou coisa do tipo. Como você está na independência financeira a longa data, como você faz os aportes dos seus gastos mensais, no caso seu patrimônio está em ações que pagam dividendos ou fiis ou em ações de crescimento e você vai sacando os valores que é necessário durante o mês.

Estou lhe perguntando isto, porque como o srif ele possui um percentual bom do patrimônio dele em fiis que geram os rendimentos mensais. Ultimamente desanimei muito com os fiis, devido a tributação e a rendimentos também.

grande abraço

Olá, Gustavo! Considero essa ideia de “viver de dividendos”, considerando dividendos apenas o que cai passivamente na sua conta, ingênua. Empresas que pagam dividendos não investem. Empresas que investem (corretamente) crescem e o preço das ações sobe. Não estou dizendo que um é melhor que o outro, mas que são situações diferentes. Mas quero chegar no conceito de que tanto faz você utilizar os dividendos que cai na sua conta ou vender parte das ações de “crescimento” que possui. Se a empresa está crescendo, qual o problema vender algumas cotas? Se ela começa a ficar com um % excessivo em… Leia mais »

Olá, André. Parabéns pelas publicações! Tenho alguns “aninhos” a mais que você mas ainda sou iniciante nos investimentos. Continuo aprendendo muito em seu blog e não exagero em dizer que é onde eu encontro mais informações relevantes para o que procuro em termos de investimentos, considerando minha idade, situação profissional e familiar atual. Quero parabenizar também todos os seus leitores ativos, que postando seus comentários e dúvidas enriquecem em muito o ótimo trabalho que você já realiza. Eles praticamente “te obrigam” a dar detalhes e esclarecimentos que aprofundam os temas tratados e assim aprendemos muito mais. Por fim, curta bem… Leia mais »

Opa, obrigado, Carlos! Nunca é tarde para aprendermos. Eu mesmo continuo aprendendo com os comentários, pois muitos deles apontam para situações as quais eu também desconhecia.

Se tiver alguma dúvida também, fique à vontade para perguntar.

Grande abraço!

Eu tenho esse do itau desde o ano passado. Foi meio que aposta, porque tinha aberto ha pouco tempo quando entrei. Tbem tenho o itau selecao multifundos, que esta patinando desde o ano passado. Esse é o maior da carteira, que vou comecar a resgatar aos poucos pra aportar no Carteira e no DNA Vision. Só nao vou pro vitreo por preguiça de abrir mais uma conta em outra corretora hahaha. Bom artigo, vou continuar acompanhando.

Fala, Vaga! Até que ele não está tão ruim não, né? Depois que peguei aversão pelos grandes bancos, fiquei até surpreso em ter um fundo assim por lá. Tá ganhando até de fintechs rsrs Esse lance de abrir conta em outra corretora também me dá preguiça… mais coisas para colocar no IR, mais controles, etc… Porém, não sei sua idade… Se eu fosse mais novo, eu pensaria em pagar menos taxas. Se vc tem conta na XP (que não dá rebates na maioria de seus fundos) e migrar totalmente para uma casa que paga, talvez a longo prazo valha a… Leia mais »

Temos mais ou menos a mesma idade, cara. O que é rebate ? Desconto? No longo prazo ninguem garante que continuem com essa vantagem. No momento nao vale a pena mais papelada e mais controles pra mim. Vamos ver como os FoFs reagem à queda desse mes provocada pelo desarranjo nas contas publicas, ameaças à democracia, a volta da esquerda, invasão de Talebans e outros bichos.

Os gestores pagam um valor para a plataforma para ela disponibilizar os fundos (teoricamente, na XP seria para pagar os agentes autônomos). Recentemente, algumas começaram a devolver parte desses rebates para os clientes, justamente por não possuírem agentes autônomos (Pi, Inter, Vítreo…). No FoF da Vítreo eles são estimados na ordem de pouco mais de 0,2% ao ano. Se for trazer complicações, não compensa ficar mudando por isso. Eu estou mais na Vítreo por ter mais confiança na gestão mesmo. O rebate é bônus rs. E sim, no longo prazo ninguém garante, mas vc pode trocar a hora que desejar… Leia mais »

Eu prevejo que no futuro terei apenas alguns ETFs.

Eu montei minha carteira de ações e FIIs para o longo prazo a quase 3 anos, mas vendo o tempo que gasto lendo relatórios e analisando as empresas da minha carteira, sem nem buscar mais novas oportunidades, apenas acompanhando o que já tenho… dá vontade de ir para ETFs. Abs

Pois é, Bilionário…

Enquanto eu tinha o tempo mais livre, não me importava tanto… Na verdade, até gostava, pois era minha “profissão”. Mas hoje vejo que eu deveria ter começado essa migração mais cedo para poder me dedicar 100% à família. Mas estou no caminho rsrs

Abraço!

Oi André! Parabéns pelo blog!!!

Uma dúvida, considerando uma carteira com diferentes classes de ativos (tesouro, ações, fiis, stocks etc), aportes frequentes , eventuais vendas e consequentemente a variacao do percentual de cada ativo/classe na carteira ao longo de um período, como você calcula a rentabilidade global?

Usa um aplicativo ou sistema? Criou sua própria planilha?

Qual seria o método correto? Em uma breve pesquisa vi que há uma forma de calcular usando cotização, seria isso?

Muito obrigado!

Olá, Anon! Tudo feito no Excel, por classes de ativos. Checo o saldo todo final de mês, coloco em uma nova coluna da planilha e comparo com os anteriores. Eu não tenho aportes (sem salário há anos), apenas despesas. E elas são subtraídas do valor total para não interferir no rendimento real. Como tenho movimentações ENTRE carteiras, esses valores também são subtraídos/somados de cada uma delas, de forma a não prejudicar o rendimento. Não uso a cotização, justamente por possuir várias carteiras: ficaria um trabalho excessivo, sem que isso reflita em vantagens consideráveis. Tento simplificar da melhor forma possível, sem… Leia mais »

Ola André! Parabéns pelo excelente post!

Outro fundo que pode ser interessante para ser considerado na comparação é o Carteira Itaú – CNPJ 35.650.636/0001-63.

Interessante, Anon! Pode ser mesmo uma boa comparar um fundo de grande banco para ver se ainda há boas opções de investimentos neles. Até me surpreendi com sua rentabilidade no último ano!

Pelo que pesquisei, ele não é oferecido em plataformas fora do Itaú. Se puder acrescentar algo nessa informação, agradeceria muito!

Obrigado!

Ola Andre! Não sei dizer se o fundo é oferecido fora do Itau. Talvez não, mas nada impede de abrir uma conta gratuita lá.

Aqui tem mais informações: https://www.itauassetmanagement.com.br/content/dam/itau-asset-management/content/pdf/flyers/lancamento/Carteira_Ita%C3%BA_de_Investimentos.pdf

Joia, Anderson! Fica aqui como sugestão!

Abraço e obrigado!

Olá André,

Excelente post!

Coincido muito com a busca de equilíbrio e tempo investido entre fazer a gestão da carteira e estar com a família!

Aproveito para deixar como sugestão que avalie outro fundo da Vitreo que se chama Oportunidades de uma vida. Tenho seguido a performance dele e parece interessante também.

Abraco!

Olá, Berti, tudo bem? Obrigado! Estamos juntos nesse equilíbrio então! Sobre o fundo, repare que esse é um fundo em renda variável somente. Não cabe a comparação com esses, que são fundos multimercados. A variabilidade depende do mercado de ações e ele é bem mais volátil. Para uma pessoa que está no usufruto e já tem certa idade como eu, penso que alocar em um fundo apenas de renda variável não faz parte de um bom gerenciamento de risco. Por isso estou focando, nessa comparação, nos multimercados, assim como está focada minha carteira ativa e de ETFs. Se ficou alguma… Leia mais »

André, quando você diz

em uma situação extrama de deixar a carteira no piloto automático com all in FoFMelhores fundo da Vitro (ou outro) não é uma contradição?

Estou começando agora a ler sobre investimentos e não está claro pra mim o uso da palavra “casa”. Quando meu dinheiro está na Vítreo qual é a segurança que tenho? Ela como corretora não é um risco também?

Olá Bruna! Nessa frase, minha intenção foi definir “casa” como o gestor de cada fundo multimercado. Por exemplo, a Kinea é uma casa. A Verde, Kapitalo, JGP outras, e assim em diante. O risco é ficar refém de alguma estratégia específica. Se a equipe do gestor errar, grande parte de seu patrimônio é atingido. A Vítreo é apenas a gestora dos multimercados desses fundos e apenas trabalha na realocação desses fundos acima. Assim, fazer all-in nele não é um grande risco, pois ele está pulverizado em várias estratégias diferentes. O risco de segurança do principal é apenas sistêmico, no caso… Leia mais »

Voltando agora para ler a resposta… Muito obrigada, esclareceu bastante!

Quaisquer dúvidas, estamos aí! 🙂

Ótimo artigo, André.

Você saberia dizer se no fundo da Vitreo a percentagem correspondente a cada classe é fixa? (por ex, ações é sempre por volta de 30%?)

A XP tem os fundos DNs que também são FOFs e um deles (o Energy) tem um perfil (e rendimento) parecido com o da Vitreo, mas a percentagem parece variar de acordo com o cenário.

Você considera essa postura ativa (de tentar adivinhar o que renderá melhor dependendo do contexto) melhor ou pior?

obrigado

Obrigado, Edson! As porcentagens são mais ou menos fixas, mas eles trabalham com um conceito de “alocação tática” que pode alterá-las em certas janelas de tempo, mas dentro de uma alocação estratégica “fixa”. Como é um relatório pago, não posso dar detalhes de cada alocação aqui. Mas posso dar um exemplo aproximado para você entender: no caso de ações, por exemplo, a alocação estratégia gira em torno de 25%, mas taticamente, ela pode ser alterada dentro de cinco “faixas táticas” de 12,5% a 37,5%, dependendo das condições de mercado e decisão dos gestores. Vou me aprofundar mais depois sobre esses… Leia mais »

Olá, Edson! Volto aqui para comentar sobre os fundos DNA da XP. O DNA Energy possui uma alocação em renda variável mais elevada que o FoF da Vítreo. Nesse momento, em sua página, marca 52,67%, enquanto o da Vítreo tem uma meta padrão de 25%, com uma variação máxima (alocação tática) entre 12,5% a 37,5%, sendo que nunca chegou nesses extremos. Nesse momento, a alocação está mais voltada a ações e está em 30%. Mesmo assim, bem longe dos mais de 50% do Energy. Mesmo o DNA Vision, está hoje alocado com 42,56% em RV, ainda bem acima. O DNA… Leia mais »

Para mim estes fundos XP estão mais para FIA do que para MM. IMHO, é preferível ter 100% em ações em “FIA raiz” com gestores 100% focados e experientes em RV.

Olá, César! Por que chegou a essa conclusão? Você não acredita que o Vision seja comparável aos demais, em função da alocação? Como expliquei, tem mais RV, mas também tem mais RF.

De qualquer forma, estão bem longe de um FIA raiz, que pode ser bom SE vc acertar o gestor, SE você ainda for novo e SE você estiver longe do período de gozo dos rendimentos. Como já estou nele há mais de 11 anos, não dá para correr tantos riscos.

Abraço!

Obrigado pela análise, André.

Um outro detalhe importante desses fundos DNA é o prazo de resgate, de apenas D+7 (conta D+60 da Vitreo), o que é uma vantagem aparente mas ao mesmo tempo é motivo de preocupação, já que a maioria dos fundos subjacentes tem um prazo maior que isso. Não sei qual é a mágica que fazem, mas não deve ser de graça (talvez eles façam uma operação de crédito implícita que penalize todos os demais cotistas).

Exatamente, Edson! Fundos com liquidez alta pressupõe que grande parte dos ativos estejam em pós-fixados, acredite muito em seu hedge ou o fundo está correndo um risco muto grande de se ver sem liquidez se ocorrer uma situação de crise no mercado. É preciso cuidado, realmente.

Abraço!

Excelente post André, como sempre.

Apesar da pequena janela de tempo para se analisar, na sua opinião, o investimento em FOFs pode se tornar, também, em uma excelente alternativa para se alcançar a independência financeira, prinpalmente em virtude da economia de tempo?

Forte abraço!

Oi Danilo! Obrigado!

Acho sim. Esse novo acompanhamento é justamente para coletar subsídios para corroborar (ou não) essa tese!

Abraço!

Excelente análise André!

Você já chegou a olhar o Vitreo Melhores Fundos Blend? Ele inclui Fundos globais também (até 20%), dando portanto uma exposição internacional na carteira. A performance está abaixo da Melhores Fundos, mas me pareceu uma boa forma de diversificação com bastante simplicidade para o investidor PF.

Abraço.

Obrigado, Leo!

Eu tenho ambos. Nesse caso, trabalho com algum viés para rebalancear ambos na porcentagem que desejo e não deixar sempre fixo em 20%. Por exemplo, quando o dólar caiu abaixo de R$5,00, aportei no Global.

Mas se você quiser o máximo de simplificação, acho que é uma boa escolha também.

Abraço!

Não compreendi muito bem André! Então tendo ambos os fundos (FoFMF e o Global) sua estratégia de rebalanceamento está fixada na diferença de 20% no máximo entre uma e outra?

Olá, Anon! Eu mantenho algum viés em função da cotação do dólar. Não digo que isso é bom para todos, mas é algo que tem a ver um pouco com a cotação estrutural da moeda, etc. Ainda prefiro ter um pouco de liberdade para decidir algo nessa questão. Exemplificando: suponha que o dólar continue caindo: eu quero aportar mais no FOF Global. No caso de manter apenas o blend, esses aportes seriam direcionados a apenas 20% do montante para ativos dolarizados, e não 100% como desejo. Por outro lado, se o dólar subir demais, quero decidir aportar menos em ativos… Leia mais »

Olá André, obrigado pela resposta.

Entendi seu ponto de aportar mais no Blend quando o dólar está baixo. Faz muito sentido. Além disso eu também tenho um fundo de dólar, que “pede” alocação quando o dólar cai. Imagino que você faça algo semelhante.

Além disso, você tem algum controle de alocação entre esses 2 FOFs Melhores Fundos, para eles por exemplo, ficarem 50/50, 40/60, algo assim?

Opa, Leo! Aportar no “Global”, certo? Não no “Blend”. Sim, a ideia é a mesma que um fundo cambial, se bem que aqui temos mais variáveis como as bolsas lá fora.

Atualmente, busco um valor de patrimônio dolarizado em torno de 30%. Dependendo do que for ocorrendo com o Brasil ou com algumas decisões de vida, posso ir modificando-o com o tempo. Mas repare que isso é uma decisão muito pessoal. Se você pretende morar no exterior, esse valor deve ser bem maior.

Abraço!

Vejo afinidades aqui. Também estou pelos 50 e querendo “terceirizar” meus investimentos com bons gestores. Tenho já alguns MM, FIA e Globais. Invisto no FoF Vitreo desde sua criação. Meu ponto eh que hj tenho 30% do meu patrimônio replicando a Carteira Empiricus (similar ao fundo Vitreo Carteira Universa). E ser “gestor” e Trader deste meu MM está me cansando bastante sobretudo a parcela razoável de Renda variável. Meu estudo hoje eh migrar estes 30% para fundos de investimento e ficar livre deste dia-a-dia cansativo. Hj o Bruno Mértola fez comentário do seu blog!

Olá, César!

Pois é, acredito que estamos em um mesmo estágio da vida. Precisamos definir o que é realmente importante. Será que ter muitas horas a mais, livres, na semana, não compensam 1 ou 2% de rendimento anual?

Sou um pouco diferente das pessoas que querem acumular a todo custo. Ficar “mais rico” já não é sinônimo de satisfação, e sim poder apreciar o tempo livre que posso gerar diminuindo essa gestão.

Que legal do Bruno! Onde ele comentou? Vc trabalha com ele? Vi apenas que ele me seguiu no Instagram. Coitado, sou péssimo em redes sociais rsrs

Abraço!

Foi no podcasts episódio 34. Bacana de mais!!!

Joia, Leo! Não ouvi ainda! Vou fazê-lo nesse final de semana!

Abraço!

Ótima publicação viagem lenta. No grupo que estou no telegram do jhon bogle coloquei sua matéria lá, coincidentemente hoje eles publicaram esse fundo do nu bank.

Mas eu na sua situação faria mesma coisa, deixar no automático e curtir a vida e a família, perde-se muito tempo analisando e no final a diferença é muito pouca.

Valeu, Gustavo!

Estou bem tentado a isso mesmo, viu?

Abraço!