Compensa manter e pagar anuidade de um cartão de crédito por causa do programa de milhas aéreas?

Uma análise do que se vê e do que não se vê na utilização de um cartão Bradesco Visa Infinite com um excelente programa de conversão de pontos comparado a alternativa de um cartão com anuidade gratuita, como o Nubank.

Lá pelos idos de 2008, o Bradesco ofereceu-me a troca de meu cartão de crédito Visa Platinum para o cartão Visa Infinite, um real upgrade (hoje não é muito comum essa denominação: foi substituída pelos cartões “Black“). Com meu cartão Platinum eu possuía isenção de anuidade, em virtude de investimentos que eu detinha no banco. Uma vez que não faço muita questão de tais grifes, aceitei com a condição de que esse privilégio – de não pagar tarifas, fosse mantido.

Essa situação manteve-se até o final de 2014, quando o acordo foi quebrado. Desde então, estou usando passei a usar unicamente o cartão Nubank, oferecido na época na versão Platinum e não me arrependo da decisão.

Esse texto faz uma reflexão da real necessidade de possuir um cartão de crédito que oferece milhas aéreas (e o meu Infinite oferecia uma excelente conversão) ou um cartão mais simples, sem anuidade e que oferece liberdade para que você escolha a forma melhor de pagar seus consumos suas compras.

No momento do fim do relacionamento, não critiquei, não reivindiquei e muito menos lamentei com a atendente. Não existia nada no contrato que tal isenção seria vitalícia. A administradora estava em seu direito de, anualmente, modificar as condições do acordo.

Assim como eu possuía o direito de manter o contrato pagando uma anuidade atual de R$ 975,00, ou desfazer, por minha iniciativa, a parceria. Escolhi assim cancelar o cartão de crédito, apesar de a decisão, em função dos benefícios que o cartão me oferecia, não fosse tão óbvia. E nesse artigo, vou explicar o porquê.

Desfazendo o mito do status de um cartão de crédito Infinite

Possuí por todos esses anos um cartão Visa Infinite, símbolo máximo de status financeiro, e, segundo o site do Bradesco, “o mundo sempre esteve ao meu alcance”. Afinal, ainda segundo o site, eu sou uma pessoa diferenciada e exigente, e preciso de um cartão sofisticado e exclusivo. Hoje muitas pessoas procuram por status semelhante com os famosos cartões de crédito Black.

Porém o leitor faz ideia quantas vezes fui tratado de forma exclusiva em algum lugar por causa de um cartão de crédito? Se não me falha a memória, nunca. Jamais obtive favores diferenciados por quem quer que seja. O único benefício que eu lembre de ter usufruído do cartão – e isso já estava em contrato, é a utilização de dois meses de seguro de viagem no meu mochilão pela Europa e à Ásia.

Na verdade, nunca pensei ou esperei um tratamento diferenciado, mesmo porque eu aceitei a oferta do banco apenas se eu mantivesse a isenção da anuidade. Esperar possuir status não deveria ser, inclusive, o objetivo de ninguém.

Existem pessoas que acreditam que um mundo se abre a você por possuir uma insígnia em um pedaço de plástico. Não. Isso é tática puramente comercial, utilizada apenas para vender a vergonha e prejudicar que você alcance a independência financeira.

Assim, não almeje adquirir tais rótulos dados por terceiros em troca de seu dinheiro. Não é um relacionamento salutar. Seja apenas autêntico, honesto, sensato e polido. Isso já é mais do que suficiente para ter acesso e ser bem atendido nos 29 milhões de estabelecimentos no mundo.

As vendas casadas do banco e de seu cartão de crédito

É claro que não era por acaso que me mantive isento de anuidade nesses anos. Não possuía algum privilégio dentro do Bradesco. Ocorria na verdade uma checagem regular, pela administradora do cartão, de meus investimentos no banco, com um posterior cancelamento da tarifa anual em virtude de seu montante.

Porém, eu já vinha regularmente retirando valores investidos em bancos e transferindo para corretoras, uma vez que estas cobram taxas muito menores para todos os tipos de investimentos (posteriormente, fiz uma compilação de quais corretoras de valores são mais baratas). Mas eu ainda resistia em manter no Bradesco uma pequena parte da minha carteira de investimentos, suficiente para manter esse meu privilégio.

Tal pensamento – manter investimentos em bancos grandes, pode criar internamente uma grande resistência em procurar novas alternativas de investimentos. É como um menu ausente no restaurante. Existem opções, mas não temos conhecimento de que elas existem. A zona de conforto é realmente algo que nos impede de crescer e procurar novas alternativas.

A mensagem que ressoa é que necessitamos aproveitar as vantagens do cartão, a isenção de anuidade e depois resgatar os pontos e partir para a galera. Mas quando você simplesmente aceita essa venda casada, o quanto você perde mensalmente mantendo seus investimentos em agências bancárias? Já fez as contas?

No artigo que explico a forma que invisto em dólar, dedico uma boa parte do texto para explicar as razões para fugir dos fundos bancários. Os fundamentos são os mesmos para fundos DI, Multimercado e demais. Indo direto ao ponto: fuja dos fundos dos grandes bancos para montar uma boa carteira de investimentos e usar a estratégia que recomendo: a alocação de ativos.

Mas compensa pagar a anuidade pelo programa de fidelidade em milhas de companhias aéreas?

Falo agora para à imensa maioria das pessoas que não viajam regularmente de avião, e não para a maioria que viaja regularmente a trabalho ou são viajantes profissionais de lazer. Para estas últimas, onde o tempo é extremamente escasso e carecem de flexibilidade, possivelmente um cartão Infinite, seja Visa ou Mastercard, pode ajudar (desde que seus gastos com o cartão sejam expressivos, claro).

Afinal o cartão dá até 2 pontos no programa fidelidade por dólar gasto (se não me engano, já foi melhor antes) para quem gasta mais de R$ 9000,00 por mês no cartão. Mas se o leitor for uma pessoa contida como eu e não vê possibilidades de possuir esse gasto médio mensal com apenas um cartão de crédito, terá que se contentar com uma taxa de 1,8 pontos. O que não é de todo ruim, convenhamos.

Na verdade, a conta que deve ser feita deve partir da estimativa dos gastos mensais com o cartão de crédito. Usando como parâmetro essa taxa de conversão e um dólar a R$ 4,00, o acúmulo de pontos em milhagem anuais equivale a uma razão média de 36.000 pontos para um gasto mensal de R$ 5000,00.

Gastos mensais de R$ 2500,00, por exemplo, dariam direito a 18.000 pontos por ano, equivalente a uma passagem aérea e meia ou duas por ano, desconsiderando ofertas especiais das companhias. Assim, quando mais se gasta com o cartão, mais seria vantajoso pagar a anuidade para receber essa pontuação, e o usuário deve trazer para a sua realidade se vale a pena submeter-se à tal tarifa ou não.

Atente-se ainda que será necessária constante atenção para não perder a validade de pontos tanto na administradora do cartão de crédito, quanto no programa de milhagens da companhia aérea. Para pessoas que não viajam com tanta frequência, a angústia desse controle pode ser dolorosa.

Mas antes de decidir, temos que considerar duas coisas importantíssimas: o custo de oportunidade, visto sob a ótica da demanda e da oferta. Em geral, ambas considerações estão lado a lado das coisas que não se veem, como diria o filósofo liberal Frédéric Bastiat. E elas são importantíssimas para a correta tomada de decisão.

O custo de oportunidade sob a ótica da demanda

Quais são as mercadorias que mais demandamos? Para as pessoas que gastam basicamente com produtos que oferecem baixa probabilidade de redução de pagamento à vista (por exemplo, serviços de restaurantes), não há grande diferença em pagar com um cartão de crédito ou com cartão de débito: os valores mudarão muito pouco.

Porém, em quase todos os demais tipos de gastos, pagar com cartão de débito ou à vista reflete-se em uma economia de cerca de 10%. Procurem por grandes portais de compras na internet e percebam que a opção de pagamento com boleto bancário sempre é mais vantajosa. A mesma consideração vale para lojas de roupas, calçados, etc, principalmente lojas localizadas nos centrinhos comerciais de cidades turísticas para o pagamento em dinheiro.

Agora, vamos responder com sinceridade: o que acontece em geral quando temos um cartão de crédito com programa de milhagens? Tendemos a pagar sempre com o cartão de crédito para acumularmos mais pontos, não é mesmo? Pagamos, assim, quase sempre mais caro!

Essa atitude, que parecia ser uma vantagem, pode ser prejudicial para o nosso bolso. Lembre-se que, com menos dinheiro no bolso, mais distante estará sua independência financeira e a possibilidade de possuir tempo disponível para realizar todas suas viagens.

Vamos voltar ao exemplo anterior e imaginar que ao menos 70% dos gastos da fatura do cartão de crédito poderiam ter sido pagos com um desconto médio de 8%. Para o bem aventurado que mantém uma faixa de gastos de R$ 60.000,00 por ano, isso resultaria em uma economia de R$ 3.360,00.

Vejam que esse valor já equivale ao valor de quatro, seis ou até mais passagens aéreas em território nacional, dependendo da distância entre as cidades. Se considerarmos o adicionalmente o fluxo negativo de R$ 975,00 em anuidade, caberia com folga uma passagem aérea a mais.

Acumulando milhas em um cartão super hiper top, ele conseguirá com esses gastos um total de apenas 36.000 milhas, considerando o câmbio do dólar a R$4,00 e uma conversão de 1,8 pontos para cada dólar gasto. Será que ele conseguiria comprar mais de seis passagens aéreas com essa milhagem? Ou seja, será que vale a pena?

Vamos, caros leitores, acrescentar mais um ponto? E se, adicionalmente considerarmos que, comprando as passagens diretamente, o viajante estará pontuando automaticamente no programa de milhagens, enquanto que, utilizando seus bônus, não se gerarão novos pontos? Ele ganharia mais pontos comprando suas passagens normalmente, o que se reverteria no futuro em passagens, de fato, gratuitas.

Parece que aqui, analisando o que não se vê, o negócio começa a virar contra o cartão de crédito e seus programas de milhagens, concordam?

O custo de oportunidade sob a ótica da oferta

Nessa consideração, o leitor precisa considerar o que possuímos hoje como ofertas alternativas na gama de cartões de crédito com as bandeiras Visa e Mastercard, que são as mais aceitas pelo mundo. A realidade é que temos possibilidade de contratar cartões de crédito sem cobrança de taxas de anuidade, sem a cooptação de ficar utilizando-o regularmente ou manter valores altos em uma conta bancária (cujas tarifas muitas vezes são justificadas pela posse de um cartão de crédito).

Algumas opções que eu tinha na época que escrevi o texto eram o cartão Saraiva e Petrobrás, sendo que apenas o segundo ainda existe com a crise da livraria. Na verdade, ele é um cartão de crédito do Banco do Brasil que não exigem a abertura de conta-corrente no banco.

Outra opção existente era o Santander Free, cuja exigência antiga era usá-lo uma vez por mês. Depois eles passaram a exigir um valor mínimo de fatura mensal de R$100,00 para manter a anuidade gratuita.

A outra opção era o cartão Nubank. Posteriormente, surgiram novas opções que comento na seção seguinte.

O escolhido: cartão de crédito Nubank

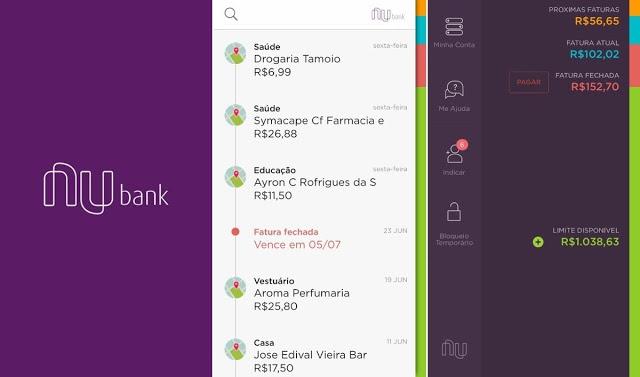

A start-up digital Nubank é uma aposta na desburocratização. Totalmente baseada na internet e na gestão do cartão por um aplicativo no smartphone, oferece um cartão Mastercard com isenção de anuidade e com uma cobrança de juros bem mais baixa do que o mercado (embora devemos sempre ficar longe, obviamente, desse tipo de recurso).

Voltando ao início do meu processo para obter o cartão de crédito, a Nubank oferecia o Mastercard Platinum, que possui excelentes benefícios para o associado. Em função, entretanto, da alta procura e do pouco uso que os associados faziam desse benefício, ela fornece hoje, inicialmente, o Mastercard Gold, possibilitando o upgrade ao Nubank Platinum posteriormente, caso o associado possua um bom relacionamento com o roxinho.

A fila de espera já chegou a possuir mais de 1 milhão de interessados e nem todos conseguem a aprovação. Os critérios da empresa para aprovação eram muitos questionados em grupos de discussão pela internet. Muitas pessoas reclamam de conseguir cartões em outras empresas e não no Nubank. No meu caso, entretanto, fui surpreendido em menos de 24 horas com sua aprovação. E o cartão chegou 4 dias úteis depois. Hoje essa dificuldade foi superada.

A gestão dos gastos é feita pelo próprio aplicativo (assim como a alteração do limite, bloqueios e chats), o que coloca o usuário sob controle total de seu consumo. O usuário possui uma sensação de protagonismo e não de completa subserviência em relação à administradora de seu cartão de crédito. Você, que possui um cartão de crédito tradicional e que já tentou falar no atendimento, deve saber do que estou falando.

Em Agosto de 2017, o Nubank passou a oferecer seu programa de recompensas, o Nubank Rewards. Mas como todo libertário sabe, não existe almoço grátis: para aderir ao programa, é preciso aceitar uma anuidade de R$ 190,00. Novamente instigo aos leitores a pensar se vale a pena entrar no programa, pois você sempre poderá manter seu Nubank gratuito sem ter direito ao programa de pontos. É possível que, se você concentre seus gastos apenas em um cartão, como eu, possa valer a pena. Cuide apenas para não perder a liberdade em realizar compras mais baratas com cartão de débito ou dinheiro, caso sejam vantajosas.

No mês de Outubro de 2017, a empresa iniciou o passo para tornar-se um banco digital de verdade, com a abertura da Nuconta. O banco promete tarifas zero e investimento do saldo em conta corrente acompanhando a taxa Selic. Eu testei a NuConta e escrevi sobre as vantagens e desvantagens do serviço nesse texto.

Os novos concorrentes do Nubank

Desde então, surgiram outras opções de concorrência ao Nubank. O primeiro foi o Digio, com bandeira Visa e emitido pelo banco CBSS. A proposta é praticamente idêntica ao Nubank, com a diferença que eles prometem ser mais rápidos na análise de crédito e no envio do cartão de crédito. Se você quiser uma comparação mais detalhada desses dois cartões, veja esse post do colega Uó, que possui um excelente portal de finanças na web: Nubank ou Digio: qual é o melhor?.

Recentemente, no final de 2017, o Nubank começou a enfrentar o seu maior concorrente: o cartão de crédito Credicard Zero. O cartão chega com uma proposta muito semelhante à fintech, como isenções de anuidade, funcionalidades no app e bom atendimento. Essa nova proposta é assegurada pelo Banco Itaú, o que significa que existe um capital muito grande aplicado nesse lançamento e pode ser um grande desafio para o roxinho. Para firmar seu lançamento, a Credicard está oferecendo grandes descontos em Uber e outras lojas on-line. Veremos se esses benefícios serão permanentes ou são apenas mimos de estreia.

Outra alternativa é o cartão de crédito gratuito do Banco Original, um banco digital que cobra pequenos valores mensais por uma cesta de serviços. O cartão de crédito possui o programa de recompensas Cashback, que, da mesma forma que o programa Rewards do Nubank, devolve parte de seus gastos para seu bolso. A limitação aqui é que você precisa ser cliente do Banco Original, e, nesse caso, pagará uma taxa mensal pelos serviços oferecidos em sua conta corrente. É necessário avaliar se essas recompensas compensarão sua despesa mensal com as tarifas bancárias.

Outra opção a um cartão de crédito gratuito é ser cliente do Banco Inter. Aqui você possui total isenção de anuidade no cartão e também na conta corrente. Eu já expliquei a minha história pessoal de mudança de banco (do Bradesco para o Inter) e todas as vantagens que vieram em conjunto. Eu só não estou usando no momento o cartão do banco Inter porque eu já possuía o Nubank e não vejo necessidade de possuis dois cartões de crédito.

Nos últimos anos a oferta vem aumentando, com os cartões de crédito gratuitos do banco Next, a cria digital do Bradesco, do C6Bank e do Pag. Parece que, finalmente, estamos vivendo em uma condição onde só paga anuidade quem quer. Espero que para essas pessoas, ela valha a pena.

Conclusão – compensa pagar anuidade pelo programa de milhagens?

A decisão de pagar tarifa de cartão de crédito deve ser baseada nas conveniências de cada um. Ser beneficiário de um bom programa de milhagens é um fator a ser considerado. Mas os leitores necessitam refletir também nos fatos que não são tão visíveis. Lembre-se de Bastiat.

Pagar a anuidade compensa os pontos que você está resgatando? O quanto de descontos à vista você tem negligenciado para “usar” o seu cartão de crédito e receber suas milhas? Você precisa manter investimentos ou produtos no banco para ter o benefício de anuidade grátis? Ou a paga, sem reclamar, sem ter bons benefícios?

Pessoalmente, eu pensava pouco nisso até então, pois eu era isento do valor da anuidade. A partir do momento que vi que eles cortariam meu benefício, eu saí, involuntariamente no início, da zona de conforto. E vi-me pensando um pouco além da caixinha.

Hoje eu agradeço ao Visa Infinite por ter aberto minha cabeça. Sem obrigações de usar toda hora o cartão, sem obrigações de manter saldos mínimos no banco e sem precisar mais lidar com burocracias via telefone, a vida fica mais produtiva e simples. Além de tudo isso, com economia. Tais descobertas evidenciam a liberdade que devemos possuir em cada ação que praticamos.

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização das rentabilidades de todas as carteiras do blog (jun/24)

- Atualização das rentabilidades das carteiras ativa e passiva (jun/24)

- Atualização das rentabilidades das carteiras de ETFs (junho/24)

- FoFs: atualização das rentabilidades após o mês de maio

Olá, André. O que você me diz sobre os cartões de crédito premium, que fornecem a possibilidade de troca do pagamento da anuidade pelos próprios pontos acumulados ao longo do ano com a utilização do cartão? É o meu caso. Tenho um cartão com bandeira AMEX, utilizo praticamente para tudo durante o mês, pago a fatura integral e sem compras parceladas, assim, acumulo pontos e tenho benefícios como utilização de salas VIPs em aeroportos e outros benefícios como seguro viagem, de aluguel de carro, etc, que eu realmente utilizo ao longo do ano, pois viajo bastante. Quando chega no final… Leia mais »

Olá Bruno! Acredito que seja uma questão matemática. A cada 12 meses, vale a pena fazer a conta se realmente está compensando. O cuidado no cálculo é exatamente considerar o que “não se vê”, como comentei no artigo: a gente passa batido em muitas coisas. Como exemplo simples, veja o meu caso: eu uso o Nubank Rewards pagamento a anuidade à vista (190,00). Para ele compensar, eu preciso gastar mais de 19.000,00 por ano no cartão. Isso está ok. Mas eu também não perco a chance de pagar com desconto se for com débito ou boleto. Eu sempre prefiro o… Leia mais »

Oi, André. Desculpe pois não fui muito claro. Eu viajo bastante pois sou piloto de avião, então sempre estou a trabalho. No caso, eu não compro passagens para viajar, pois faz parte da profissão. Não uso o cartão pensando nas milhas mas sim nos outros benefícios atrelados (salas VIPs, seguros, etc). Porém, não deixo de perder um desconto em uma compra que o oferece quando passando no débito ou boleto. Sempre prefiro os descontos também, e mesmo assim acumulo pontos suficientes para serem trocados pela anuidade todo ano. Em relação a aceitação do Amex, hoje em dia são raras as… Leia mais »

Entendi Bruno! Faltou também um pouco de atenção minha no seu texto. Peço perdão também.

Nesse caso, se você realmente não paga nada de anuidade (descontada de seus pontos), não perde descontos à vista e ainda usa benefícios como as salas VIP e seguros, acredito que manter seu cartão seja vantajoso sim!

É por aí mesmo, temos que procurar as melhores opções de produtos que se adequam à nossa rotina!

Valeu pela informação do AMEX! Abraço!

Caros, esse post tinha mais de 100 comentários no Disqus, muitos com informações complementares e importantes. Mas na migração do Blogger para o WordPress, no final de outubro, todos se perderam. Não os acho nem nos fóruns da empresa.

Se alguém tiver conhecimento e poder ajudar, é só enviar um e-mail ao blog!

Obrigado!

Oi, André. Finalmente encontro um bom post sobre cartões nesse momento que tento deixar o Visa Infinite Smiles BB, que chegou a mim gratuitamente e agora já iniciou com cobranças de anuidade. Pois bem, aceitei pelo benefício do seguro viagem que uso anualmente desde o Mastercard Platinum smiles. Considerando que o Visa Infinite tem uma apólice de seguro viagem melhor que qq Platinum e que viajo com dependentes, pergunto a vc se esse tipo de seguro vale a pena (nunca usei) a ponto de ser motivo de escolha para fugir dos altos valores de seguros particulares e tbm pergunto se… Leia mais »

Oi Izabel! Olha, cada caso é um caso, precisa perguntar direitinho na administradora do cartão. Hoje eu tenho o Nubank Platinum e ele me dá 1 mês de seguro viagem. Quando eu tinha o Infinite, eram dois meses. Agora a apólice parece que era o mesmo valor: geralmente eles limitam pelo teto do seguro Schengen da Europa. Agora, se vale a pena precisa fazer contas. Você usa o seguro de viagem todo ano? Se sim, veja se o valor mensal que costuma pagar excede a anuidade. Em geral, não excede. O Nubank, que citei, não cobra anuidade. Mas hoje, para… Leia mais »

Voltando aqui no seu site, André. Estava decidida a mudar pra categoria Platinum e até abri conta mas o Nubank não aprovou nenhum cartão pra mim rsss. Não entendi, mas usaram critérios mais rígidos do que o Itaú, BB e Santander. Enfim, consultei score etc. e não tive a resposta pra essa recusa.

Olha, Izabel, isso é meio um mistério mesmo… Já li muito sobre isso e há realmente possíveis injustiças nessa seleção. Até onde eu saiba, o Nubank não abre as variáveis para a aprovação…

Tente daqui um tempo, talvez dê certo! Boa sorte!

Muito bom o post, eu tive um cartão Bradesco Platinum durante uns anos, mas todo ano tinha que ligar lá para pedir o estorno das anuidades. Depois que meu saldo no banco caiu para 10.000 não teve mais com estornar. Hoje tenho os cartões da Petrobras, Santander e Porto Seguro, não pago anuidade, e me atendem bem.

Abraço!