O que é o conceito de portfólio permanente e como ele pode ser essencial para você alcançar sua independência financeira e aposentadoria antecipada?

Acredito que é possível atingir a independência financeira de várias maneiras. Nesse espaço, busco incentivar seu alcance de forma gradual e com segurança, equilibrando bem seus investimentos e despesas de modo que você viva plenamente seu presente, mas também garantindo seu futuro.

Para atingir um patrimônio que lhe permita a aposentadoria antecipada, divulgo há anos a estratégia de alocação de ativos, onde você cria uma carteira de investimentos com determinadas proporções de ativos negativamente correlacionados e procede o seu rebalanceamento periodicamente. Ultimamente, ela tem estado na moda e sido sugerida por vários gestores e influenciadores financeiros.

O método não é, porém, novo. Ele possui o mesmo conceito do portfólio permanente, estudado e divulgado por investidores profissionais como Harry Browne e Ray Dalio.

Harry Browne e o portfólio permanente

Harry Browne já foi, por duas vezes, candidato à presidência dos EUA pelo Partido Libertário. Ele também foi o único consultor financeiro a concorrer alguma vez para o cargo máximo da Casa Branca. Embora, como libertário, possuísse muitas ideias promovendo a diminuição da influência do Estado na vida das pessoas, sua contribuição mais conhecida foi a introdução do conceito de portfólio permanente, ainda na década de 70 do século passado.

Apesar de escrever vários livros, sua ideia está presente no pequeno “Fail-Save Investing“. Ele pensou em uma carteira de investimentos “à prova de balas”, resistindo à inflação e aos movimentos irracionais do mercado. Para ele, esse portfólio deveria ser capaz de suportar quatro eventos extremos:

- Uma hiperinflação (algo que já vivemos no Brasil);

- Uma deflação, mais comuns em países mais desenvolvidos e uma ameaça atual, na segunda metade desse século;

- Confisco de ativos, comuns em países politicamente instáveis ou com viés socialista;

- Grandes devastações com rompimento da ordem natural, como guerras e desastres naturais. Talvez possamos colocar o coronavírus nessa conta também…

Browne pensou em identificar ao menos um ativo que sobreviveria a cada calamidade, de forma que ele seria o porto seguro para evitar uma quebra total em nosso patrimônio e com o qual pudéssemos nos reerguer. No caso da inflação, ações ou títulos indexados! No caso da deflação, dinheiro. Ações seriam excelentes em períodos de prosperidade.

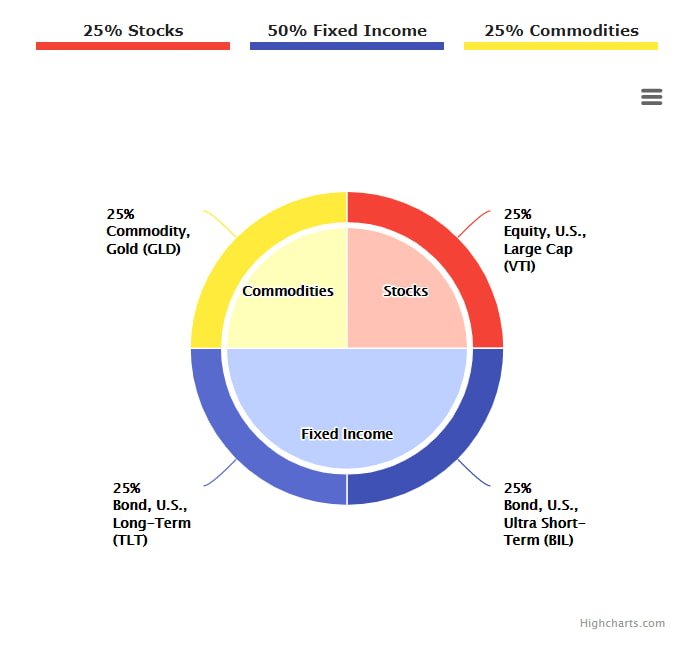

Dessa forma, seu portfólio permanente não seria a carteira de investimentos que venceria todos os benchmarks, mas um que fosse resiliente em todos os acidentes no percurso. Ele escolheu quatro ativos em proporções iguais para compô-la: ações, títulos públicos de longo prazo, ouro e dinheiro.

Ray Dalio e seu portfólio permanente (All Weather)

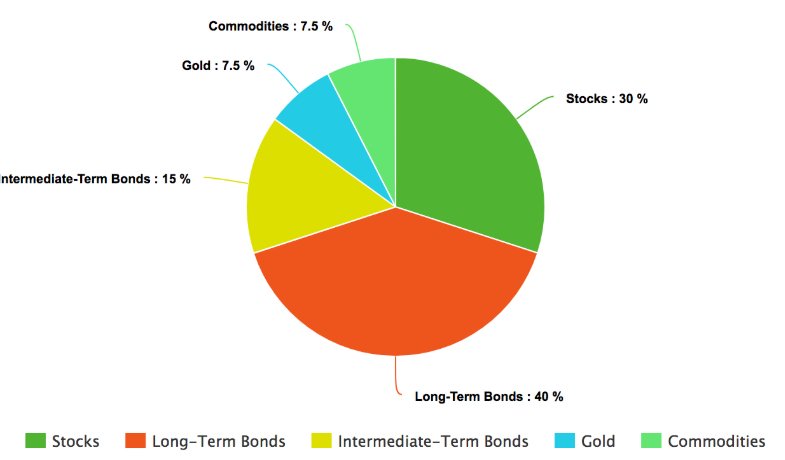

Ray Dalio foi outro grande nome do mercado financeiro que criou um portfólio permanente baseado nas mesmas ideias: o All Weather Portfolio. Como Harry Browne, Dalio deu forma concreta a uma carteira de investimento alinhada ao ceticismo e à segurança, sem menosprezar a rentabilidade. Como seu próprio nome revela, é um portfólio preparado para todos os “climas” da economia e do mercado, com total alinhamento aos eventos citados por Browne.

Ambas as propostas possuem a mesma orientação da estratégia de alocação de ativos que enfatizo no blog: uma carteira de investimentos com ativos negativamente correlacionados associados a um rebalanceamento periódico. É a maneira mais segura e tranquila de conquistar sua independência financeira. Ray Dalio, regularmente cita que a diversificação inteligente é o santo Graal dos investimentos, e o último almoço grátis disponível. Assista sua breve explicação:

Ambas as ideias são bem semelhantes. Dalio procura incluir mais ativos em seu portfólio, mas a alocação, visando a segurança e a rentabilidade, aproxima-se da forma mais simplificada de Browne. O conceito de portfólio permanente, entretanto, carrega experiências de milhares de anos. Há dois mil anos, manuscritos babilônicos encorajavam que “todo homem divida seu dinheiro em três partes e invista um terço em terras, um terço nos negócios e um terço na reserva”. As mesmas propostas podem ser encontradas nos escritos do rei Salomão, Shakespeare e outros. Como ficar contra uma sabedoria milenar?

Qual a rentabilidade de um portfólio permanente?

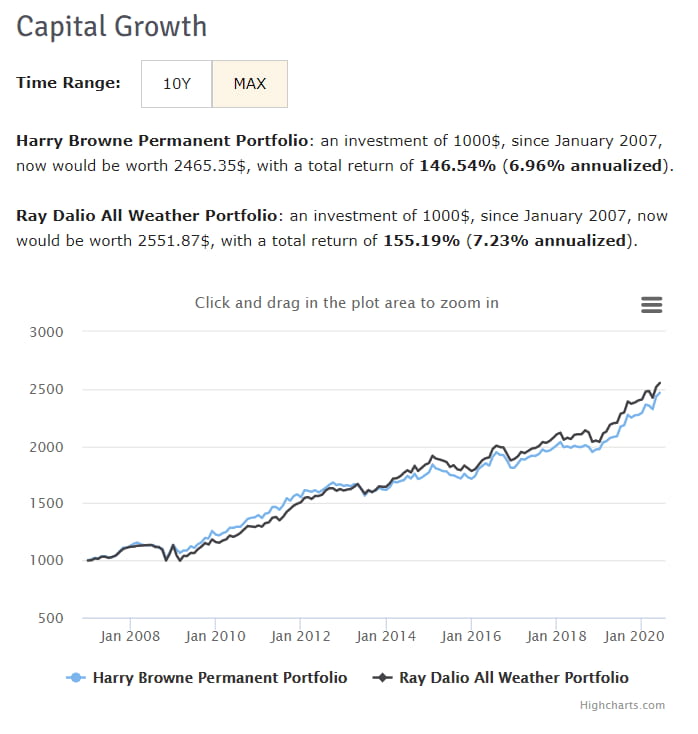

Precisamos analisar a rentabilidade de uma carteira de investimentos criada com os mesmos objetivos de um portfólio permanente com cuidado. Os mais afoitos possuem a tendência de denegri-la em tempos de mercados acionários em alta, como estamos vivendo nos últimos anos ao nível mundial. O portfólio de Harry Browne cresceu 170% de 2001 a 2019, enquanto o mercado de ações dos EUA rentabilizou 278%. Por outro lado, em 2008, enquanto o mercado de ações dos EUA desabou 37%, o portfólio de Browne caiu menos de 1%.

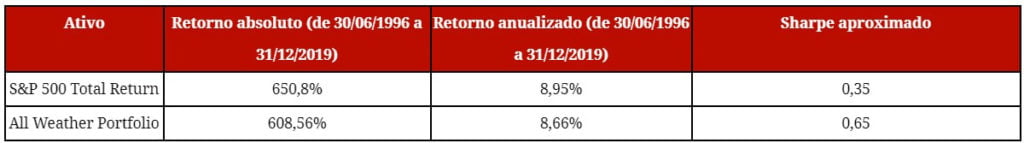

Para o portfólio de Ray Dalio, o All Weather, encontrei uma janela maior de comparação:

Notem que, mesmo a carteira de investimentos assemelhando-se muito mais a um fundo multimercados do que a um fundo de ações, ele atinge rentabilidades próximas a um índice acionário em janelas maiores, com muito menos volatilidade, entregando, além de rentabilidade, segurança e perenidade ao seu patrimônio.

O portfólio “All Weather” de Dalio possui uma correlação muito próxima à rentabilidade do portfólio permanente de Browne. Veja abaixo como se sairiam carteiras de investimentos criadas com ETFs para simular suas estratégias e mais dados como volatilidade, drawdowns aqui.

Mesmo que as rentabilidades não superem o mercado em alta dos índices de ações (e nem deveriam, uma vez que são fundos semelhantes a multimercados), ultrapassam com folga os benchmarks da renda fixa e fornecem uma grande segurança contra a inflação, que, nos mesmos últimos anos, acumulou um valor anualizado menor de 2%.

Na comparação que faço com a rentabilidade de minhas carteiras de investimentos, uso o indicador IPCA + 5,0% para checar regularmente se minha estratégia de alocação de ativos está performando bem. No final do texto há um link para acessar minha análise e uma alocação fácil de ser aplicada em nosso país.

Vale a pena investir em um portfólio permanente?

Investidores com sede por ganhos rápidos, entretanto, podem torcer o nariz para portfólios equilibrados, preferindo acreditar no crescimento ininterrupto do mercado acionário, o qual pode produzir retornos fortes, porém com um maior risco envolvido.

Como já comentei anteriormente, não existe uma resposta certa para tal decisão. Afinal, somos diferentes, temos objetivos distintos e prazos de vida diversos. O que você pode fazer é decidir por si mesmo, com responsabilidade, refletindo sobre 4 pontos:

- Você PRECISA correr riscos? Avalie qual é seu orçamento de gastos ideal. Considere qual o montante necessário para sua aposentadoria antecipada. Analise o quanto você precisa acumular para chegar em seus objetivos e em quanto tempo. Se for algo com o que você pode lidar bem, por que correr tantos riscos e perder sua paz interior em momentos de depressão do mercado? Sua tranquilidade não vale mais?

Agora, caso você tenha pressa e aceite correr esses riscos, é possível que o portfólio permanente não seja para você. - Você PODE correr riscos? Há uma distinção singular do item anterior. Você é uma pessoa jovem, que não possui família, não sustenta seus pais e sua falta de suporte não vai afetar ninguém em sua vida? Ok, vá em frente e arrisque, se desejar. Agora, se há pessoas que dependem de você, não seja tolo e egoísta com seu patrimônio. Pense nos outros antes de massagear seu próprio ego e invista em uma estratégia segura de alocação de ativos.

- Qual o seu perfil de investidor? Qual seu perfil de investimento? São conceitos bem diferentes e você deve saber a diferença de cada um deles para tomar suas decisões. Estabelecer uma alocação correta de uma carteira de investimentos passa pelo perfil de investimento que deseja, mas escolher quais ativos compor essa carteira de investimentos, relaciona-se com seu perfil de investidor. Nesse caso, você precisa avaliar seu interesse, conhecimento e tempo que deseja doar ao mercado financeiro.

- Acumular dinheiro para você é um fim ou um meio? Se você pensa em acumular a máxima quantia de dinheiro na vida (e sair dela sem poder aproveitar a liberdade que ele oferece), é possível que o portfólio permanente não seja para você. Mas se você o vê apenas como um meio de alcançar sua liberdade financeira, e lidar da melhor forma com a estrada que lhe levará até lá, uma carteira de investimentos bem diversificada com rebalanceamentos constantes pode ser uma excelente alternativa.

Pesando tudo, um portfólio bem diversificado é a melhor alternativa

Posso ser suspeito para dar o veredito a favor de uma carteira de ativos bem alocada. Afinal, estou sempre falando dela por aqui. Não é, entretanto, à toa. Foi essa carteira que me fez alcançar a independência financeira em 10 anos e me mantém, antecipadamente aposentado, há mais de 10.

É verdade que já fui mais ousado em algumas alocações, mas nos últimos anos, meu portfólio tem se assemelhado às ideias de Browne e Dalio. O dólar, em terras tupiniquins, é essencial para nos protegermos do risco Brasil. Imóveis de tijolos, através dos fundos imobiliários, ao risco de hiperinflação. O ouro dá a segurança contra todas as catástrofes. Afinal, segundo Jeffrey Tucker, em “A bela anarquia“:

Há poucas coisas neste mundo que não mudam, mas uma delas é a percepção e a realidade de que o dinheiro com lastro é baseado no padrão-ouro. Presidentes poderosos não conseguiram eliminá-lo, apesar de mais de uma dúzia ter tentado. Economistas de elite desejaram o desaparecimento dele, mas não conseguiram. O ouro é o objeto permanente máximo no mundo da economia. Que o ouro como unidade monetária sobreviverá a todos nós é uma das poucas apostas seguras da História.

Nem por isso, entretanto, deixo de investir no mercado acionário, antes muito concentrado no Brasil e hoje já diversificando no exterior. Títulos longos pagando juros reais de 4% acima da inflação também não podem ser desprezados, nesse novo mundo de juros baixos. E assim, vamos rebalanceando quando necessário.

O que estou reavaliando em meus portfólios, é a necessidade de manter muitos ativos da mesma classe. Desde o ano passado, estou investindo em fundos de investimentos de terceiros, buscando simplificar minha gestão. Realizo uma comparação mensal das rentabilidades de ambas as carteiras de investimentos mensalmente para avaliar sua eficiência.

A partir de julho de 2020 iniciei uma terceira carteira própria de ETFs e fundos de índices, com alocações muito semelhantes de meu portfólio original, mas com um número muito menor de ativos. Da mesma forma, vou acompanhar sua rentabilidade mensalmente comparando-a com as duas acima. A partir de agosto esses números começarão a ficar disponíveis por aqui. Vamos ver qual das versões do portfólio permanente terá mais vantagem a longo prazo.

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização dos rendimentos das carteiras ativa e passiva (jun/25)

- Atualização das rentabilidades – Carteiras de ETFs

- Atualização das rentabilidades das carteiras ativa e passiva (mai/25)

- Atualização das rentabilidades das carteiras de ETFs (05/25)

e aí andré, parabéns por mais um ótimo post ! Pergunta – nenhuma das 2 estratégia inclui imóveis. Como vc encaixa os FIIs na carteira permanente ? Seria commodities ou renda variável ?

Valeu, Vagabundo!

Pois é, mas temos que ser um pouco flexíveis com as “regras”. No texto mesmo eu citei que, estando no Brasil eu aloco os FIIs na minha alocação de ativos (no texto sobre alocação de ativos dou os detalhes).

Comecei essa alocação em 2011, retirando o percentual da renda fixa, de forma a manter a renda variável mais ou menos constante e assegurando o percentual em câmbio.

Entre todas as opções de substituição, eu os vejo como muito similar à RF (principalmente os FIIs de papel).

Abraço!

Ótimo conteúdo, André.

Eu não conhecia esta estratégia com este nome, vou pesquisar mais a respeito.

Um grande abraço, Stark.

http://www.acumuladorcompulsivo.com

Valeu, Stark!

Muitas vezes as estratégias são muito semelhantes, mas novos autores gostam de dar nomes diferentes para terem um gostinho de paternidade rsrs.

Abração!

Oi Adnre, acho que tem um erro no texto nessa parte ‘No caso da inflação, estoques‘. Estoque seria stocks?

Fora isso, ótimo texto!

Oi Felipe! Sim, você tem razão. Eu acabei usando um texto em inglês para pesquisar sobre o Browne, o corretor ortográfico me pregou uma peça e eu não percebi. Já corrigido!

Obrigado e abraço!

Pessoal, alguém teria um fundo de ouro bacana pra que possamos pesquisar? Eu estou em um, mas fui ler lâmina direito, é pura alavancagem, não gostei..

Tem o Trend Ouro FIM (0,5% aa) que não é dolarizado e um da Vitreo tb

Cintia, tem também o do BTG (com ou sem hedge – apenas ouro), com taxa de administração de 0,13%.

O Vítreo é legal, com hedge (ouro + dólar) e cobra 0,16%.

Amei esse post!!! Já havia lido anteriormente sobre essa regra de 1/3 em cada novo investimento, mantendo os demais como reserva e estabeleci para mim o seguinte nesse momento de crise: 30% em fundo de ouro/dólar, 30% em renda variável, 30% em tesouro nacional e 10% para oportunidades/reserva de emergência – que também é tipo de renda fixa. Adorei saber que estou alinhada com essa sabedoria de milhares de anos!

Oi Cinthia, que bom que gostou!

Lembre sempre de que o rebalanceamento é fundamental para maximizar as rentabilidades. Crie sua estratégia e siga-a diligentemente! 🙂

Abraço!

Parabéns pelo artigo André!

Eu sigo essa estratégia também. Claro que com porcentagens diferentes para cada ativo, mas a ideia é a mesma. Buscar consistência de retorno no longo prazo. E a minha carteira está 80% indexada, ou seja, é uma carteira de investimento passivo.

Que legal Fábio!

E está satisfeito com as rentabilidades? Estou montando uma também. Gostaria de saber sua opinião sobre ela, quando fechar os percentuais.

Abraço!

Sim. Muito satisfeito. Acaba sendo uma rentabilidade satisfatória, levando-se em conta que passo menos tempo acompanhando minha carteira de perto, o que acaba sendo muito improdutivo para mim. Confesso que, recentemente, durante a queda do mercado (covid-19), fiquei “em pé e de braços cruzados”, olhando tudo isso e fazendo minhas compras normalmente.

Muito bom. Como comentou, há quem não goste dele pois ele fica para trás em um bull market, mas se recupera em um bear. Como os bulls são mais longos que os bears, fica o problema. BIL e TLT atualmente estão complicados com os juros onde estão em manter 50% neles….

Fica a pergunta porém, como montar o port. permanente com ativos brasileiros? Alguma sugestão André?

Valeu AA40! A ideia é que as pessoas precisam entender esse portfólio como um multimercado. Não tem muito sentido comparar com um índice de ações. O benchmark de minha carteira é, por exemplo, IPCA + 5% ao ano. Minha carteira pode ser vista como um portfólio permanente e possui quase somente ativos brasileiros. Você acompanha o post mensal de sua rentabilidade? Lá eu atualizo sempre a alocação. A grosso modo, é algo como 35-40% RF, 25-30% ações, 15-20% FIIs e 10-20% câmbio (ouro/dólar). Estou montando também uma carteira de ETFs que deve ser ainda mais diversificada, com… Leia mais »

André bom dia, ótimo texto! Uma dúvida, vc citou que sua carteira possui ouro, seria físico? Abraços!

Obrigado Humberto!

Sempre operei através de contratos futuros, mas ultimamente, tem aparecido novos fundos de ouro com baixíssima taxa de administração. Estou, aos poucos, fazendo essa migração.

Abraços!

Mais um excelente estudo. Essas suas carteiras (robôs, Etfs) serão ótimos balizadores para todos os leitores.

Abraço,

http://www.aposentecedo.com

Obrigado, Aposente Cedo!

Eu ainda estou pensando como resumir essas informações em apenas uma página fixa. Afinal, serão 3 carteiras diferentes e mais a comparação dos robôs de investimentos.

Obrigado e abraço!