ATENÇÃO!

A atualização de janeiro de 2024 desse post será a última para as carteiras dos robôs de investimentos. Veja as razões no texto escrito no meio de dezembro de 2023.

Deixarei esse texto por motivos históricos e como (e porque), um dia, as carteiras geridas por robôs de investimentos foram um dia consideradas para integrar meu portfólio.

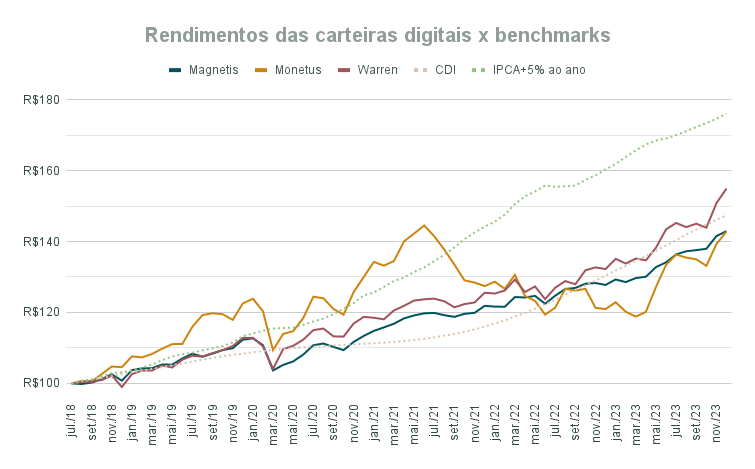

A análise cobre um período de 65 meses, desde agosto/18 a dezembro/23.

Em julho de 2018, iniciei um experimento com as fintechs que usam, ao menos parcialmente, robôs de investimentos para gerenciar a alocação dos ativos nas carteiras digitais de seus clientes.

O processo inicial de criação das carteiras, comentários sobre as plataformas e algumas reflexões sobre essa modalidade de investimento, estão no artigo “Teste comparativo de gestores digitais e seus robôs: qual é o melhor?“. Aqui, compartilho o histórico atualizado da rentabilidade de cada portfólio gerido pelos robôs de investimentos e a experiência do investidor em seu acompanhamento.

A partir de outubro/20, os leitores poderão sentir falta do Ueslei, robô de investimentos da Vérios. Nesse texto, comento as razões da gestora digital ter saído da comparação em setembro de 2020.

Alocação dos ativos e acompanhamentos das carteiras de investimentos

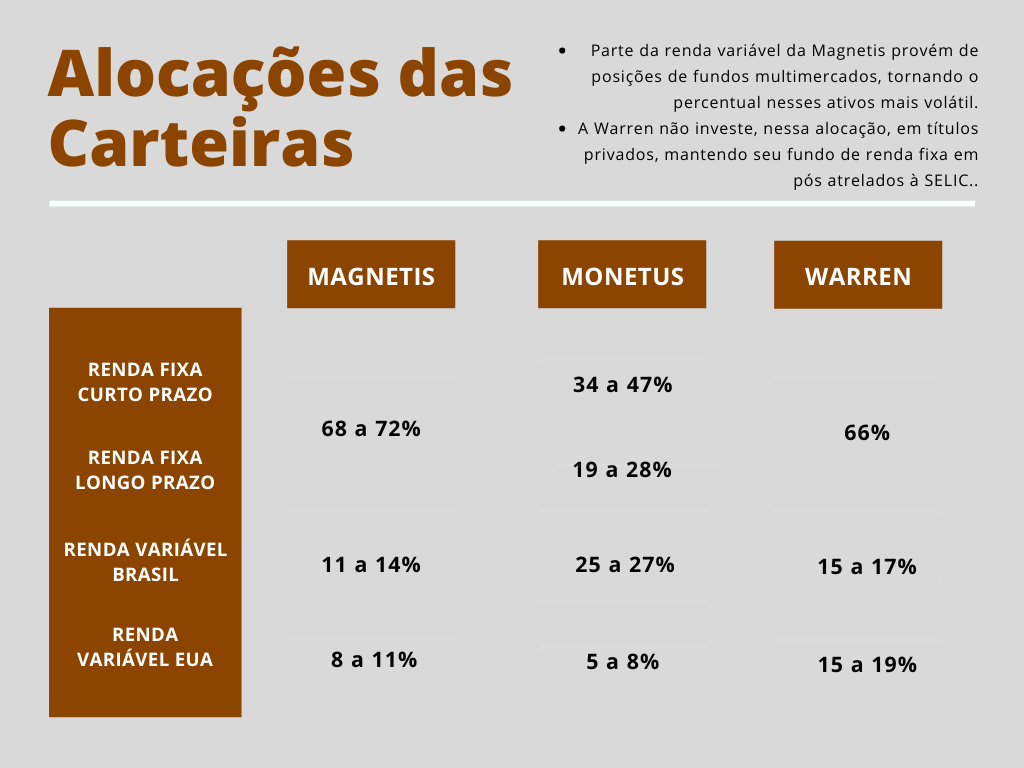

O quadro abaixo resume a alocação percentual em renda fixa e renda variável em cada gestora digital no período. Esses percentuais vêm se mantendo constantes, uma vez que definimos nossa carteira de investimentos com base no percentual alocado à renda variável na carteira de investimentos (em torno de 1/3 do total).

Nesse período, ocorreram pequenas variações de alocação, inseridas dentro da estratégia de rebalanceamento pelos robôs de investimentos, que envolvem a análise do percentual de variação e custos de movimentações, além de novos aportes:

- Na Magnetis, há uma parcela relevante da carteira (de 18 a 20%) em fundos multimercados (como SPX Nimitz e Giant Zarathustra) com alocações acessíveis no app. Um levantamento feito em abril e maio de 2020 pela própria gestora apontou cerca de metade dos investimentos alocados em renda variável, e colaboravam com cerca de 7% desses ativos na carteira geral. Outros pilares de sua carteira de renda variável são dois fundos que investem basicamente em ETFs de ações brasileiras (SMAL11 e BRAX11) e norte-americanas (VGT e SP&500), além do fundo Forpus. É a única que deixa claro um pequeno percentual alocado em opções de venda (PUT) (inferior a 0,5%) e alocações em criptoativos (cerca de 1%). O cliente precisa definir no seu cadastro a operacionalização do rebalanceamento automático. Se não definir, ele será feito somente através de novos aportes.

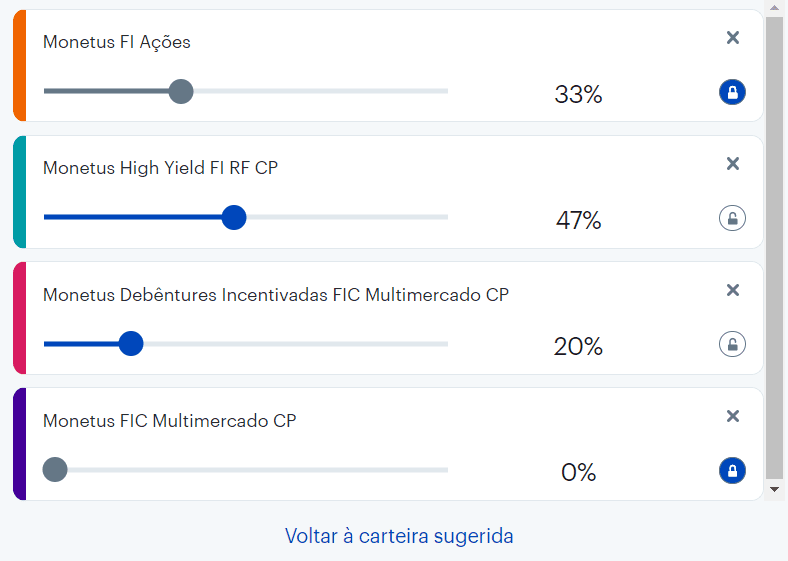

- Na Mobills (antiga Monetus), a composição da renda variável está entre 32% a 35%, consolidada através de um fundo de ações que investe em ações brasileiras e americanas, cujo percentual varia bastante através de uma gestão ativa e com taxa de administração padrão (2% + 20% de performance). A renda fixa é distribuída em dois fundos: um fundo de fundos de renda fixa (maior percentual em Tesouro Selic, mas que já foi forte em crédito privado) e um fundo de fundos de debêntures incentivadas (RB Capital e Brasil Plural). Na Monetus, o rebalanceamento realizado pelos seus robôs de investimentos pode ser configurado para ser feito de forma totalmente automática através de um slider na sua plataforma (detalhes adiante).

- A Warren mantém um percentual alocado em renda variável entre 32% e 34%, semelhante à Monetus. Historicamente, o fundo é mais exposto em ações americanas (índice futuro do S&P500) que ações brasileiras: é uma forma alternativa de colocar um pezinho no exterior. O rendimento vinculado às condições da economia norte-americana é o maior entre todos os robôs investidores. O fundo de renda fixa investe em títulos do Tesouro Direto e uma pequena parte em títulos privados, e entrega uma rentabilidade próxima a 100% do CDI. A Warren precisa ser avisada caso você deseje o rebalanceamento: apenas nos novos aportes o processo é automático.

Antes de mostrar a evolução dos rendimentos mensais, seguem alguns comentários sobre a experiência no acompanhamento do portfólio, que são atualizados conforme as gestoras digitais implementem novidades em suas plataformas.

Magnetis

Na Magnetis, você possui apenas acesso a uma plataforma no smartphone. No desktop ela foi descontinuada em 2021. Ela entrega as informações de rendimento da carteira em valores brutos (reais) e em termos percentuais do portfólio desde o início de sua confecção. O retorno é oferecido também de forma segmentada nos três pilares que compõem a carteira: renda fixa, renda variável e multimercados.

O saldo apresentado já é descontado dos custos da gestora, porém não considera abatimentos de impostos. Assim, para conhecer o saldo líquido é necessário consultar a gestora por e-mail ou chat. Os depósitos são feitos através da transferência de valores para uma conta do banco B3 com a titularidade da Magnetis.

O gráfico interativo oferece uma ferramenta útil: a comparação com cinco benchmarks – poupança, Ibovespa, IBrX100, IMA-B e CDI, embora seja permitido usar apenas um simultaneamente na tela, junto ao rendimento da carteira digital.

A janela temporal do gráfico ainda permite escolher a visualização tanto do rendimento acumulado quanto o rendimento do ano e mês em vigor, além dos últimos 6 e 12 meses.

Mobills

A Mobills possui um acompanhamento semelhante à Magnetis, com rendimentos percentuais e brutos, em reais, da carteira de investimentos. Também os separa nos pilares de renda fixa e variável. Porém possui uma praticidade maior ao mostrar diretamente o saldo líquido de seu investimento, já descontado dos custos e impostos, com apenas um click no link “valores”.

O gráfico oferece comparação com a poupança e CDI, ou seja, expõe o mesmo desafio de rentabilidade que existe na Magnetis, exceto pela comparação com o índice Ibovespa, que não existe nem no gráfico de rentabilidade do pilar de renda variável do portfólio.

A partir de agosto de 2021, não é mais necessária a transferência para uma conta de titularidade diferente. A fintech se integrou ao SPB (Sistema de Pagamentos Brasileiro) e oferece uma conta em seu próprio nome. Os investimentos são feitos no mesmo dia se o TED for realizado pela manhã.

Desde 2019 a Mobills, anteriormente como Monetus, disponibilizou dois fundos de fundos (multimercado e debêntures incentivadas) e permitiu que os clientes alterassem automaticamente a composição de sua carteira de investimentos. A partir dessa data a composição da carteira ficou como abaixo, preservando o pilar de renda variável de 33%.

Warren

Na plataforma de acompanhamento, podemos avaliar o rendimento da carteira de investimentos da Warren nos últimos 30 dias ou por todo o período de investimento. Da mesma forma que a Mobills, é possível consultar o saldo bruto e o líquido. Os rendimentos também são entregues separadamente no pilar de renda fixa e renda variável, e nesse, divididos em ações no Brasil e nos EUA.

A nova plataforma da Warren, entretanto, engessou a comparação das rentabilidades com os demais indicadores: é possível compará-las apenas com o CDI. Ser melhor do que o CDI, nessa época de juros baixos, não faz, necessariamente, uma carteira de investimentos possuir um bom rendimento. Inaugurou, entretanto, a possibilidade de investir em ativos individuais, trazendo a Warren uma funcionalidade essencial para começar a ser chamada de “corretora de valores”.

A Warren está integrada ao SPB (Sistema de Pagamentos Brasileiro) desde o final de junho/20. Assim, o investidor possui uma conta de sua titularidade onde pode direcionar seus depósitos. Como na Mobills, já fiz vários depósitos sem quaisquer problemas, cujos investimentos foram efetivados no mesmo dia, caso a TED seja feita pela manhã.

O benchmark principal: o IPCA + 5%

O estabelecimento desse indicador partiu de alguns debates e conversas com algumas pessoas da finansfera, como o Guilherme, do blog Valores Reais. No patamar que se encontra o CDI, não tem sentido usá-lo como um fator de comparação para as carteiras operadas pelos robôs de investimentos e quaisquer fundos do mercado financeiro.

Dependendo da faixa de imposto de renda em que se situa seu portfólio, a taxa de juros reais da economia encontra-se ainda abaixo da inflação e tende a se manter nesse patamar durante todo o ano de 2021. Logo, precisamos de um indicador mais robusto a ser batido.

Escolhi, ao menos por ora, o IPCA com um acréscimo de 5% ao ano de juros. Como comentei anteriormente, se é mais importante poupar ou investir bem, 5% é uma taxa de juros razoável para pensarmos em crescimento de uma carteira de longo prazo. A taxa é usada também como referência por gestores de private equity.

Vale a observação de que, nos primeiros dias da atualização das rentabilidades (primeira semana mês), o indicador usado no mês anterior é o IPCA-15, visto que o IPCA sai somente ao final da primeira semana do mês. Na atualização seguinte, corrijo o dado do último mês, de forma que apenas o indicador do último mês terá uma pequena variação. Na rentabilidade acumulada, a diferença é irrisória.

As rentabilidades dos robôs de investimentos

Taxa Interna de Retorno (TIR)

As rentabilidades das carteiras operadas pelos robôs de investimentos são calculadas através de planilhas eletrônicas usando a metodologia da taxa interna de retorno (TIR), e não pelo seu retorno nominal. Essa é a melhor forma de cálculo, uma vez que que o volume de cada aporte interfere no retorno final do patrimônio.

Imagine, por exemplo, que você investiu R$ 100,00 em um fundo e no primeiro ano ele dobrou de valor. Você ganhou, nessa operação, 100% brutos, e agora possui R$ 200,00 no fundo, correto?

Em seguida, você investe, alegremente, R$ 1000,00 no mesmo fundo, e, no segundo ano, sua rentabilidade foi 0%. Ao final dos dois anos, o retorno nominal do fundo, continua em 100%, concorda? Porém, sua rentabilidade é muito menor, já que você possui R$ 1.200,00 no fundo, tendo investido R$ 1100,00 nos dois últimos anos.

Assim, para fazer frente a essa realidade, o melhor método de cálculo é a TIR, que mostra também a resiliência das rentabilidades das carteiras de investimento, uma vez que mostra o retorno aos cotistas da estratégia ao longo do tempo, após vários aportes.

Considerações adicionais

O acompanhamento das carteiras digitais com os robôs de investimentos começou em agosto de 2018. Logo, nesse ano os números compreendem apenas cinco meses.

A partir de outubro de 2020 a rentabilidade da Vérios parou de ser contabilizada, uma vez que ela saiu da comparação. Até o ano de 2022 eu a mantive no histórico, mas acredito que não faça mais sentido. Apenas mantenho a informação de que, até setembro de 2019, ela liderava o ranking de rentabilidade, menos por méritos próprios (pois seus números ainda estavam bem abaixo do IMA-Geral (1,44% contra 2,44%) e mais pela má performance no período da renda variável, presente apenas nas demais gestoras digitais. Após esse período, ela ficou em segundo lugar até sua extinção.

Panorama atual

Após um desastroso 2024 para os mercados nacionais, a primeira metade do ano de 2025 apresenta-se melhor. Nesse período, o Ibovespa acumula uma valorização de 15,44% e o IMA-Geral avança 7,96%, mas com as taxas longas (mais presentes nas carteiras) apresentando um crescimento menor (IMAB5+ de 6,04%). O CDI continuou avançando, com seus 6,36%. O índice IFIX, de fundos imobiliários, apesar da alta taxa de juros, cresce consistentemente nesse período, subindo 11,79%.

No mercado externo, as performances apresentam-se divididas. O dólar cai 11,46%, e não impediu uma alta maior de ativos como o ouro hedgeado, que, mesmo com a baixa do dólar, apresentou uma variação positiva de 10,42%. A cesta de criptomoedas HASH11, porém, acompanha a queda do dólar e acumula uma rentabilidade negativa de 9,28% no ano, prejudicando decisivamente a performance da carteira de ETFs completa comparada à carteira simples. O S&P500, entre altos e baixos durante o ano, fecha essa primeira metade em alta de 5,05%.

Veremos o que o segundo semestre nos reserva!

Como no ano os mercados acionários fecharam com uma boa valorização, a Mobills foi a vencedora com uma rentabilidade de 18,11%, sendo seguida de perto pela Warren, com 17,17%. A Magnetis, apesar da boa performance da renda variável e renda fixa, marcou um número muito insatisfatório: 11,88%.

Nesse ano, em que todas as carteiras ficaram acima do CDI, a Magnetis foi a única que não atingiu esse objetivo, embora tenha ficado acima do benchmark de referência. Veja as rentabilidades acumuladas logo abaixo.

Rentabilidades dos robôs de investimentos

A comparação entre as carteiras é apresentada sob duas formas: no gráfico abaixo com base inicial 100 ao lado de dois benchmarkings para confrontação: o CDI e o IPCA + 5% e pela tabela subsequente com os valores anualizados. Neles, já estão computadas as taxas de administração cobradas pelas gestoras digitais.

Apesar de priorizar o bechmark IPCA + 5% nos meus planejamentos, mantenho a comparação com o CDI, uma vez que ele ainda é importante no sentido de que títulos privados, como CDBs e LCIs são ofertados com esse indicador e podem servir de base de comparação com outros fundos de investimentos do mercado financeiro.

| Colocação | Gestora | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | Total |

|---|---|---|---|---|---|---|---|---|

| 1º | Warren | -1,02% | 13,99% | 5,24% | 5,72% | 5,32% | 17,17% | 54,95% |

| 2º | Magnetis | 0,77% | 11,46% | 0,93% | 7,45% | 4,84% | 11,88% | 42,94% |

| 3º | Mobills | 4,57% | 17,17% | 6,10% | -1,98% | -5,09% | 18,11% | 42,85% |

| Benchmark | IPCA + 5% | 3,10% | 9,91% | 10,12% | 15,57% | 11,13% | 9,83% | 76,07% |

| Benchmark | CDI | 2,57% | 5,67% | 2,56% | 4,38% | 12,39% | 13,04% | 47,41% |

Nesses 65 meses, o índice Ibovespa acumula uma valorização de 69,38% e o S&P500, de 69,37% (sim, esses são os números!). O CDI rentabiliza 47,41%, enquanto o IPCA + 5%, variou 76,07%.

Embora a Mobills tenha iniciado a série em vantagem, ela foi ultrapassada em 2021 pela Warren que nunca mais saiu da liderança e fechou o período com 54,95%, performando 72,23% do IPCA+5% e 115,90% do CDI.

A Magnetis assumiu a segunda posição em 2022 e quase perdeu no final de 2023 com a baixa performance do ano, frente a um bom momento dos mercados financeiros. Fechou o período com uma rentabilidade acumulada de 42,94%. A Mobills (42,85%) aproximou-se da Magnetis nos últimos meses de 2023 com a melhor performance da renda variável e quase ficou com o segundo lugar. Ela é a gestora que apresenta a maior volatilidade, concentrando sua carteira de renda variável em stock picking, sem uso de ETFs.

Nenhuma gestora performou, nesse período, acima do benchmark de inflação. É verdade que tivemos um período de inflação elevada antes de 2023 o que prejudicou a performance comparativa. Mas também é verdade que, comparativamente com as demais carteiras do blog, os robôs nunca tiveram um desempenho de destaque.

Em seguida, confiram tabelas interativas mais detalhadas, onde é possível checar a rentabilidade mensal de cada gestora (ou índice), seja por comparação entre elas, como pelo histórico mensal.

Tabelas interativas do desempenho das carteiras digitais e seus robôs de investimentos

Dúvidas, opiniões, objeções? Deixe-as nos comentários abaixo que terei o maior prazer em respondê-las.

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi em mais de 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Última atualização da TNRP (2026)

- Rentabilidades de todas as carteiras – 2025

- Carteira ativa x passiva: atualização das rentabilidades

- Atualização anual das rentabilidades das carteiras de ETFs

Venho acompanhando seus posts de uns meses pra cá, e queria passar aqui só agradecer pelas análises que você faz!

Abraços!!!

Obrigado, Erick!

Atualização das rentabilidades feitas nesse momento!

Abraços!

andré, obrigada pelo conteúdo!

gostaria de ouvir sua opinião sobre as mudanças recentes na magnetis, com abertura de uma corretora própria, etc.

obrigada!

Olá, Lucila! Olha, eu acredito que alguma empresa maior ainda vai absorver a Magnetis. Para uma empresa solo, parece que ela está indo bem, mas ainda é muito pequena frente às demais. O que ocorre é que o brasileiro está mais aberto a investir agora, o que ajuda a escala das empresas menores, pois elas recebem uma fatia das novas aplicações. Espero, no entanto, que não sumam com ela como o que ocorreu com a Vérios. Eu não gostei entretanto, deles focarem apenas no app. Ainda prefiro muito mais usar a plataforma web. Sobre segurança, acredito que não temos muito… Leia mais »

André,

Os valores acumulados entre Ibovespa e IPCA + 5 que estão praticamente empatados em 40% mostra bem a importância da diversificação.

Meus novos aportes estão mais voltados para a renda fixa, pois considero as taxas atuais bem interessantes, além do risco ser bem menor.

Boa semana!

Olá Rosana!

Sim… no longo prazo, acho que só uma carteira diversificada com renda variável pode superar o IPCA+5%. A não ser que voltemos para um tempo até meio recente no Brasil onde tínhamos títulos de longo prazo do tesouro sendo oferecidos com IPCA+7%.

Essa renda variável pode ser tanto com ações quanto com FIIs também. Até de papéis, se preferir. Grandes fundos conseguem taxas na renda fixa bem melhores.

Boa semana e abraço!

Muito bom seu post Andre, é bom saber das diversas opções de investir de forma passiva. Valeu

Obrigado Jacy! Com certeza, precisamos conhecer as alternativas, né?

Abraço!

Olá Andre! Muito obrigado pelo otimo conteúdo. Sou novo no mundo dos investimentos e acabo de ser pego no contrapé com o termino da operação da Verios. Nem dois meses de investimento e pimba! Confesso que fiquei bem bolado com toda a situação. Achei quase desonesto aceitarem um cliente nesse modelo para um serviço que els certamente já sabiam que iam encerrar! Agora, estou na busca de um novo robo pra chamar de meu, depois que conseguir liquidar meus investimentos na Verios/Easy (agora Nu invest). Estava bem na duvida entre Monetus (retorno maior) e Warren, aquele segundo lugar solido (com… Leia mais »

Olá, Diego! Seja muito bem-vindo! Pois é, é chato mesmo quando isso ocorre. Como eu já havia saído no ano passado (acredito que vc tenha lido o post), não sei como eles gerenciaram isso. Para onde eles propuseram migrar seu saldo? Ou simplesmente liquidaram unilateralmente e você que deveria decidir depois onde investir? Sobre a Monetus, é difícil saber o que será feito, né? De um lado, é legal ter uma estrutura maior por trás da fintech (que vinha só até então), mas sempre tem esse risco. Eu sugeriria que você diversificasse um pouco, dentro do estilo “descomplicado e com… Leia mais »

Caro Andre, obrigado pelo retorno e pelas sugestões! Tenho quebrado a cabeça esses doas pensando para onde migrar, mas achonque finalmente decidi ir para a Warren. Cheguei a ligar para a Monetus para entender melhor a posição deles com a entrada da Toro e a ligacao foi bem interessante/curiosa. Primeiro, pq esperava cair num menu de teleatendimento, mas cai direto na mesa de alguem. Estranhei um pouco e ate questionei no final da ligação. Me disseram que esse era o estilo Monetus, sempre perto do cliente. De fato, fui muito bem atendido. Todas as minha duvidas foram esclarecidas com bastante… Leia mais »

Interessante seu relato, Diego! Vamos esperar para ver o que acontece 🙂

A Warren parece-me uma empresa bem séria também, embora ainda pequena. Vamos ver se eles caminharão solos nessa consolidação do mercado ou se haverá mais algum M&A por aí rsrs

Abraço e obrigado pelo retorno!

Eu conheci alguns dos fundados da Warren, trabalhavam na XP no tempo que eu era AAI lá também. São gente boa!

Uma das coisas que me incomoda um pouco na Warren (na verdade em todas as gestoras) é se eles vão ter culhões para ficarem sozinhos no mercado. A Vérios já se foi. Mercado se concentrando cada vez mais. XP e BTG ficando gigantes. Será que vão ter espaço? O Brasil não é os EUA…

Mas parece que são bem-intencionados sim, como a Magnetis. Quem me incomoda um pouco é aquele CEO da Monetus. O cara me parece muito assoberbado.

Andre,

uma ultima pergunta que esqueci na minha reaposta anterior. No caso da Monetus e da Warren, de 1 a 5 (sendo 1 o mais conservador) qual seria a classificação do seu perfil que resultou na montagem de cada carteira automatica? Entendo que esse “resultado” tem impacto direto na carteira sugerida e, consequentemente, nos rendimentos, certo?

vi que você apresentou im quadro com as variações de porcentagem de alocação, mas seria legal saber se voce esta no perfil moderado (3 por exemplo) ou “agressivo” (5) em cada uma delas.

obrigado mais uma vez! Abs

Olá, Diego!

Na Monetus e Warren, ao menos na época que contratei o serviço, você podia escolher livremente o percentual de renda variável na carteira. O valor escolhido foi de 33%, o que seria mais ou menos a mesma coisa do perfil “3” da Magnetis, segundo um estudo da própria gestora.

Coloquei todos esses pontos em detalhes no post onde fiz a contração de cada um deles: Gestoras digitais e seus robôs investidores: qual é a melhor? – Viagem Lenta

Se tiver alguma dúvida adicional, podemos continuar por aqui ou nos comentários do post acima.

Abraço!

Pois é. Até quem era cliente Vérios a mais tempo foi pego de surpresa. A princípio eram só notícias positivas da Easynvest comprando a Vérios, porém, quando entrou Nubank na coisa, o jogo virou e adeus robôzinho. rs Respondendo ao André, a Vérios abriu um formulário onde você pode decidir se deseja resgatar seus fundos ou manter aplicado por conta própria na Easynvest (Nu Invest agora). No caso como a Vérios trabalhava apenas com Tesouro Direto e ETFs, você pode escolher entre estes tipos quais deseja resgatar. Uma coisa é fato, a Vérios já vinha se empurrando até pela falta… Leia mais »

Olá, Lucas!

Obrigado pela informação! Que finalização inglória, né? Na verdade, pelo que entendi, o cliente Vérios perdeu totalmente o gerenciamento automático.

Acredito, entretanto, que podemos continuar nos demais. E, se, ocorrer algo semelhante com a Vérios, bola para frente. Resgata e investe em outra coisa. Até lá, a carteira vai sendo tocada como o previsto.

Abraço!

Olá, André! Dias difíceis no mercado, hein? Mas vamos que vamos…

Não sei se você recebeu, mas a Monetus enviou email para os clientes informando a implementação da tão pedida conta de mesma titularidade. Começa a funcionar na segunda (09/08/2021).

É o fim daquela operação temerária de enviar recursos para investimento na conta da Amaryl Franklin!

Essa eu gostei, hein!

Olá, Deny!

Olha, para quem se compara com a inflação + prêmio, está complicado mesmo, né? Pelo CDI está tudo certo, mas que régua é esse indicador atualmente? Talvez daqui para a frente esse gap se feche com o aumento de juros…

Recebi sim! Assim que conseguir, vou fazer uma alteração no texto! Já ficamos mais confortáveis com a situação 🙂

Abraço!

Excelente conteúdo!!! Estava pensando em fazer exatamente isso….Já me adiantou bastante!!! Obrigado

Valeu, Anon! Abraço!

Essas rentabilidades são das carteiras mais arrojadas?, pois cada gestora tem varios tipos de carteiras.

Olá Anon!

Como comentei no texto, o percentual de renda variável é similar nas três: em torno de 1/3.

Na Warren e Monetus isso é facilmente configurável. Na Magnetis, você precisa escolher a carteira que mais se aproxima desse percentual: a carteira 3. Você pode ver mais detalhes nesse texto: Gestoras digitais e seus robôs investidores: qual é a melhor? – Viagem Lenta

Abraço!

Oi André,

Notei que no seu gráfico acumulado, apenas a Monetus (40,6%)superou o benchmark (IPCA+5% que foi de 30,19%). Você pretende fazer alguma gestão nessas alocações?

Enquanto tiver essa instabilidade sanitária haverá oscilações fortes nos ativos financeiros.

Você já tem resultados dos seus investimentos no exterior?

Abraços,

Olá, VAR! Alguma gestão significaria mais aportes? Se for, por enquanto não, pretendo apenas aportar o suficiente para rebalancear os portfólios sem grandes perdas tributárias, e mantendo sempre igual montante para todas. A Monetus está indo bem até então, mas como comentei no texto, eles arriscam mais na renda variável. Pode ser que uma hora ou outra quebrem a cara. Ainda é muito cedo para confiar em uma gestão sem histórico no mercado. Os investimentos no exterior ainda estão no começo e não sei se devo incluir nessas comparações, pois a carteira é em dólar e não há comparabilidade com… Leia mais »

Fala André!

Poxa, bater o IPCA +5 vai ser dureza hein? Por aqui, o rendimento anual está em 2,33%

Pensando aqui em mudar algumas coisas. Vamos ver.

Abraço!

Fala Inglês!

5% realmente foi uma meta com alto grau de segurança. Dado que minha TNRP é de 2,8%, dá uma folga boa. Teoricamente, se a rentabilidade for acima de IPCA+2,8% já é suficiente para mim.

Já tem uma ideia do que mudar?

Abração!

Olá.

Vocês sabem dizer se é possível ter conta com investimento em diferentes robôs ao mesmo?

Teria alguma incompatibilidade?

Muito obrigada!

Olá Ana!

Não sei se entendi bem sua dúvida.

Você quer ter mais de uma conta na Magnetis com diferentes estratégias (robôs), por exemplo?

Se for isso, acredito que sim. Eles possuem opções de você escolher diferentes carteiras. Então, com a mesma conta, você pode acessar e criar várias estratégias.

Abraço!

André, muito obrigado por este artigo e por todo o conteúdo em seu blog. Sua produção é de excelente qualidade e com um excelente balanço entre técnica e didática. Parabéns! Faço meus investimentos através de uma corretora de banco digital. Minha carteira hoje é 48% RF, 29% FIM/FIRF e 23% RV. Comparando a rentabilidade da minha carteira com os resultados apresentados aqui (e devidamente checados nas corretoras mencionadas), notei o seguinte: hoje consumo muito horas e preciso lidar com várias dores de cabeça para gerir uma carteira que me fornece um rendimento apenas marginalmente superior ao da Monetus. Ao constatar… Leia mais »

Olá Deny! Mil perdões, não me liguei no seu comentário no mês passado. Vi apenas agora que atualizei o texto. Nessa correria de paternidade acabou passando… Obrigado pelas palavras e espero que os textos e atualizações lhe ajude! Sua atitude foi ousada, pois, pelo que entendi, você está concentrando todo seu patrimônio na Monetus? Ela pode estar indo bem até então, mas nunca se sabe o futuro, né? Veja que aprovo sua ideia geral: terceirizar. Mas você pode, talvez, escolher alguns outros bons fundos e apenas ir alocando seus aportes em um deles a cada mês. Veja que eu tenho… Leia mais »

Rapaz, agora foi eu que demorei pra responder! Peço desculpas pelo delay. Sim, concordo que o movimento foi ousado. Mas até o momento não me arrependi. O robozinho da Monetus tem dado conta do recado. Desde a migração completa, que concluí mês passado, já obtive um retorno de 10,37%, mesmo com os altos e baixos do período. Nada mal, mas nada mal mesmo para a quantidade de trabalho que economizei desde então! No entanto, a composição da carteira mudou radicalmente. Desde a migração ficou assim: 31% RF, 11% FIM/FIRF e 58% RV. Obviamente o risco aumentou, mas risco é aquela… Leia mais »

Olá Deny! Entendi, o risco é gerenciado. Eu, com quase 50 anos e já na fruição, prefiro um nível de risco um pouco menor, mas, se você ainda estiver na acumulação e for novo, faz todo sentido! Esse lance da comparação com o IBOV é algo que comentei no outro post sobre a criação das carteiras dos robôs. Faz falta mesmo. O que estamos vendo é uma consolidação do mercado de fintechs e corretoras. A Vérios já foi comprada pela Easynvest. Será que vai ocorrer algo com a Monetus? De olho aqui. Valeu pelo retorno e se quiser posteriormente comentar… Leia mais »

Oi, André! Ah, sim… risco não leva desaforo. Ou gerencia-se, ou estrumbica-se! Cada indivíduo tem o seu nível de tolerância a ele, né? O que esquecem é que risco em si não carrega valor, pode ser positivo ou negativo. O que a gente tenta fazer é maximizar o risco positivo e minimizar o negativo. As vezes funciona, as vezes não, mas quase sempre é uma relação de compromisso… pra aumentar o potencial do risco positivo, precisamos aceitar uma probabilidade maior de risco negativo. Você, na fase da fruição, pode ter uma maior aversão ao risco negativo, logo reduz a ocorrência… Leia mais »

Oi Deny! Não me lembro de ter visto essa definição de risco positivo ou negativo, mas parece fazer sentido!

O ponto da Monetus ser incorporada por alguém “grande” é que talvez aumentaria a segurança no investimento e ajudaria ela a oferecer mais serviços com aporte de capital.

Beleza, fico aguardando rsrs

Abraço!

Oi, André! Essa definição de risco é comum na gestão de projetos. Assim como você, eu também nunca vi essa definição sendo usada no contexto do mercado de capitais. Mas pra mim faz muito sentido aplicar este significado ao contexto do “projeto patrimônio em longo prazo”.

É… não acho que a Monetus escape da consolidação. Em termos de negócio, ela não tem nada de especial para que tome um caminho distinto dessa tendência.

Abraço e boas rentabilidades para nós! 😉

Deny, boa tarde!

Você está gostando da Monetus?

É que eu não entendi muito bem aquela taxa de 10% sobre o CDI.

Você está curtindo?

Estou bastante em dúvida sobre os três robôs, pois um amigo meu me indicou a Magnetis.

Guilherme, tudo bem?

Só um pitaco aqui: a taxa de um fundo que cobra 10% sobre o rendimento do CDI funciona assim: se em um ano, por exemplo, o CDI deu 5% e o fundo, 12%, ele vai cobrar 10% do excesso desse benchmark, no caso, 7%. Assim, essa taxa ficaria 0,7%, e se somaria à taxa fixa.

Abraço!

Oi, Guilherme! Desculpe a demora pra responder.

Veja a resposta que publiquei logo acima para o André. Tem uma rápida avaliação da minha satisfação com a Monetus. 😉

Quanto a taxa, funciona exatamente como o próprio André já mencionou na resposta dele para você.

Sugestão: faça um podcast, nem que seja apenas lendo os posts e interpretando os gráficos. O blog tem conteúdos muito interessantes. Mas, no dia a dia, parar para ler blog é complicado para muitas pessoas, como eu. Um podcast me permitiria acompanhar seu conteúdo no trânsito, nas tarefas de casa, etc. Irá atingir um público novo que, eventualmente, irá acessar o blog para verificar alguma informação que seja visual (gráficos, etc…). Considere com carinho esta sugestão. Cheguei aqui por meio do SrIF365. Abraços!

Olá Anon! Agradeço a sugestão. Eu já pensei nisso há algum tempo, visto que sou também consumidor de podcasts. Porém, acabei desistindo por algumas razões: 1) com o nascimento do meu filho, quero mais tempo livre, e não ocupar mais o tempo com o blog/podcast; 2) tudo que é feito aqui é voluntário. Não recebo praticamente nada pelo blog. Se não houver um grande investimento de escala, não há muito incentivo para alocarmos mais de nosso tempo sem retorno; 3) Eu duvido um pouco da minha capacidade de expressão vocal rs. Acredito que sou muito melhor escrevendo do que falando.… Leia mais »

Olá André, uma dúvida, qual fonte voce utiliza para atualiza o IPCA? Eu pego pelo site do IBGE porém não bate com a sua tabela. Por exemplo, em junho no site consta 0,26% e somado ao 5%a.a., daria 0,68%, e já no seu gráfico está 0,45%.

E um outro dúvida, para chegar ao valor acumulado dos indices basta realizar a soma direta das porcentagens mensais? Pois não consegui chegar em tais valores utilizando os seus mesmos dados.

Obrigado

Felipe, sua observação é perfeita! Obrigado por comentar. O que ocorreu é que eu esqueci de atualizar a base da dados do Infogram, que NÃO contribui para o cálculo da rentabilidade acumulada. Explico… Veja que comento no texto (quadro com fundo cinza) que na virada do mês uso o IPCA-15, pois o IPCA cheio ainda não saiu. Ele vai sair apenas após a primeira semana do mês. Quando ele sai, atualizo minha base de dados no Google Planilhas para que o acumulado seja sempre correto, MAS esqueço de atualizar mensalmente o Infogram, que é a base de dados apenas para… Leia mais »

Bom dia André. Porque você recomenda fugir das COEs?

Olá Anon!

Hoje eu nem olho mais COEs (acho que saiu de moda também, não), mas na época que eles eram nos oferecidos, eu só via vantagem para o emissor. O jogo entre os extremos dificilmente beneficiaria você.

No COE, você ganha um tanto se ocorrer isso e não ganha (ou perde pouco) se ocorrer aquilo. Porém, a matriz de probabilidade “disso” ou “daquilo” ocorrer nunca era favorável ao cliente.

Abraço e bom final de semana!

Anon, se estiver por aí, vou complementar minha resposta com esse estudo que acabou de sair. Daí vc percebe porque não gosto de COEs.

https://porque.com.br/coe-corre

Acompanho mais de perto a Monetus e a Vérios. Pra mim, o grande diferencial da Monetus (em particular o FIA) são as lives com o gestor. Faz a gente ficar mais tranquilo quanto a estratégia utilizada na escolha das ações. Já a Vérios gosto da simplicidade, transparência e ser a única que não utiliza fundos. Você pensa em comparar a Vérios com renda variável no futuro?

Olá Anon! Eu não acompanho essas lives da Monetus, logo, não consigo opinar. O que você classificaria como “transparente” na Vérios que não existe na Monetus? Uma coisa que acho que falta na plataforma deles é o valor líquido de seu investimento, sem impostos. Na Monetus, aparece. Por que também você gosta de uma gestora que não utiliza fundos? Pelo menos hoje, no Tesouro Direto Selic (onde está mais de 50% do patrimônio da carteira), há uma cobrança de 0,25% adicionais, fora a gestão da Vérios. Na Warren, por exemplo, o fundo Selic é isento dessa taxa. Desculpe as perguntas,… Leia mais »

Eu gosto da transparência da Vérios de me dizer exatamente onde está meu dinheiro e o motivo, ponto. Na Monetus, até onde vi, isso só acontece no FIA, os outros fundos são mais “classicões” tendo outros fundos dentro e é um saco ter que ir naquele site da cvm ou ficar olhando o material de divulgação de cada um que geralmente são bem rasos. Pra mim isso é importante, se estou confiando em alguém pra cuidar do meu dinheiro, quero que essa pessoa me explique como está fazendo isso. Essa taxa do fundo selic é a cobrada pelo Tesouro Direto?… Leia mais »

Olá Anon! Se você se sente seguro na Vérios, não há por que mudar. Estar bem consigo mesmo é uma das premissas para investirmos bem. É verdade que as alocações dela são mais simples e são fáceis de consultar. No texto reforço essa transparência. Porém, os fundos das demais gestoras também mostram as alocações. São alocações mais diversificadas, é verdade, mas estão lá. Não é uma caixa preta, como entendi de seu pensamento. Existem várias gestoras com fundos Selic taxa zero, como a Warren, Pi, BTG, Vítreo, Rico, etc. Não cobram nada, nem os 0,25%. Por isso são vantajosos. Elas… Leia mais »

Fala André!

Gostei do resultado dos robôs. Em específico Monetus e Vérios. E interessante que mesmo a Monetus não tendo um percentual alto de renda variável (nenhum robô tem né), ele no acumulado vem batendo todo mundo tirando a vérios.

Já a Vérios, é uma grata surpresa (ou não? rs)

Abraço!

Surpresa? Eu sempre soube que eles tinham a estratégia mais consistente. O resto tomou risco pelo risco: sobe na alta, derrapa na baixa, sem uma diversificação inteligente.

Marcelo, qual a estratégia mais consistente a que se refere? Nessa comparação, é meio óbvio que ela esteja bem em virtude da queda momentânea da renda variável (só ela que é 100% renda fixa). Além disso, ela ainda surfa no fechamento da curva de juros. Quando comecei a comparação, os juros estavam bem altos (principalmente no final de 2018, antes da eleição). Se compararmos um ano completo, por exemplo, como 2019, a Vérios ficou na lanterninha (veja tabela no texto). Como comentei acima, se os juros ficarem baixos e a economia se recuperar, ela pode voltar… Leia mais »

Fala Inglês! Todas, exceto a Vérios, possui percentual de cerca de 1/3 em renda variável. Monetus e Warren são mais precisos (podemos definir esse percentual) e na Magnetis é uma aproximação, uma vez que há fundos multimercados na jogada.

A Vérios está sendo beneficiada tanto pela queda da RV (ela não permite esse investimento com valores abaixo de 25mil) quando pelo fechamento da curva de juros. Se os juros ficarem baixos, e a economia voltar, acho que tem um grande potencial para ela ir, aos poucos, caminhando para a lanterninha.

Abração!

Robôs são bastante interessantes o problema é que dificilmente são 100% automatizados. é preciso continuar saber fazer modificações constantemente

Sim, Engenheiro! Algumas funcionam melhor com os aportes (Warren) enquanto outras fazem o rebalanceamento automático conforme os parâmetros que você selecionou (Monetus).

O negócio é acompanhar para manter os percentuais corretamente alocados.

Abraço!

Ótimo post. Parabéns! No final das contas, os robôs ainda não entregaram resultado concreto após tanta propaganda.

Abraço.

Olá Mente Investidora!

É, até agora, está abaixo da média, né?

Para o segundo semestre, eu pretendo acompanhar a rentabilidade de uma carteira de ETFs e compará-las, em uma página fixa, com minhas carteiras ativas e passivas. Penso em colocar separadamente a rentabilidade das gestoras digitais também para termos uma perspectiva melhor.

Abraço!

No fim, até o momento, um Tesouro Direto IPCA+ ia ter batido todo mundo! Rs

A importância de diversificar…

Obrigado pelo seu tempo de estudo, aplicação e compartilhamento conosco. Por favor continue a série, pois está muito interessante.

Abraço

Fala Aposente-se Cedo!

Eu comecei a acumular o IMA-B em 2019. Desde então, ele acumulou 8,47%. Na verdade, vi aqui na minha planilha que ele só ficaria à frente da Magnetis. O aumento dos juros longos no período recente prejudicaram muito os títulos. Em 2020 eles ainda estão no negativo…

Abraço e muito obrigado pelo incentivo!

Tive uma pequena experiência com robôs e não foi muito prazerosa. Aquela sensação de estar 100% automatizado parece não existir.

Olá Engenheiro!

Gostaria de compartilhar sua experiência conosco? Esse texto sempre é lido mensalmente, e possivelmente, auxiliaria as tomadas de decisões futuras pelos leitores.

Abraço!

Quem quiser ver a rentabilidade da Vérios com renda variável, para uma comparação mais justa, pode ver no blog deles: https://verios.com.br/blog/rentabilidade-da-verios-no-primeiro-trimestre-de-2020/

Olá Anon!

Até então, eles não possuem uma carteira com mais de 20% em renda variável. A não ser que algo mudou, mas não achei nenhuma informação no site deles.

Logo, não dá para comparar, uma vez que as outras três estão alocadas em 33% de RV.

Infelizmente, a Vérios, além de limitar o acesso a pessoas com menos de 25k em renda variável, limita também o percentual de renda variável que cada um deve ter na sua carteira de investimentos. Meio autocrático isso, não acha?

Abraço!

Depende. Você considera que todos os fundos de investimento são autocráticos? Ou neles o investidor pode customizar? Nenhum gestor deveria deixar os clientes tomarem risco sem controles ou limites. Acho que é uma postura boa.

Depende de quais fundos de investimentos estamos falando. Se falarmos de um Atmos, Verde ou Canvas, são coisas bem diferentes do que a Vérios oferece. Eles são fundos de gestão ativa onde você dá carta branca para o gestor fazer o que desejar com seu dinheiro. No caso da Vérios e das outras gestoras desse texto, o negócio não é bem assim. Aqui, você define o % de RV que deseja na sua carteira. Todas, com exceção da Vérios, permite isso. É por isso que considero a Vérios autocrática, como um governo que impõe o que ele acha melhor… Leia mais »

Acho que existe uma confusão entre o que a Vérios oferece e o que as outras gestoras oferecem. O que a Vérios oferece é justamente o que eles consideram a alocação ideal para um determinado nível de risco + o rebalanceamento automático. Se vc quiser alterar o primeiro não sobra quase nada, afinal os ativos (tesouro direto e etf) podem ser comprados em qualquer corretora e rebalancear nem é tão difícil assim. Acho até bem nobre a atitude de não aceitar clientes que não estejam alinhados com a visão deles, zero propaganda enganosa. O legal dessa comparação que vc está… Leia mais »

Thiago, concordo em partes. Sim, a Vérios oferece isso, é verdade. As outras três, também oferecem a mesma coisa, mas permite que o investidor tenha voz ativa. O que seria “não estar alinhados à visão deles”? Se eu desejar, por exemplo, fazer uma carteira de longo prazo para meu filho que está chegando, eu não posso utilizar a Vérios porque gostaria de 30 ou 40% em renda variável? Sou um cliente “não-alinhado”, portanto. Isso por que eles acreditam que, ter uma carteira com 30% em ações para longuíssimo prazo é algo errado. No meu entendimento, é um desrespeito às pessoas… Leia mais »

André, entendi seu ponto, mas acho que vc está exigindo demais da Vérios, como se eles tivessem a obrigação de ser uma solução para 100% dos investimentos de toda e qualquer pessoa. Não acho que essa seja a proposta.

Fazendo uma comparação esdrúxula, é como se fosse um restaurante a la carte e um restaurante por kilo. Vc acharia um desrespeito um restaurante a la carte não ter uma opção por kilo? Pra mim são apenas propostas diferentes e cada um tem seu público, podendo até ter o mesmo cliente, mas em momentos diferentes.

Valeu e bom final de semana!

Março foi terrível para ações brasileiras.

Estou pensando que provavelmente a renda fixa vai se sair vencedora em um horizonte de 2 a 3 anos.

Vejo muita gente, inclusive eu, empolgado com os novos preços das ações, comprando mais… mas pode ser que o mais interessante seja um título IPCA+ ou até prefixados, 8% ao ano? O que você acha?

Olha, Bilionário, eu não consigo cravar uma opinião agora… Talvez o potencial disruptivo que tudo isso causará serja maior que pensamos. E, nesse caso, vai valer muito escolher os papéis vencedores. Mas eu não apostaria na renda fixa pq os juros, após a estabilização, devem continuar baixos. A renda variável deveria ficar lá pelo zero para perder da RF. Mas, vamos ver o que acontece. Se chegar a 8%, olha… dá vontade de fazer um all-in e largar tudo pensando apenas no rendimento (eu preciso de ao menos 2,6% até o final da vida), mas aí falha o gerenciamento de… Leia mais »

Começo de ano muito complicado, e infelizmente os “robos” estão patinando feio…. a Monetus na qual estou, esta deixando muito a desejar, apesar de mudar um pouco seu portfólio deste quando entrei ainda esta muito engessada, muito muito na expectativa de longo prazo… e de Robo não tem nada pq entrei com uma ideia de investimento que as ações da carteira mudariam constantemente em variações do mercado mais não é isto que estou vendo… para mim não é o que pensei que fosse que realmente algorítimos (rodos) trabalhassem para mudar a composição da carteira com a variações do mercado… Mais… Leia mais »

Olá Donizete! Pois é, essa queda veio a calhar para vermos como os robôs se comportarão em um mercado em baixa. Agora veremos quem estava nadando pelado. Quanto à composição que você citou, entendo que a ideia das carteiras é manter sempre a alocação de renda variável (ou outros fundos) sempre constante, apesar da variação de determinados pilares. Por exemplo, a minha alocação mantém-se sempre em 33%, em média, independentemente de mudanças na renda variável. Isso ocorre devido aos rebalanceamentos. Se você investe apenas em renda variável, não está usando essa função das carteiras com os robôs, percebe? Você apenas… Leia mais »

Pelo que vi no YouTube da Vérios, os clientes deles perderam menos, e também já recuperaram 100% das perdas. Achei excelente o desempenho, considerando o cenário difícil.

Ana, a Vérios está melhor por causa da grande queda da renda variável nos últimos meses e pelo fechamento da curva de juros (quando iniciei a carteira, eles estavam bem altos).

Se a economia se estabilizar nesse patamar de juros baixos, ela deve ir para a lanterna em pouco tempo.

Seria interessante colocar as taxas que cada uma cobra, mesmo que no texto está claro que os percentuais sejam liquidos (descontados taxas + impostos).

Olá Stifler!

Esse post é mais um acompanhamento das mudanças das plataformas e rentabildades. Sobre as gestoras e suas taxas, eu escrevi no texto inicial, onde apresentei o teste que seria feito.

Já pensei um unificar ambos, mas ficaria um texto enorme. De qualquer forma, não estou muito satisfeito com essa divisão e verei se no futuro penso em algo.

Obrigado pela sugestão!

Olá André, Eu ainda continuo na Monetus e ate estou gostando pode se disser assim, apesar das muitas reclamações que fiz em insistirem em banco inter cvc com a desculpa de longo prazo rsrsr a cvc e a MDIA3 por exemplo -28% e -18% respectivamente em 1 ano … Mais está realmente mudando um pouco rebalanceando sua carteira, como foi bem colocado por você… Acho que deveria deixar de se apegar em uns papeis, que não saem por nada da carteira, mais em time que esta ganhando não se mexe (se isso pudesse ser aplicado no mundo de ações) O… Leia mais »

Olá Donizete! Pois é, concordo contigo, eles estão muito alavancados em poucas ações. Nessas duas últimas atualizações o rendimento já caiu, percebeu?

A entrada das debêntures ajuda a melhorar a alocação de RF. Mas, na simulação, não posso fazer como você pois, para manter a base de comparação com as demais, o % de ações tem de se manter em 1/3.

Que bom que está gostando! Mas nunca se esqueça da diversificação! 🙂

Abraço!

Olá, muito legal essa comparação entre as plataformas de investimento automatizadas, quero ver o resultado quando o mercado estiver em baixa.

Eu já pensei em utilizar o Warren um tempo atrás, porque conheço um dos sócios, mas como estou recomeçando do zero, e já tive uma boa experiência no mercado, preferi fazer minha própria gestão, até pra relembrar muitas coisas que eu já estava esquecendo.

Mas a ideia de terceirizar a gestão de uma parte da carteira acho que faz sentido, principalmente pra poder viajar e ficar alguns meses sem nem olhar pras contas, isso seria muito bom.

Abraço

Exatamente, Bilionário!

Eu defendo que a escolha em utilizá-las ou não depende muito do perfil de cada um e, bem como você lembrou, de alguns momentos de nossa vida. Seja para uma viagem ou mesmo para priorizar outras coisas mais importantes!

Vamos acompanhando e ver como se sairão no mercado em baixa.

Abraço!

Olá, André! Muito bom o novo layout! Bem mais limpo e fácil de navegar. Parabéns!!

Passados esses mais de 15 meses avaliando as plataformas, vc acredita que elas já estejam suficientemente maduras para alocar uma parte relevante do patrimônio?

Tenho considerado recomendar para pessoas que me pedem ajuda, mas possuem pouca afinidade com investimentos.

A Monetus além de ter dado um ótimo resultado até agora, me parece já estar bem sofisticada de acordo com o seu relato.

Obrigado!

Obrigado Leo! Eu acredito que o risco de serem somente aventureiras passou: consolidaram bem seus objetivos de serem estruturas sólidas e ganharam a confiança no mercado. Veja que todas estão procurando expandir sua área d atuação, com maior destaque da Monetus e Warren, vindo a seguir a Magnetis. A Vérios que me parece mais parada, sem muitas novidades. De qualquer forma, na minha gestão de risco, considero que o valor investido em cada uma delas deve possuir o mesmo teto que aplico em uma ação (máximo de 1% do meu portfólio). É algo bem conservador, pois ainda a maior parte… Leia mais »

De fato fiz uma boa em trocar de Warren por Monetus.

Por enquanto está bem, Joelson! Vamos torcer para que eles continuem acertando a mão.

Abraço!

Olá pessoal!

Na migração dos arquivos do Blogger para o WordPress, não consegui, ao menos por ora, migrar os comentários do Disqus. Caso desejem ver a discussão anterior, o link é: https://disqus.com/home/discussion/viagem-lenta/acompanhamento_rendimento_das_carteiras_digitais_e_seus_robos_de_investimentos/

Obrigado!