Quantas ações devo ter na carteira de investimentos? É uma grande dúvida entre os investidores.

Veja qual a quantidade de ativos ideal para seu portfólio para montar uma carteira de ações com uma boa rentabilidade sem prejudicar o gerenciamento, além das vantagens e desvantagens na extensão da diversificação.

Leitores do blog sabem que sugiro a estratégia de alocação de ativos para uma carteira de investimentos consistente, que é construída sobre 4 pilares: renda fixa, renda variável com ações, fundos imobiliários e câmbio. Clique nos links se desejar ler mais sobre o assunto.

Nesse post, avalio somente as variáveis que ajudam a definir o número ideal de papéis dentro do pilar de renda variável com ações em nossa carteira de investimentos pessoal para responder uma questão corriqueira: “Quantas ações ter na carteira de investimentos?”.

Após uma pequena introdução, cito as 5 ideias que cada investidor precisa ter em mente para tomar essa decisão.

- O que diz a academia sobre a quantidade ideal de ações no portfólio?

- 1) O fundamental: gerenciamento de risco dentro do pilar de renda variável

- 2) O montante disponível para montar uma carteira de ações

- 3) O controle da carteira de ações

- 4) A rentabilidade do portfólio

- 5) A vantagem em não pagar imposto de renda

- Uma observação final em relação aos fundos imobiliários

- Afinal, quantas ações ter na carteira?

O que diz a academia sobre a quantidade ideal de ações no portfólio?

Esse pequeno trecho introdutório foi retirado de uma newsletter da casa de análise Spiti. Na sequência, cito minhas considerações no assunto.

Veremos rapidamente alguns estudos acadêmicos que mostram que diversificar é uma estratégia excelente para diluir o risco, entretanto, quando é feito de forma exagerada, começa a perder o efeito prático de diluição de riscos e passa apenas a “desviar” o foco do investimento.

Por meio de uma série de estudos realizados ao longo dos anos, muitos acadêmicos têm testado essa quantidade de ações máxima diversas vezes:

- Evan e Archer publicaram o primeiro estudo significativo sobre esse tema em 1968, sugerindo que um portfólio com 10 ações era adequado para a diversificação. (“Diversification and the Reduction of Dispersion: An Empirical Analysis”)

- Meir Statman publicou em 1987 que acreditava que o número mínimo deveria ser de 30 ações. (“How Many Stocks Make a Diversified Portfolio?”)

- Campbell, Lettau, Malkiel e Xu, em 2001, publicaram que, em função do aumento da volatilidade, era necessário ter 50 ações para se estar diversificado. (“Have Individual Stocks Become More Volatile? An Empirical Exploration of Idiosyncratic Risk”)

- Domian, Louton e Racine, em 2007, alteraram novamente a definição de risco e concluíram que mais que 100 ações eram necessárias. (“Diversification in Portfolios of Individual Stocks: 100 Stocks Are Not Enough”)

Ou seja, nem na academia esse número é consenso. Mas é necessário ponderar alguns pontos importantes nesses estudos.

Segundo um artigo do Morgan Stanley (“How Much Diversification is Enough?”), a diferença primária entre eles é o universo diferente de ações. Ao expandir o tamanho do universo utilizado, de forma geral, a força e a qualidade das empresas diminuem. Logo, para reduzir a probabilidade de um resultado ruim, é necessária uma quantidade maior de empresas selecionadas.

De acordo com esse artigo do Morgan Stanley, Benjamin Graham (considerado o pai do value investing) concluiu que o número ideal de ações para se ter em seu portfólio de forma a manter a diversificação fica em torno de 10 e 30 ações. Mas, para essa seleção, as ações precisam passar por alguns filtros primeiro, como: valor de mercado, parte financeira sólida, estabilidade e crescimento de lucros, histórico de dividendos, múltiplos Preço/Lucro e Preço/Vendas razoáveis. Além disso, o tempo para acompanhamento das teses de investimento é essencial para o número de ativos.

Outro estudo que também mostra essa mesma percepção de Graham é de Stotz e Lu sobre o mercado asiático. Na conclusão, eles demonstram que, com 10 ações, 64% do risco diversificável é removido, com 15 ações, esse percentual vai para cerca de 70% e, com cerca de 30 ações, a redução é de 90%. Depois disso, para efeitos de diluição do risco não faz mais sentido aumentar a quantidade de ações.

Através dos estudos empíricos e tendo como base a experiência de vários gestores e administradores de carteira de ações, podemos chegar às seguintes conclusões para administração de portfólio para o investidor ou a investidora comum:

- Com menos de 10 ações, a rentabilidade e o risco do seu portfólio ficam concentrados em poucos nomes e setores, ou seja, quanto menos ativos, mais arriscada a carteira;

- Com cerca de 15 ações já é possível ter uma carteira bem diversificada;

- Com mais do que 25 ações, pode ficar mais complicado para conseguir acompanhar e gerenciar todas as empresas;

- E, acima de 30 ações, o poder da diversificação para diluir riscos começa a perder o efeito prático.

Com a literatura comentada, seguimos agora com meus pitacos sobre o assunto.

1) O fundamental: gerenciamento de risco dentro do pilar de renda variável

A escolha de boas ações de empresas envolve estudos, informação, feeling e um bom gerenciamento de risco. Por melhor que sejamos competentes na seleção, nunca teremos 100% de sucesso, principalmente a curto e médio prazo.

O primeiro ponto que devemos analisar para chegar a um número ideal de ações em nossa parcela de renda variável é com uma noção clara de gerenciamento de risco entre esses ativos. Não podemos seguir em frente se não mantivermos nossa alocação com uma boa relação de risco/retorno.

Dessa tese simples, concluímos que diversificar é preciso. Nada de apostar apenas em uma ou duas empresas. Porém, quantas ações devem compor nossa carteira de investimentos?

Muitos estudos mais antigos dizem que o ideal é ter ao menos 15 ativos para dirimir riscos às escolhas nas ações. Papéis adicionais diminuiriam o risco marginalmente e não valeriam a pena, pois exigiriam muito controle. Outros, pregam que a volatilidade nos últimos anos aumentou muito, e seriam necessários mais ativos, talvez chegando a 30 ações ou mais.

O fato é que se procurarmos por aí, veremos gente falando de tudo. Não há número mágico. Eu, por experiência, recomendaria que um pilar robusto de renda variável, sem fundos de índices (ETFs), deveria ter ao menos 20 ações, equilibradas entre os montantes investidos. Compreendo quem pense que 15 sejam suficientes, assim como outros que prefiram 30 ou mais papéis.

O mais importante é setorizar corretamente

O que todos podemos concordar é que é necessário, entre esses ativos, ter uma participação equilibrada de vários setores da bolsa brasileira, como energia (fósseis e renováveis), combustíveis, financeiro, saúde, saneamento, educação e outros.

Não teria muito sentido, por exemplo, ter 30 ações e, de todo seu portfólio, 80% estar concentrado em 3 empresas de energia elétrica e 20% em outros 27 papéis. Uma carteira de investimentos com 10 ações, equilibrando cada uma delas em diferentes setores do Ibovespa, oferecerá menos risco, mesmo com um número reduzido de empresas. Preocupe-se primeiro com esse equilíbrio do que com o número total de ações.

Esse primeiro aspecto, o gerenciamento de risco, é o ponto de partida para definir o número ideal de ações que precisamos ter em nosso portfólio. Ele deve ser sua orientação principal. Diversificar e rebalancear é o segredo para um crescimento perene de nossa carteira de investimentos.

Mas há outras questões que também devem ser consideradas.

2) O montante disponível para montar uma carteira de ações

A quantidade de dinheiro disponível também é importante para decidir o número de ações que irá compor sua carteira. Essa limitação não está relacionada ao lote mínimo de ações, uma vez que você pode comprar tranquilamente através de lotes fracionários. Não é demérito nenhum, e, através dele, você pode usar menos capital – mais de 90% das ações do Ibovespa exigem um valor de investimento menor do que R$ 100,00 serem adquiridas.

O problema maior é com o custo de corretagem da corretora na qual você é cliente. A única corretora que mantém atualmente taxa zero para operações com ações individuais é a Clear. As demais possuem gratuidade em outros produtos, como ETFs ou contratos futuros, mas cobram alguma taxa para as ações.

Para auxiliar sua escolha, veja o texto “As corretoras de valores com a menor taxa de corretagem” e acesse uma tabela com os preços praticados em todos seus produtos, além de uma calculadora para estimar seus gastos mensais com taxas.

As corretagens podem diminuir muito seu lucro futuro

Vamos supor que possua R$ 1000,00 para investir inicialmente. Se pensar apenas em gerenciamento de risco, precisaria dividir esse valor comprando 15 ações no mínimo. Isso geraria um valor de corretagem que pode ir de R$0,00 na Clear até R$ 73,50 na XP Investimentos, caso não haja negociação prévia. Isso já são mais de 7% do seu investimento.

Se você paga corretagem, você precisaria deixar um pouco de lado o gerenciamento de risco e ir montando sua carteira gradualmente. Melhor escolher entre as várias corretoras gratuitas do mercado ou então, pensar inicialmente em investir em um fundo de renda fixa com taxa zero ou em um ETF até acumular um valor maior para montar sua carteira de ações individuais posteriormente.

Se desejar conhecer mais sobre os ETFs e de como eles podem ser vantajosos em relação a uma carteira de ações individuais, veja o acompanhamento da rentabilidade de minha carteira pessoal de fundos de índice.

3) O controle da carteira de ações

Aqui temos uma clara desvantagem para quem opera ativamente com muitos papéis na carteira: o tempo disponível para seu gerenciamento é maior. É fundamental estar antenado com as constantes notícias, publicações de balanços e avaliar regularmente o preço dos ativos frente ao valor percebido, de forma a lançar suas ordens de compra e venda, se necessário.

Uma forma de otimizar esse processo é manter uma faixa de preços mínima e máxima para cada ativo (que pode ser alterada regularmente). Quando faço uma operação, defino com base em meu próprio entendimento, um preço futuro de venda parcial da posição e um preço para compras adicionais. Faço isso usando os alertas por e-mail da Socopa, que são muito bons e nunca me deixaram na mão.

Isso ajuda as pessoas que não pretendem estar com o home-broker sempre ativo, ou possuem um trabalho prioritário à atividade de investidor. É claro que há a necessidade de algum conhecimento de precificação de empresas, mas, principalmente, à fidelidade do processo de rebalanceamento de ativos, do qual sou adepto.

Quem opera com menos ativos, possui uma probabilidade maior de ser menos demandado a rebalancear seu portfólio e a atualizar seus controles contábeis, que serão necessários para o pagamento de impostos e ajustes na declaração anual de imposto de renda. E, claro, possui uma menor probabilidade de ser contemplado com altas individuais de algumas ações, assunto para o próximo tópico.

4) A rentabilidade do portfólio

Esse é outro ponto de discussão nos círculos dos investidores. Muitos argumentam que uma carteira bem diversificada (considerando as observações do primeiro tópico) com 15 ações tende a ir tão bem quanto um portfólio com 25 a 30 ações. A diferença seria marginal.

Eu tendo a concordar com essa ideia SE estivermos falando de um investidor passivo, ou seja, que não possua uma atividade constante de compra e venda de ações quando elas atingem um determinado preço.

Os alertas da Socopa pipocam em meu e-mail umas 20 vezes por mês, sendo que em metade das situações, minhas ordens de compra e venda acabam sendo acatadas. Ou seja, faço cerca de 10 operações no mês, o que considero uma atividade “ativa”, apesar de ser muito distante do modus operandi de um day-trader.

Mais ações na carteira de investimentos ativa: maior rentabilidade

Atribuo a rentabilidade que obtive até hoje no mercado financeiro devido a essa forma de operação. Na semana passada, comentei no texto sobre independência financeira passiva ou ativa que o período que obtive menor rentabilidade do patrimônio foi quando voltei à universidade e deixei meus investimentos meio ao sabor do vento. Não funcionou bem.

Assim, possuir muitos papéis, pode ser um diferencial para agir em altas e quedas de preços, aliando essas variações ao rebalanceamento de ativos, visando trazê-los para sua alocação percentual inicial. Nesse perfil de operação, talvez 30 ações sejam melhores que 15.

Mas para quem possui outra atividade e não vê como se beneficiar desse modo de operação, como minha filha, acredito que não seja necessária uma diversificação tão grande. Possivelmente, ter 15 ou 30 ativos bem diversificados setorialmente, e não atuar ativamente no mercado financeiro, não fará muita diferença. Veja a diferença de perfil de investidor e perfil de investimento aqui para decidir qual será sua forma de atuação no mercado acionário.

5) A vantagem em não pagar imposto de renda

Ter muitas ações pode também ser benéfico no pagamento mensal do DARF do imposto de renda. Apesar de existir um limite de R$ 20mil em vendas, abaixo do qual há isenção do imposto, muitas vezes precisamos aproveitar oportunidades que farão com que esse valor seja ultrapassado, o que nos obrigaria a pagar 15% de imposto para o lucro obtido no mês.

Em uma carteira mais ativa e com mais ações, entretanto, não é raro que tenhamos simultaneamente, operações em aberto no lucro e no prejuízo. Podemos então, compensar o lucro na venda com o prejuízo em outras posições. Se a pessoa possui poucas ações em sua carteira de investimentos, a possibilidade dela realizar tal mecanismo é mais remoto.

Nesse procedimento, não é necessário desfazer da ação vendida no prejuízo para a compensação: você pode operar a venda no final do último dia do mês e comprá-la novamente no início do pregão do dia útil seguinte. A diferença será mínima e possivelmente, compensará o não pagamento do imposto de renda. Quem sabe, com sorte, obter ainda algum preço médio mais baixo?

Isso pode soar preciosismo, mas em uma carteira visando o longo prazo, garanto que investir em seu próprio portfólio o lucro que iria para a Receita Federal, fará uma grande diferença no futuro.

Uma observação final em relação aos fundos imobiliários

Para finalizar, vale um comentário sobre os fundos imobiliários (FIIs), ativos de renda variável que funcionam de uma forma um pouco diferente nesse contexto.

Existem 3 tipos principais de FIIs: os de tijolos, de recebíveis e os fundos de fundos (FoFs). Esse último poderia ser a melhor aposta para uma boa diversificação, necessitando de poucos papéis para equilíbrio dos riscos. Adquirindo-os, entretanto, você pagará uma taxa de administração cumulativa.

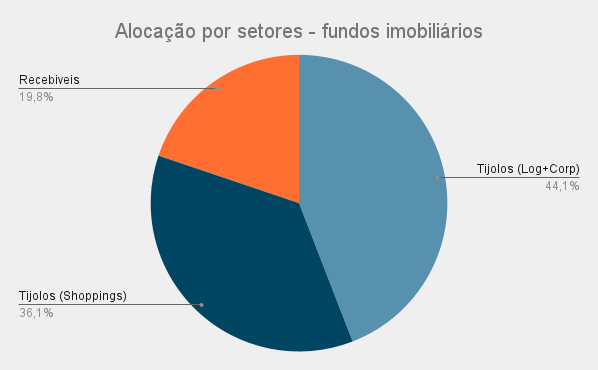

Eu prefiro diversificar entre fundos de tijolos setorialmente, possuindo papéis de shoppings-centers, logística, escritórios e educação. Completo a carteira com cerca de 1/5 do percentual com fundos de recebíveis, uma alternativa para receber um pouco mais de rendimento nessa época de juros baixos (com maiores riscos, entretanto).

Em relação ao imposto de renda, a forma de apuração também é diferente das ações, e usar a estratégia acima pode não valer a pena. Uma porque sua volatilidade é bem menor do que os papéis de empresas, dificultando a existência de “oportunidades”. Os alertas para os fundos imobiliários são relativamente raros. Além disso, como é um ativo vinculado a juros de mercado ou imóveis, é um pouco difícil existir papéis no prejuízo a longo prazo para compensar o imposto.

Dessa forma, os 5 itens comentados acima são exclusivos para papéis de renda variável relacionados a ações de empresas. Os fundos imobiliários são uma categoria à parte.

Afinal, quantas ações ter na carteira?

No final das contas, chegamos a uma resposta “padrão” para a pergunta “Qual a quantidade de ações ideal para uma carteira de investimentos?” e ela é, infelizmente para alguns… depende!

Depende de quanto será sua dedicação ao processo de investir no mercado. Vários textos aqui no blog mostram que não existe uma resposta certa para várias perguntas. Há reflexões sobre cada ponto e cada um deve avaliá-los em virtude de sua própria realidade.

Se o mercado financeiro é sua “profissão” e você possui tempo para dedicar a ele, vá com um número maior de ativos. Caso você tenha um trabalho prioritário fora da área, vá de menos. Usando uma estratégia de poucas operações, adicionar mais ações não fará muita diferença a longo prazo, se a distribuição setorial estiver boa.

O quanto você diversifica? Poucas ou muitas ações? Por que não dividir com os futuros leitores seus pensamentos?

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização das rentabilidades de todas as carteiras do blog (jun/24)

- Atualização das rentabilidades das carteiras ativa e passiva (jun/24)

- Atualização das rentabilidades das carteiras de ETFs (junho/24)

- FoFs: atualização das rentabilidades após o mês de maio

Quando saí da Ágora para a XP, anos atrás, a falta de assessoria de qualidade foi fundamental na minha decisão. Hoje tenho repensado fortemente a minha permanência na XP, visto o alto custo de corretagem cobrado em comparação às demais corretoras, apesar do eventual apoio do assessor de investimentos que a XP disponibiliza.

Olá Marcos!

Sim, na comparação de corretoras que fiz a XP é a mais cara de todas. Já usei ela no passado, mas não dava para continuar pagando aquelas taxas visto a diminuição de corretagem que ocorreu no mercado.

Abraço!

Olá VL! Muito bom os pontos levantados, eu estou aprendendo isso na prática, nem tenho tantas ações, cerca de 16 hoje, e 10 FIIs, e gasto um tempão acompanhando os RI, relatórios dos gestores e resultados trimestrais. Por outro lado, penso que apesar do serviço extra, ter mais ações é melhor. Aumenta a chance de encontrar uma empresa que vai disparar e te dar uma rentabilidade maior no longo prazo. No início eu pensava em escolher uma ação de cada setor, tentar encontrar a melhor, mas em alguns setores é bem complicado de acertar, aí acabei comprando as 2 ou… Leia mais »

Olá Bilionário!

As decisões não são fáceis mesmo rsrs… Variar muito tem seus prós mas também seus contras…

Em virtude de algumas mudanças que estão ocorrendo por aqui, estou em um estágio de diminuir um pouco esse número. Vou criar uma carteira diversificada de ETFs e acompanhar sua rentabilidade frente minhas carteiras ativas e passivas. Ela seria uma carteira “intermediária”. Vamos ver como sairá.

Amanhã sai a renovação de um artigo na qual sugiro essa carteira.

Abraços e obrigado!

Olá André, tudo bem ? O que vc diz sobre ter na carteira um percentual em fundo de açoes ?

Olá Anon! Eu digo que, se você pretende terceirizar a gestão de seus investimentos, é uma boa opção, desde que você considere esse montante corretamente no percentual total que você definiu para as ações. Terceirizar a gestão lhe dará mais tempo e menos preocupações, mas você pagará uma taxa de administração e, dependendo de seus conhecimentos e feelings do mercado financeiro, a rentabilidade poderá ser maior (se você não for muito entendido) ou menor (se você for fera). No fundo, é uma decisão pessoal. Falei bem sobre isso no texto sobre independência financeira passiva ou ativa. Lembre-se também que, se… Leia mais »

André,

Gostei da divisão por setores que fez para ações e fundos imobiliários. Preciso fazer o mesmo na minha planilha também…

Abraços,

Sim, é uma ideia, Rosana!

Procure sempre adaptá-la em função de seus objetivos, realidade e interesse.

Abraços!

Estou com 7 ações na carteira, sendo que duas delas utilizo para fazer swing trader, as outras 5 ações visando dividendos. Mas pretendo aumentar posição, quero chegar em 10 ações.

Obs: Tá tudo muito caro!!!

Fala Kspov!

Encareceu, mas será que tá caro ainda rsrs?

Acredito que 10 ações é realmente o mínimo para se ter alguma diversificação! Não pensa muito não, pode ser que acaba comprando mais caro. Na ausência de cisnes negros, até 2022 acredito em uma alta consistente.

Abraço!

Fala André!

Hoje tenho 12 ações. Talvez esse número mude com a entrada da fórmula mágica em minha carteira. Mas a ideia é não fugir muito desse número. Logo estou pensando em quem vai sair para entrar as ações oriundas da fórmula.

Contudo, confesso que ultimamente venho olhando com carinho alguns ETFs. Não sei não se num futuro não tão distante eu jogue as ações pro ar e fique só com esses fundos. rs

Estou pensando.

Abraço!

Legal, Inglês!

A renda passiva é uma tentação né? Estou dando meus passinhos nela e observando. Hoje mesmo fiz um aporte em um novo fundo. Na virada do mês atualizo o post de comparação.

Abraço!

Pessoal, segue o link de parte dos comentários no Disqus, que não migraram para o WordPress mas continuam em sua plataforma. Muitos, nem por lá estão mais…

https://disqus.com/home/discussion/viagem-lenta/quantas_acoes_ter_na_carteira_de_investimentos_avalie_5_ideias/

Se desejarem ler mais sobre o assunto, ou comentar com sua conta Disqus, ou ainda, se tiverem conhecimento desse bug de migração e quiser ajudar, é só enviar um email para mim.

Obrigado!