Quais os critérios para montar uma carteira de ETFs no exterior? O que levar em consideração? Será que apenas um ETF global e misto pode resolver o problema?

Na semana passada, escrevi porque mudei minha abordagem em relação ao investimento direto no exterior. Hoje, vou comentar sobre as carteiras de ETFs que considerei para compor meu portfolio e as conclusões que cheguei.

Estudos para construção da carteira de ETFs no exterior

Como tenho comentado frequentemente aqui no blog, não quero complicar demais a carteira no exterior. Exatamente por isso, pensei em investir com ETFs na menor quantidade possível. Um grupo de ETFs, que gerenciam uma carteira completa, chamou minha atenção logo no começo dos estudos e é ao redor dele que farei algumas comparações.

O AOA

Mergulhando nas infinitas opções, encontrei uma série da IShares/BlackRock chamada “Core in One”. Eles possuem quatro ETFs de ETFs, com os mesmos ativos, apenas com alteração do percentual de renda variável e renda fixa. O mais arrojado é o AOA, composto por 80% em renda variável e 20% em renda fixa. Na ponta contrária, há o AOK, com 80% em renda fixa e 20% em renda variável.

Nos estudos, usei o site Portfolio Visualizer para comparar as carteiras de ETFs no exterior. Todas as simulações foram baseadas comparativamente ao AOA, que significa o menor esforço possível de gerenciamento em uma carteira de investimento, na medida que você compra apenas um ativo e não precisa fazer rebalanceamento algum, uma vez que a iShares o faz automaticamente a cada seis meses.

O AOA possui uma taxa de administração anual de apenas 0,15%, muito baixa para um portfólio completo com rebalanceamento automático. Analisando os ativos componentes, vemos poucas sobreposições entre ETFs, englobando fundos de grandes ações americanas (IVV), grandes ações de mercados desenvolvidos excluindo USA (IDEV), renda fixa em bonds (IUSB), grandes ações mercados emergentes (IEMG), ações menores de crescimento nos USA (IJH), renda fixa no exterior exceto USA (IAGG) e outras participações menores.

Essa análise é muito importante para você escolher uma boa carteira de ETFs: a sobreposição dos ativos que compõem cada ETF deve ser a mínima possível. Não tem sentido, por exemplo, você comprar VT (grandes ações globais) e VTI (grandes ações nos USA), pois o VTI já está dentro do VT, percebe? Pensar nisso na montagem de sua carteira é fundamental.

A análise do AOA foi positiva nesse aspecto, pois não há sobreposições. O que faltou, talvez, foram ETFs de ações mais arrojados, que escolhem papéis com base em métricas de valor ou de dividendos. Mas isso veremos mais adiante.

Comparação com as carteiras concorrentes

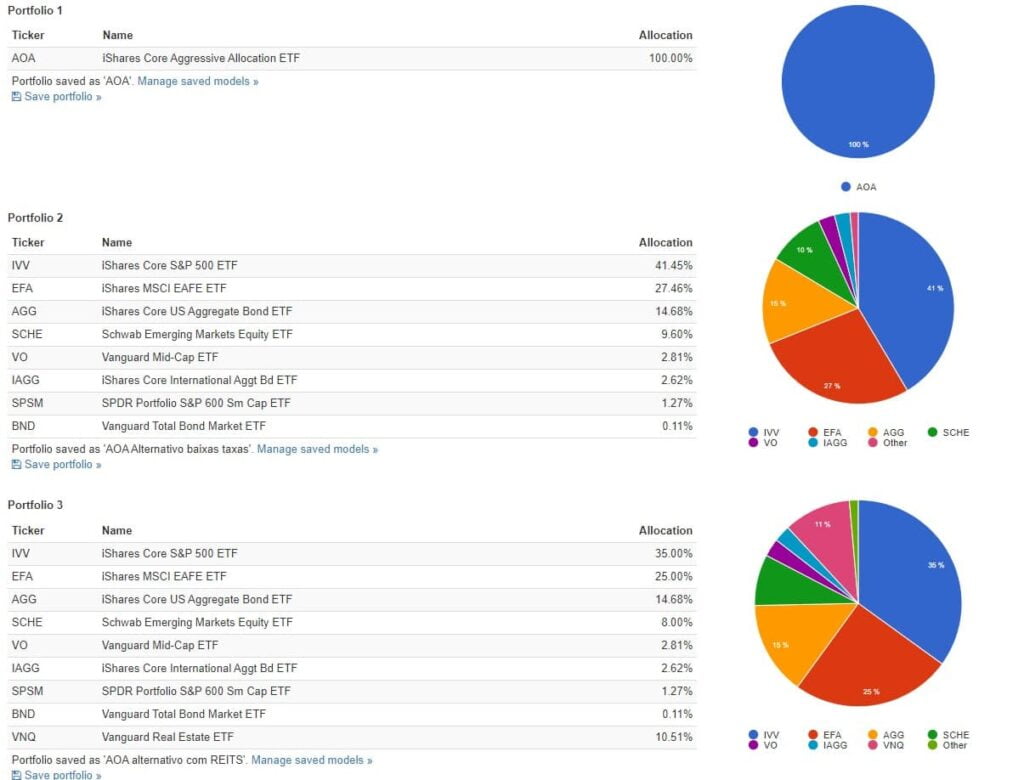

A comparação que faremos nesse primeiro momento é simular uma carteira de ETFs concorrentes aos ETFs do AOA e que possuam uma taxa de administração individual um pouco menor, além de uma terceira carteira diminuindo a proporção de renda variável e incluindo ETFs de REITs puros, apesar de, nesse caso, haver uma pequena sobreposição no portfólio. As alocações ficaram dessa forma:

Fiz uma simulação de rebalanceamento MENSAL, o que poderia mostrar alguma vantagem para as carteiras de ETFs combinados. O resultado foi o seguinte:

O portfólio que emula o AOA, com ETFs com taxas pouco mais baratas obteve um retorno nos últimos 5 anos (máximo histórico, devido há alguns fundos serem novos) de 10,98%, enquanto o AOA, performou 10,49%.

A inclusão de REITS na terceira carteira de ETFs no exterior não melhorou a rentabilidade, provavelmente pela pior performance desses ativos perante as ações. Porém, como rentabilidade passada não é garantia de rentabilidade futura, não há muito o que concluir aqui.

Nessa primeira comparação a ideia foi mesmo comparar uma gestão totalmente passiva em ETFs (AOA) com uma gestão ativa em rebalanceamentos mensais. A carteira 2 possui 8 ETFs, o que geraria, possivelmente, 8 corretagens por mês, que não foram consideradas no cálculo, embora esse valor não alterasse muito a diferença final. Talvez, com o tempo, o ganho de capital possa ser mais significativo, caso as vendas com lucro ultrapassem a isenção mensal de R$ 35mil. Nesse caso, o AOA passa a ter uma significativa vantagem.

Além do financeiro, entretanto, o que precisamos analisar é: o quanto de seu tempo é mais valioso do que o dinheiro adicional? Se escolher o AOA, você fica despreocupado e apenas usa seu tempo para aportar, sempre no mesmo ativo. No caso da escolha da segunda carteira, você terá um trabalho mensal nos rebalanceamentos, embora espaçá-los mais não faria muita diferença. Se você rebalanceasse o portfólio apenas anualmente, a diferença ao final de 5 anos seria menos de 0,15% de rentabilidade anual na minha comparação.

Ampliando a longevidade da análise

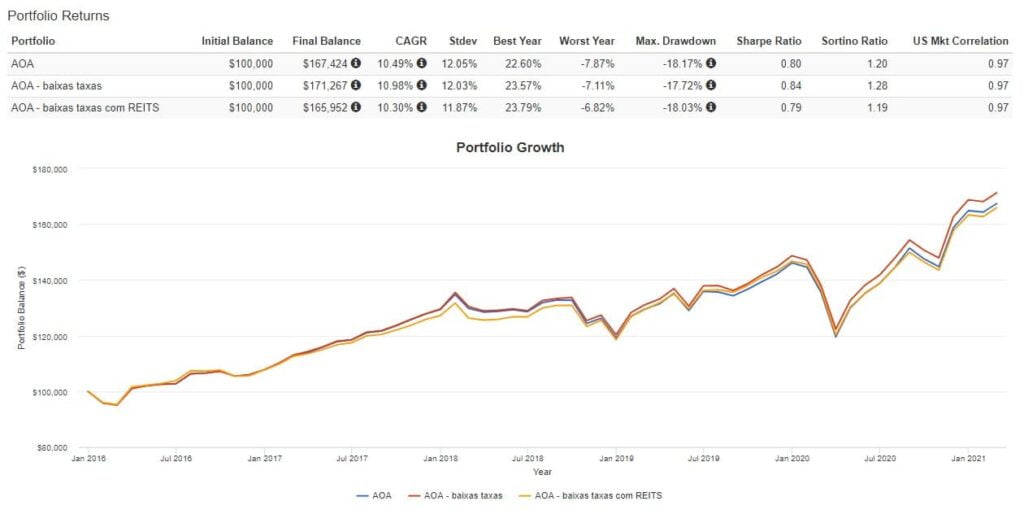

Procurando uma rentabilidade mais ampliada do que 5 anos, retirei da carteira o ETF IAGG (que era o ativo limitante no prazo) e o substituí pelo LQD. Apesar de não serem idênticos, ambos são ativos de renda fixa e participam com somente 2,62% da carteira: acreditei que a diferença em função dessa substituição seria mínima. Entretanto, essa mudança permitiu analisar o gráfico com um prazo bem mais longo:

Em dez anos, a situação se inverte: comprar o AOA foi mais vantajoso do que ter uma carteira com vários ativos semelhantes. Ou seja, em uma análise mais ampliada, é muito mais vantagem possuir o AOA, sem precisar se preocupar com rebalanceamentos, com as vantagens em economia de tempo para preenchimento das declarações de imposto de renda. Afinal, é apenas um ativo.

Em uma carteira maior, seria necessário declarar mensalmente o lucro após cada operação de rebalanceamento, além dos dividendos recebidos de cada ativo. Esse AOA parece tentador, não?

Mas vamos para uma terceira análise, onde acredito que o AOA tem algumas falhas e se podemos incluir alguns ativos sem sobreposição e checar se eles melhoram a rentabilidade.

O AOA com alguns acréscimos

Comentei anteriormente que a única falha que vejo no AOA é não possuir ações escolhidas com base em critérios de valor. Faremos algumas adições na carteira com ETFs desse perfil e analisar a rentabilidade ao longo do tempo. Para podermos manter uma visão mais ampliada com o longo prazo, vou manter o LQD no lugar do IAGG.

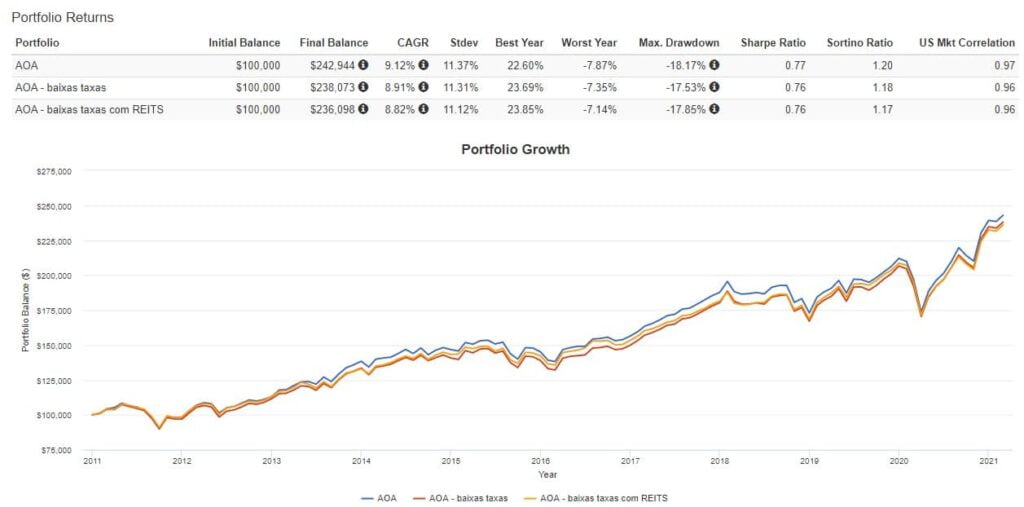

Elegi alguns ETFs de valor e dividendos para uma nova simulação com base em alguns vídeos que vi do Otávio Paranhos no YouTube: DGS (mercados emergentes, dividendos), DLS (países desenvolvidos exceto USA, dividendos), EFV (países desenvolvidos exceto USA, valor), SLYV (small caps de valor nos USA), EEMS (small caps, emergentes). Se desejar, veja um dos vídeos do Otávio abaixo:

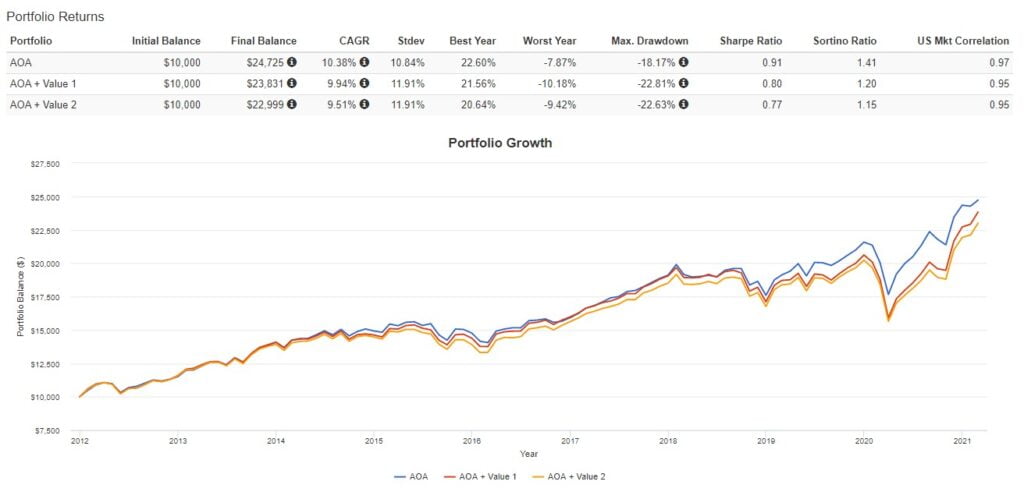

Vou manter no primeiro portfolio o AOA puro e, nas comparações seguintes, diminui-lo para 50%. Para manter a proporção de renda fixa constante e reforçar a comparabilidade dos resultados, os 50% restantes dividirei em 40% dos ETFs acima e 10% em AGG. Vamos aos resultados, com rebalanceamentos mensais:

E as rentabilidades que apresentaram nos últimos 10 anos:

Confesso que não esperava esse resultado tão a favor do AOA. Parte dele pode ser explicado pela alta valorização das large caps nos USA, o que não permitiu que empresas menores e em outros mercados performassem comparativamente bem, apesar da escolha mais ativa (através de indicadores) das ações.

Lembro também que esses ETFs de valor possuem uma taxa de administração bem mais alta, chegando a 0,68% e 0,71% nos EEM e EEMS. A única exceção é o SLYV, com 0,15%.

É possível que o prazo não seja suficiente para uma comparação mais adequada, mas, para alongar mais teríamos que modificar muito a comparação das carteiras, o que torna os estudos intermináveis. O EEMS, por exemplo, foi o ETF que restringiu o prazo da comparação, pois foi lançado em 2011.

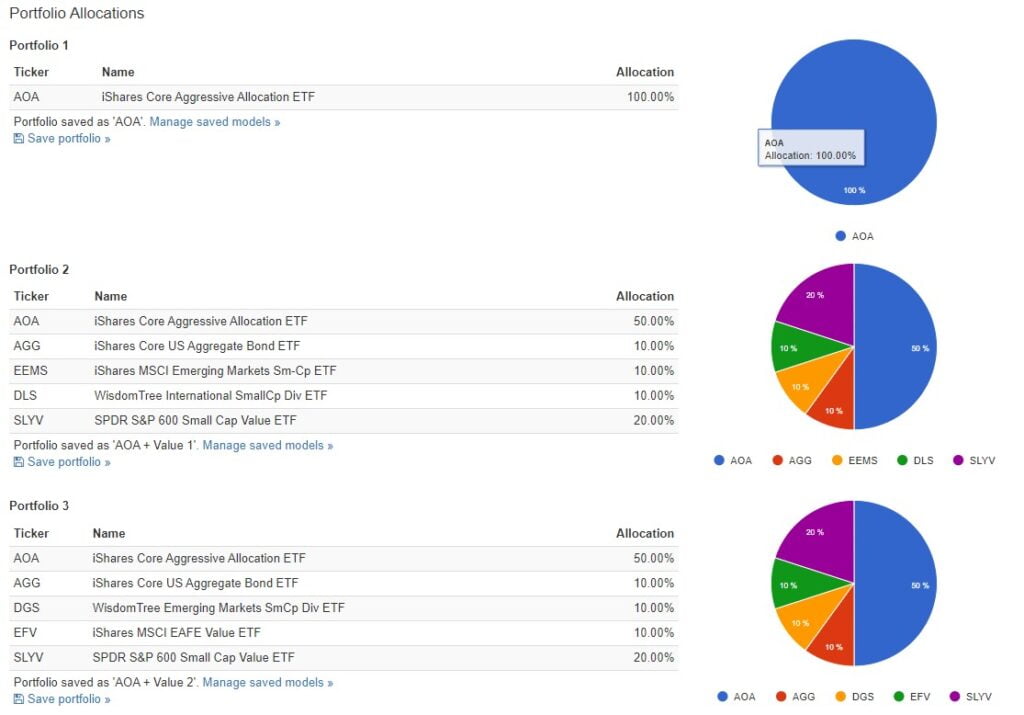

Substituindo o AOA

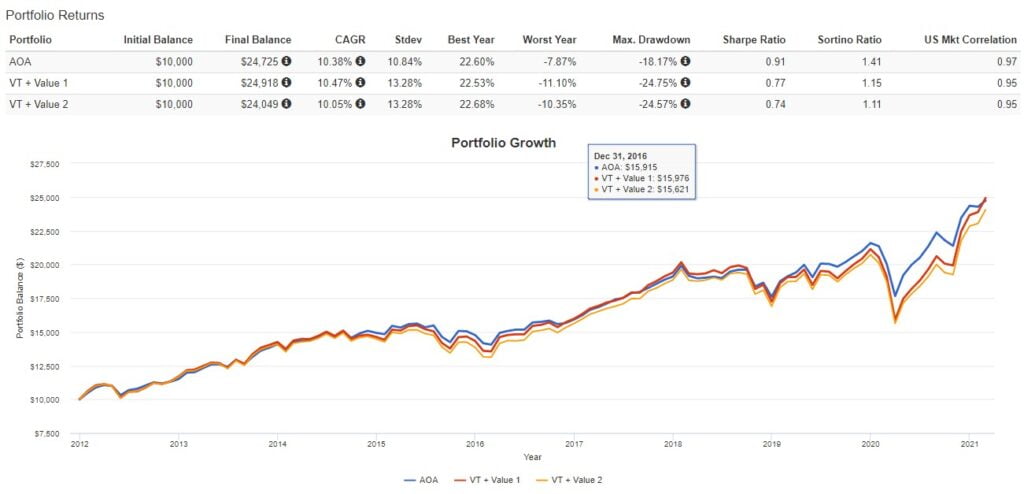

Por fim, fiz apenas mais uma comparação antes de pensar em como iniciar a carteira de ETFs no exterior: substituí nos portfólios 2 e 3 acima, o AOA pelo VT, ETF global neutro. Talvez ajudado pela baixa taxa de administração (0,08%) e pelo rally das large caps, tivemos o seguinte resultado:

A diferença do segundo portfólio com o AOA foi irrisória, e sua vantagem só ocorreu nos últimos dias. O que então podemos concluir desses primeiros estudos?

Conclusões

Os prazos não foram ideais para uma comparação ampliada, pois muitos ETFs são recentes. O ideal é fazermos comparações mais amplas, mas iremos restringir muito nossas escolhas se decidíssemos usar, apenas ETFS com mais de 20 anos de existência, por exemplo.

Após muitas simulações, apenas uma carteira superou o AOA, apontada logo no início do texto, mas com apenas 5 anos de backtest. Tentei ainda fazer um bem bolado com outros ETFs de valor como VOO, QVAL, VEA, IVAL, VWO (resultados não apresentados aqui para não ficar tão maçante) e nada… os rendimentos são muito semelhantes ao ETF unificado. Será que compensa mesmo tanto trabalho? Será que as taxas maiores desses ETFs de valor não acabam por tirar… valor de seus rendimentos?

Outro ponto é que nesses backtests, ao menos nos mais curtos, as large caps obtiveram resultados melhores no mercado financeiro. Isso, realmente, pode ser um fator de falha na comparação, pois o AOA está mais concentrado nas ações maiores. Porém, mesmo em backtests de 10 anos, ele continuou na frente. Quando que esse resultado se reverteria?

O início da carteira de ETFs no exterior

Enfim, quero deixar claro que ainda estou aprendendo e vou continuar a realizar mais simulações conforme for aprimorando o conhecimento sobre os ETFs no exterior. Mas, por ora, vou começar investindo na solução da iShares com os ETFs combinados.

Vejam que usei sempre nas comparações o AOA, pois ele possui uma parcela maior em renda variável possibilitando comparações mais amplas para esses ativos. Afinal, o objetivo principal no investimento no exterior é manter uma parcela razoável em renda variável, ainda mais considerando o nível das taxas de juros de renda fixa externa.

Porém, mesmo que inicie investindo 100% no AOA, nada impede que eu diminua a exposição em renda variável comprando alguns lotes de AOK (com 80% em renda fixa), em um momento em que acredite que a renda variável já esticou demais. Assim, daria para jogar com esses dois ETFs para manter o % de renda variável desejado no portfólio.

A maior vantagem em operar esses ativos combinados é que, ao mesmo tempo que mantém um bom rendimento nos últimos anos, não drena seu tempo para operar e rebalancear os ativos. Nada impede, entretanto, que eu adicione um ou dois ETFs posteriormente, caso deseje me expor mais a segmentos de valor ou de small caps, e acreditar que elas podem performar melhor no futuro.

Outro ponto para fechar, mas que na verdade merece outro post, é iniciar uma análise de migração de minhas reservas em dólar em fundos no Brasil para o exterior também, como as posições em dólar puro, ouro e criptomoedas, utilizadas nas carteiras de ETFs e fundos de índice no Brasil e na carteira ativa. É verdade que perderei um percentual elevado na conversão do câmbio, mas as taxas e a isenção tributária para vendas até R$ 35mil mensais pode fazer um bom resultado a longo prazo. A ver.

Enfim, se você já investe no exterior e puder comentar as simulações acima, principalmente sua visão sobre ETFs combinados, como o AOA, seria um grande acréscimo para meu aprendizado.

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi em mais de 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Um novo capítulo após 16 anos de independência financeira

- Última atualização da TNRP (2026)

- Rentabilidades de todas as carteiras – 2025

- Carteira ativa x passiva: atualização das rentabilidades

Ótimo Andre, gostei muito do seu artigo, o mundo ideal é mesmo a maior simplicidade com a maior rentabilidade, não conhecia esse ETF AOA e agora vou pesquisar sobre o mesmo, mas estou inclinado a começar a investir no exterior usando ETFs da Irlanda globais de acumulação onde terei benefícios tributários. Agradeço muito pelos seus artigos, obrigado.

Olá, Jacy! Que bom que os textos estão lhe ajudando!

Sim, os ETFs da Irlanda são bons para quem tem um prazo mais longo pela frente e não faz questão de simplificar a carteira ao máximo. Pelo que pesquisei, lá não tem algo parecido com o AOA, um produto único de simplificação. Você precisará fazer um “combo” para ter exposição verdadeiramente global.

Abraço!

Ola André! Tenho acompanhado seu Blog há um tempo, assim como os vídeos do Otavio Paranhos. Investi no AOR, com um pouco mais de Renda Fixa. Não queria ter o stress do rebalanciamento, e o stress da Declaração do IR (faço sozinha há anos). Obrigada pelo conteúdo, tem me ajudado muito.

Olá, Cláudia!

Muitas vezes vale trocar um pouco de rentabilidade pela paz e liberdade, né?

Obrigado pelo acompanhamento!

Abraço!

Vc não pensa em investir pela B3 mesmo, no ACWI11 ou BACW39? Digo, pensando na facilidade ?

Oi, Tais! A maior diferença é estar alocado totalmente fora do risco Brasil. Investindo em ETFs e BDRs aqui, é verdade que estamos dolarizados, mas estamos dentro da legislação brasileira. Eles podem fazer o que quiser com esses ativos. Inclusive, em uma situação extrema, até limitar saques e confiscar seu saldo, como já ocorreu em alguns países como a Venezuela. Um lado menor, mas também importante, é que lá fora os custos são menores a longo prazo. Compare a taxa de administração desses ativos que citou com suas contrapartes lá fora. E, se você pensar na facilidade, o AOK e… Leia mais »

Boa tarde André, uma dúvida réf ao 4 etf’s do Blackrock, no caso, por.ser ETF de ETF, paga taxa duas vezes?

Olá Thiago! A gente precisa avaliar a taxa fechada. A taxa dele consolidada é de 0,25%. Até onde entendi, não há nada mais adicional, até porque ele é um ETF de ETFs da mesma casa (Black Rock). Os ETFs que compõem o AOA possuem taxas mais baratas. Isso é, se você quiser montar a mesma carteira de ETFs individualmente, vai pagar menos, talvez em torno de 0,10%. Porém, você vai precisar fazer manualmente os rebalanceamentos, vai possivelmente pagar mais taxas de corretagens, enfim… depende do tempo disponível que você deseja dispor para ter essa carteira. No meu caso, como estou… Leia mais »

Pois é André, eu não gosto do AOA porque tenho uma carteira ativa onde aloco RF e FIIS e ações, e nos EUA que pretendo ter uma passiva, acabei ficando com o VTI 60% e VXUS 40%, se comparado com o VT a rentabilidade foi quase a mesma mas com uma exposição internacional maior, e se for verdade que o crescimento de EX US será maior talvez a carteira rentabilize mais com maior segurança, a taxa ficou em 0.11% a.a.

Sim, Luiz, mas nesses dois ETFs estamos 100% em RV. O AOA possui RF. Logo, não são comparáveis.

O ponto é escolher primeiramente a carteira. Como eu quero me expor um pouco em RF, preciso fazer comparações com ela. Todas que fiz aqui no post procuraram manter o mesmo percentual de RF do AOA.

Abraço!

Boa noite André! Muito bom ver você entrando na análise dos ETFs internacionais! Estive na mesma situação que você há uns 6 meses atrás. Na época optei por investir 100% em VT. Como hoje em dia já existe a Global Tradestation que permite termos conta na IB sem pagar custódia, passei a investir em ETFs irlandesas de acumulação…Atualmente só tenho pela Global IWDA, mas pretendo fechar uma carteira composta de 60% de IWDA, 20% de EIMI e 20%(emergentes) de um ETF de baixa volatilidade de ações européias pra diminuir a soberania de ações americanas no IWDA… A gente começa querendo… Leia mais »

Desculpe André, tinha achado que a minha mensagem anterior não tinha entrado…vi ela lá embaixo! Desconsidere essa aqui…

Ok, respondido lá! 🙂

Em tempo: inspirado pelo seu artigo, fiz um backtest comparandoo AOA com um portfólio de dois ETFs que venho estudando: VT (80%) e BNDW (20%). Dê uma olhada, porque ainda que o tempo seja muito curto (apenas 2 anos), a segunda alternativa performa melhor que o AOA.

É verdade, Reinaldo! Mas acho que aqui temos uma resposta: nos últimos dois anos, large caps dos EUA subiram demais. O AOA tem um percentual de midcaps e também nos mercados emergentes, que performaram pior.

Mas acredito que é uma boa acompanhar (não conhecia o BNDW) quando a comparação permitir uma janela maior do que os 2 anos. Promissor!

Abraço e obrigado!

Mais um EXCELENTE artigo, André!

Também tenho tentado desenhar um portfolio ideal para o exterior (só ETFs). Por enquanto, estou tendendo a:

VTI 40%

VXUS 10%

BND 12,5%

BNDX 12,5%

TIP 12,5%

WIP 12,5%

(Mas começo a pensar em simplificar um pouco mais.)

Abraço!

Olá Reinaldo! Opa, que legal, uma sugestão com renda fixa! As pessoas têm se esquecido dela lá fora. Acho que é importante. Peguei seu portfólio e fiz um ajuste na RF para 40% para compará-lo ao AOR. E, de fato, sua carteira foi melhor: 7,68% contra 7,12%, com rebalanceamentos mensais. É um portfólio consistente. A partir dessa análise, o que precisamos analisar é justamente isso: o custo financeiro e de tempo dos rebalanceamentos para manter sempre os percentuais corretos. Como estou querendo gastar o menor tempo possível com isso, talvez 0,50% ao ano seja o preço a pagar pela comodidade.… Leia mais »

Bom dia André! Muito bom ver que você trouxe sua sempre excelente avaliação técnica para essa discussão de ETFs no exterior! Passei há uns 6 meses por essa avaliação e assim como você não queria ter muita dor de cabeça gerenciando uma carteira complexa em um mercado que não domino…Depois de muito estudo e avaliação optei por investir tudo em um único ativo – ETF VT. Desisti de investir em RF fora do país pois os valores de lucratividade são tão baixos que era melhor deixar os dólares na conta parados. Optei por usar minha renda fixa brasileira como “proteção”… Leia mais »

Olá Nunes! Obrigado! Como comentei nos comentários abaixo, não é que eu esteja “esperando” a Avenue possibilitar o investimento nesses ativos, mas é que hoje não encontrei um ETF como o AOA na Irlanda. Minha ideia atual é descomplicar, e o AOA está vindo a calhar, ao menos por enquanto. Mesmo que eu estivesse na Global eu não iria investir em ETFS irlandeses HOJE. Acho importante o percentual de RF lá fora. Até quando o mercado variável irá subir assim? E contar com a RF no Brasil para esse balanceamento é meio temerário pelo risco cambial. Mas, novamente, estou ainda… Leia mais »

E uma comparação simples de longo prazo entre o IVV.e AOA? IVV vai levar vantagem fácil sobre o AOA.

Mas não é uma comparação justa, né, Anon? O AOA possui renda fixa na composição. Além de ações de mercados desenvolvidos ex-USA e emergentes.

Nos últimos anos, a valorização foi concentrada nas large caps americanas, justamente o que o IVV cobre. Ou seja, o AOA é muito mais diversificado e preparado para o longo prazo do que o IVV.

Abraço!

Tenho minhas dúvidas sé o AOA é mais preparado para o longo prazo…na simulação no site portfoliovisualizer.com no período de 2009 ate hoje o AOA perdeu muito em relação ao IVV. Seria dificil ou até mesmo impossível esta situação reverter a favor do AOA no futuro. E como Benchmark Ticker eu coloquei MSFT, tudo nesta ação. A diferença fica gigantesca , MSFT subiu 440% a mais que o AOA. Não dá para abrir mão da MSFT. Quem vai substituir a MSFT a longo prazo… ? Nenhuma empresa!!!

Mas não é essa a questão, Anon. Vc está fazendo uma análise errada. O IVV está melhor pq as ações largecaps subiram muito nos últimos anos. O AOA é uma carteira com renda fixa, mid e smallcaps. Os ETFs não são comparáveis.

É a mesma coisa que vc comparar um fundo multimercado aqui com o IBOV desde a crise. São produtos diferentes.

Disse que é mais preparado porque é mais diversificado. E, a longo prazo, a diversificação vende apostas unidirecionais.

Abraço!

Muito boa análise desses etfs. Pra quem quer ter pouco trabalho é investir a maior porção do capital neles. Mas provavelmente irá apimentar mais a valorização da carteira se adicionar um etf de momentum em 10 a 15% dela. Abraços.

Valeu Marcos!

Sim, as últimas simulações foram na ideia dessa “apimentada”. Pena que nos últimos anos o mercado caminhou muito na direção das large caps americanas e não possibilitou a gente avaliar de forma mais imparcial os possíveis ganhos. Mas, uma vez regularizada essa distorção, acredito que contribuirá positivamente sim!

Abraços!

Muito bom o artigo Andre, eu tenho investido nesses 3 ETFs que sao domiciliados da Irlanda.

IVHYL –ETF High Div – 16,81% – 3,07%

IVUSA – ETF S&P500 – 25,07% – 4,58%

INUSP – ETF REITs – 14,40% – 2,63%

A primeira % ‘e referente a parte internacional e a segunda % ‘e reference ao total da carteira. Atualmentee, tenho 18.25% na parte internacional e pretendo chegar a 25% ainda esse ano.

‘E uma mudanca de formiguinha, mas vamos chegando aos poucos.

Muito bom Thiago! Eu expus minha opinião sobre os ETFs da Irlanda no comentário abaixo, do Gustavo, mas é algo muito pessoal. Se eu fosse mais novo e não estivesse pensando já em usufruto e sucessão, com certeza, eles seriam priorizados. Hoje eu tenho 25% em ativos vinculados ao dólar, mas em produtos domiciliados no Brasil. Pretendo chegar a 50%, sendo metade em ativos domiciliados lá fora (como vc) e metade aqui. Eu não conheço ainda os ETFs irlandeses para comentar, mas eu sempre penso em uma carteira completa lá fora, com renda fixa e englobando todos os mercados mundiais.… Leia mais »

Andre já pensou nós etfs irlandeses de acumulação?? Csspx e iuse.

Porque os investimentos nos eua tem aquele limitante de 60 k dólares para cada a pessoa venha a falecer. Na Irlanda não tem esse problema. E lá tem o reinvestimento dos dividendos.

Sim, Gustavo, estou pensando sobre isso. Parece ser interessante, mas como estou começando agora, estou focando nos USA por alguns motivos. 1) Já tenho quase 50 anos. Fiz umas contas aqui e pensando estritamente nos dividendos, a vantagem não é tão grande até meu período de usufruto. São 15% de diferença nos dividendos, mas lá as taxas são maiores também; 2) Estou tentado a manter apenas ETFs com carteiras prontas para ter menos trabalho (como o AOA). Se eu fosse criar uma carteira semelhante na Irlanda, além do trabalho de rebalanceamento, as taxas seriam maiores ainda. Não achei ativos semelhantes… Leia mais »

Simulei um aqui que rende mais que o AOA eu só não consegui comprar o VEVFX na passfolio, estou pensando em sair dela e migrar pra ameritrade.

É uma carteira de 6 ETFS: VTI 30% VEVFX 15% VNQ 20% TLT 15% TIP 15% VWO 5%

Gosto muito das ETFs da vanguard.

Eu ia compor essa carteira mas como não achei o VEVFX e prefiro alocar renda fixa no BR (ainda tenho receio de deixar tudo la) fiz a outra carteira que não performou bem…mas da uma simulada com essa ai e veja oque acha. Abraços.

Ja descobri porque não achei VEVFX ele não é um ETF e sim um fundo…

É verdade, Luiz! Emulei aqui e essa carteira deu 9,71% ao ano contra 9,12% do AOA. Fiz uma segmentação e esse fundo (VEVFX) deu uma boa diferença (10,90%). Porém, as carteiras não são semelhantes em termos das alocações. Perceba que o AOA não possui REITS, ao menos destacados em um fundo. E essa carteira que vc simulou não possui ações de mercados desenvolvidos ex-USA, que não performaram tão bem quanto às ações americanas nos últimos anos. Assim, precisamos levar isso em consideração nas comparações. As comparações que fiz nesse texto buscou manter essas mesmas proporções para que os números fosse… Leia mais »

Eu compus as minhas etfs da seguinte forma: 20% VBR (value small caps america) 30% VNQ (REITS) 40% VTI ( US stocks) 10% VWO (mercados emergentes) Mas acho que se tivesse comprado VT, VB e VTI economizaria nas taxas de administração. Mantenho uma carteira no BR com 30 ações que diariamente faz pelo 85% do fechamento da BoVa. Criptomoedas invisto diretamente via novadax E ouro eu compro uma vez ao ano de forma física, após aportar 10% dos investimentos. Nao fica assistindo muito Paranhos não que você logo mais desiste de ouro e btcs hahaah Um abraço excelente blog, cria… Leia mais »

Luiz, o legal disso tudo é que estou aprendendo muito com os comentários aqui também. O VBR, por exemplo, eu ainda não tinha visto. Achei a taxa de administração muito baixa em se tratando de um ETF com ações escolhidas por valor. Entre ele e o VB, fico com ele: a diferença de taxa é muito pequena. Agora, na sua sugestão, colocar junto o VT e VTI haveria uma boa sobreposição, não acha? Acredito que sua carteira atual é melhor, mas se pudesse sugerir algo, falta exposição nos mercados desenvolvidos ex-USA, não acha? Sobre o Paranhos e o ouro, esse… Leia mais »

Parabéns por essa série sobre ETF. Está bem interessante. Você pensa em fazer um aporte inicial maior ou aportes menores ao longo do tempo? Digo isso pensando em relação a taxa de câmbio.

Outras questões que tenho que estudar mais sobre investimentos no exterior é sobre herança e tributação.

Valeu

Fabiano, sempre aportes pequenos e constantes, exceto se ocorrer uma variação muito brusca da relação real/dólar. Vou usar apenas o dinheiro que pinga na conta ou algumas vendas para corrigir alocações em outras carteiras.

Sim, é bem necessário entender como funciona. Veja as referências que apresentei no texto. O pessoal têm vários textos e vídeos sobre o assunto.

Abraço e obrigado!

Boa. O AOA é muito interessante mesmo, mas 0,25% não é tão barato não nos EUA onde vc tem ETFs com taxa zero como o FZROX ou VTI, IVV ou ITOT com apenas 0,03% (8x mais).

Além da rentabilidade é preciso olhar drawdown, volatilidade, turnover, tracking error, liquidez, etc.

Bons estudos Abcs

Fala AA40!

O AOA possui vários ETFs e ele faz o rebalanceamento automático. Não achei caro. Você conhece algum ETF com a mesma proposta com taxa menor?

Veja que esses que citou são propostas totalmente diferentes, investindo em apenas um índice. O AOA é uma carteira completa.

Sim, vários indicadores que citou estão apresentados nas figuras do texto.

Abraço!

Show de bola.

Investir fora é outro mundo, outro universo, passei por essa dificuldade também.

Como meu foco são ETFs europeus usei muito o https://backtest.curvo.eu/

Tive um trabalhão para selecionar um mix de ETF só pra ver no benchmark da corretora que eu estou perdendo para o VT.

Olha só, Mendigo! Porém, uma coisa que precisamos levar em consideração é que as bigtechs subiram muito nos últimos anos e parecem estar distorcendo um pouco essas comparações. Só poderemos ter certeza se houver alguma reversão à média no futuro…

Como estou começando agora, vou manter o mais simples possível essa “carteira”.

Obrigado pela indicação do site!

Abraço!

obrigado pelo site de comparação dos etf europeus. fazi uma analise pelo justetf mesmo, esse é melhor que você postou.