Com os juros em baixa, compensa usar a estratégia de usar dividendos de boas ações e fundos imobiliários para conquistar uma significativa poupança e antecipar sua aposentadoria?

Apesar do crescente envolvimento da população brasileira com o mercado financeiro, o investimento em renda variável ainda gera um excessivo temor para a maioria da população pertencente a um perfil de investimento considerado como “conservador”, que prefere a segurança de aplicações mais tradicionais, vinculadas à taxa Selic ou à popular caderneta de poupança.

Influenciados pelo vai e vem dos mercados, possíveis investidores buscam uma confortável estabilidade, uma suposta segurança das aplicações de menor risco que terminam por constituir a fonte prioritária para a formação de uma renda vitalícia para a aposentadoria, desprezando-se a importância dos dividendos da renda variável das empresas e fundos de capital aberto para a formação desse capital.

Essa segurança pode ser nefasta para a rentabilidade do patrimônio, pois nos últimos tempos temos visto uma queda considerável da taxa de juros no país, que parece que vai durar um bom tempo, visto também a situação mundial, com muitos países apresentando taxas negativas.

Deixar os investimentos em aplicações extremamente conservadoras, como fundos DIs ou poupança significa solapar um crescimento mais sustentável de seu patrimônio no futuro, uma vez que elas já se encontram abaixo da inflação, após impostos. Isso é insuficiente para alcançar de fato, uma independência financeira e aposentadoria antecipada no futuro.

Há, porém, uma exceção: o investidor não deve considerar a falta de rendimento dos fundos atrelados à taxa Selic para a parcela do dinheiro alocada na reserva de emergência, o famoso “colchão de segurança”. Nesse caso, ele precisa de liquidez e segurança, e não deve pensar rendimentos futuros baseado em juros reais.

Nas demais situações, entretanto, ele precisa considerar além dos investimentos pós-fixados, pois a longo prazo a perda financeira pode ser muito significativa, inclusive correndo riscos de ver seu capital remunerado abaixo da inflação.

Dividendos para aposentadoria antecipada – ações

Investir no mercado acionário por sua vez, pode possuir várias abordagens, definidas através de estratégias pessoais eleitas. A rentabilidade, o nível de risco e a liquidez dependem fundamentalmente destas escolhas. Saber bem as diferenças entre a renda fixa e a renda variável pode facilitar a escolha da melhor estratégia.

Uma dessas estratégias é escolher empresas sólidas cujas ações paguem bons e constantes dividendos aos seus sócios, imprescindíveis para uma gorda aposentadoria. Esse é o principal método adotado no decorrer da vida de um dos maiores investidores do mundo, Warren Buffet, considerado o quarto homem mais rico do mundo pela revista Forbes em 2020.

Considere, entretanto, avaliar sempre as empresas pelo seu histórico de pagamentos, e não apenas pelo último ano, pois é possível existir eventos não recorrentes, que prejudicam a análise imediata. É sempre bom observar as empresas através de um filme, e não de uma foto.

Construindo uma carteira acionária de forma sábia, visando o médio e longo prazo, é altamente provável que o investidor embolse rendimentos comparativamente bem maiores do que a inflação e as taxas da caderneta de poupança ou da Selic, ao níveis atuais, sem se preocupar com o sobe e desce do mercado, pois muitas das variações dos preços das ações em curto prazo dependem basicamente do humor dos grandes players e não refletem as reais condições da saúde financeira das empresas e sua consequente distribuição de lucros.

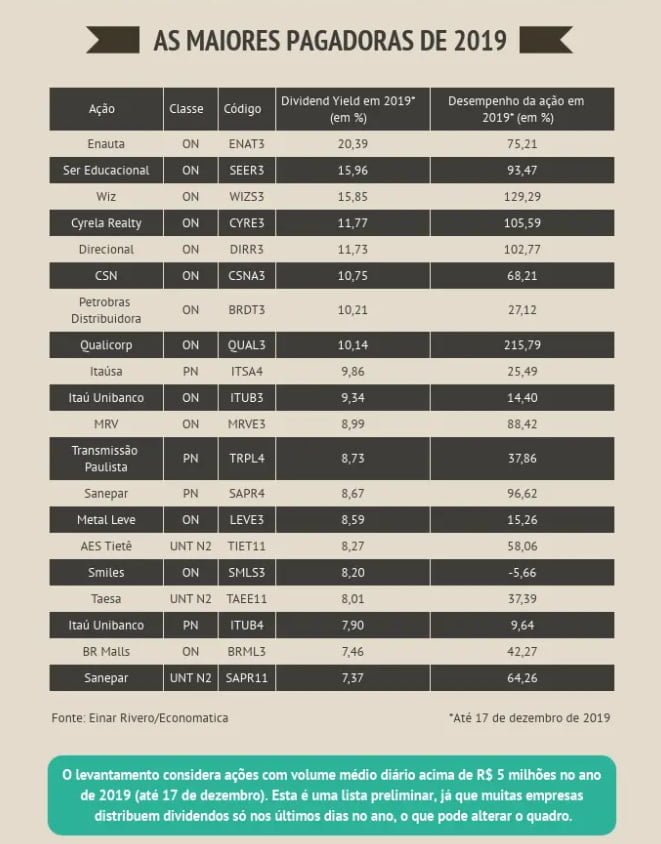

Em resumo, você recebe um fluxo de renda a despeito de um fluxo de mercado. Essas distribuições aos acionistas pelas empresas são reveladas através do índice de dividend yield (DY), ou seja, a relação do pagamento realizado pela empresa dos dividendos e juros de suas ações dividido pelo valor das mesmas. Para exemplificar, veja a média de DY (fonte: Infomoney/Economatica) paga no ano de 2019 por algumas empresas listadas na Bolsa:

Compare os números da primeira coluna com a atual taxa de Selic de 2,00%. Todas as ações pagaram valores 3 vezes maiores do que a taxa básica de juros. É algo desproporcional.

Nesse link, você pode checar a previsão de dividendos para 2020, e nesse, para 2021.

E os fundos imobiliários? Como se comportaram em 2019?

Dividendos para aposentadoria antecipada – fundos imobiliários

No caso dos fundos imobiliários, os rendimentos mensais que recebemos não são chamados exatamente de “dividendos”, mas isso é apenas um purismo teórico. Seus dividendos, provenientes de aluguéis, juros de papéis do setor ou lucros de negociações, acabam sendo considerados como dividendos.

Possuem ainda a vantagem de uma previsibilidade maior e regular (geralmente mensal) do que as ações. A menor volatilidade dos fundos imobiliários também colabora para que o iniciante em renda variável direcione seus primeiros aportes para essa classe de ativos.

Bem, e como eles se saíram em 2019? (fonte: fiis.com.br)

Reparem que os valores são tão expressivos quanto às ações, em um produto bem menos volátil e muitos deles, lastreados com ativos reais (fundos de tijolos).

Para checar a situação em 2020, acesse a página do Fundsexplorer. Filtre as colunas pelo “DY Ano” e note que, em 2020, já temos 21 fundos imobiliários distribuindo mais de 6% de dividendos nesse ano. Mais de 3x o valor da taxa Selic. E veja que o acesso foi feito em 21/09/2020: ainda temos 3 meses adicionais de distribuição.

Não vale a pena abandonar a renda fixa, nem que seja parcialmente? Tais alocações não acelerariam a conquista de sua independência financeira e aposentadoria antecipada?

Não esqueça de uma boa alocação de ativos

Assim, é possível ganhar em dividendos, seja com a instabilidade do mercado de ações ou a maior segurança dos fundos imobiliários, caso haja uma perspectiva de longo prazo. Exercendo essa alocação, as variações momentâneas interessam menos, enquanto os fundamentos das empresas valem mais.

Mesmo entre elas, boa parte possuem fundamentos sólidos em suas áreas de atuação, o investimento acaba tornando-se mais seguro, minimizando os riscos de perdas do capital. Os dividendos de ações e fundos imobiliários tornam-se, assim, fundamentais para garantir uma interessante rentabilidade para sua aposentadoria.

Ambos, ao menos até agora, são livres de imposto de renda: o valor disponibilizado pela empresa já representa seu lucro líquido, após o pagamento de impostos. No caso dos fundos imobiliários há lei garantindo a isenção tributária.

Entretanto, uma boa alocação de ativos deve ser sempre sua estratégia primordial, associada a rebalanceamentos regulares. O investimento em renda variável, diferentemente de renda fixa, nunca deve ser totalmente descuidado. Afinal, uma empresa que tenha apresentado excelentes resultados durante vários anos, pode mudar seu curso. Dividendos passados não são uma garantia total de dividendos futuros. Fundos imobiliários podem perder muito inquilinos, ou o imóvel desvalorizar-se.

Um mínimo de acompanhamento deve ser feito e dessa forma, além dos dividendos em si, há uma grande chance do investidor auferir uma interessante valorização dos papéis. Entendo que para os investidores mais conservadores, não é fácil considerar a decisão de alocar o seu patrimônio em renda variável, ao invés de mantê-lo passivo em cadernetas de poupança e em fundos de investimentos bancários (e, em geral, com altas taxas de administração).

Se você pretende entender o seu perfil e tem dúvidas de como iniciar uma carteira de ativos, veja como orientei minha filha nessa estratégia através do texto “O nascimento e as atualizações de uma carteira de investimentos“.

Afinal, o objetivo de uma aposentadoria, longe de representar uma renúncia à vida, propõe-se a ser uma atitude e uma situação em que você possui os meios de conquistar os sonhos que ainda não foram possíveis. E você? Qual acredita ser a estratégia mais viável para a realização de tais façanhas?

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi em mais de 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Um novo capítulo após 16 anos de independência financeira

- Última atualização da TNRP (2026)

- Rentabilidades de todas as carteiras – 2025

- Carteira ativa x passiva: atualização das rentabilidades

Bom dia André, poderia falar um pouco sobre ETF que pagam dividendos?

Mari, os ETFs brasileiros, ao menos até agora, não distribuem dividendos.

Isso não quer dizer que você não “os recebe”. Eles são pagos, mas são incorporados nas cotas do fundo. Ou seja, eles são reinvestidos.

Já no exterior tem ETF de tudo quanto é tipo rs.

Abraço e boa noite!

Oi André, eu comecei a investir mais em FII (apesar de preferir as ações), com o intuito de gerar mais renda passiva, já que a ideia de ter que vender ações quando chegar na IF não me agrada muito rsrs, por mais que isso já esteja dentro do escopo da TSR 4%. Achei interessante esse site Fundsexplorer, apesar de já ter ouvido falar, nunca tinha entrado, vou dar uma olhada no ranking dos FIIs. Ah, confirmo que recebi seu e-mail e em breve dou o retorno, ok? Beijos.

Olá Yuka! Realmente a tendência e o histórico nos mostram que os FIIs são mais consistentes em entregar um rendimento constante e perene. Os dividendos das ações são mais voláteis. Mas, dependendo das ações, não seria necessário vendê-las. As ações de energia elétrica ou uma VIVT4, por exemplo, entregam rendimentos mais constantes, se bem que não mensalmente. Em minha migração para os ETFs e FOFs de FIIs, pretendo manter apenas como ações individuais as que justamente entregam mais dividendos, para evitar justamente futuros trades. Esses sites são bons para fazer algumas comparações. Existe também o Clube FII e o Status… Leia mais »

Até concordaria se fosse nos EUA. No Brasil dividendos sao esporádicos na maioria e nao garantidos, e as que pagam bem ha algum tempo sao as mesmas empresas tradicionais que ja nao geram crescimento e ganhos de capital expressivos.

Eu concordo com alocacao de ativos porém a parte que é destinada a RV precisa crescer para ser menor e equilibrar com a segurança inquestionável da renda fixa. Ai vc tem o melhor dos dois mundos, crescimento de um lado e tranqulidade e segurança do outro.

Não entendi… a parte destinada à RV precisa crescer para ser menor?

Olá, André.

Eu gosto mais da renda varável. Muita gente não gosta por causa das altas variações.

Não sou chegado muito em renda fixa mais por causa que ela tem um vencimento e é uma dívida e não um ativo. Claro, tem o TD a longo prazo, nesse dá para investir alguma grana, mas não muita.

E quando a renda fixa vencer e te pagar e não tiver mais oportunidades boas a pessoa (conservadora) vai deixar a grana parada? Aqui que eu vejo o problema. Deixar grana parada.

Abraços!

Olá Cowboy! Hoje acredito que a RV está muito mais atraente mesmo, mas eu procuro me guiar pelos movimentos do mercado. Teve uma época que a RF pagava até 20% ao ano e aí ficava difícil para a renda variável acompanhar… O que você disse, em teoria, é verdade: a RV se propõe a proporcionar um fluxo contínuo de renda, em função do crescimento do negócio. Já a renda fixa não: são papéis com vencimento atrelados a uma dívida. Enfim, acho que os dois podem ser bons em determinados momentos do mercado. Lembro que ganhar juros de dívida não é… Leia mais »

pqp ter que ler que renda fixa é divida é brabo hein. Virou modinha falar mal da RF

Olá Renato.

Você acha que o conceito está errado (renda fixa não é uma dívida?). Além disso, essa constatação não representa algo negativo do produto. É simplesmente um conceito.

Belo texto! Para enfatizar, antes de olhar o DY, olhe quanto de LUCRO aquela empresa apresenta, e se esse lucro vem crescendo. É uma empresa sustentável? Escolhendo ações olhando apenas o DY não é nada bom, lembrem sempre de olhar se é uma boa empresa como você mesmo disse no texto!

Parabéns pelo blog, não conhecia e gostei muito!

Obrigado colega! Parabéns ao seu blog também! Enfatiza o conhecimento e o crescimento pessoal! Abraço!