Para decidirmos se vale a pena investir no Brasil devemos abandonar “achismos” e utilizar dados que corroborem, irrefutavelmente, nossa opinião.

Com base em alguns números, veja o que considerar para responder adequadamente a dúvida se compensa enviar seu dinheiro ao exterior.

Ouvi anteontem o podcast do SrIF365, onde ele comenta sobre aluguel, compra de imóveis e como ele se arrependeu de investir no Brasil o dinheiro que recebia enquanto trabalhava no exterior.

Focando no segundo assunto, o SrIF365 conta como ele, mesmo ganhando em dólares, investiu grande parte de seu dinheiro por aqui e, com a derrocada recente do real, como perdeu patrimônio escolhendo essa opção, mostrando-se terrivelmente arrependido.

Eu entendo-o perfeitamente, ainda mais quando consideramos que ele possui uma vontade muito grande de morar no exterior. Ele mesmo concorda que a melhor escolha seria investir os dólares de seu salário já diretamente em uma conta fora do país, usufruindo assim da rentabilidade de uma moeda forte há tempos.

Porém, não concordo quando ele diz que investir no Brasil é prejuízo na certa. No podcast, ele usou o argumento de que o Ibovespa, em dólar, caiu de mais de 44.000 pontos em dólar em 2008 para 21.500 atualmente. E, por isso, não valia a pena investir no Brasil, sugerindo a todos que, assim que possível, retirassem o dinheiro do país.

E é sobre a análise desse argumento que gostaria de comentar alguns pontos. Posteriormente, faço um comentário se eu, pessoalmente, acredito que vale a pena investir no Brasil ou não.

A falácia da bolsa em dólar

Recentemente, Roberto Attuch Jr. escreveu que pensar o Ibovespa em dólar não vai nos trazer algo relevante. Essa relação não diz se as empresas estão caras ou baratas ou se nosso padrão de vida mudou. Significa apenas que nossa moeda está depreciada em relação às outras moedas do mercado externo.

Sem dúvida, isso gera problemas para quem pensa em viajar para fora ou morar definitivamente no exterior. Mas não é algo intrínseco ao desempenho do mercado de ações ou de outros papéis. É essa diferença que precisa estar clara.

Assim, quando o SrIF365 diz que não vale a pena investir no Brasil porque, no período que usou para sua análise, a bolsa caiu pela metade de seu valor em dólar, é algo meio irrelevante para quem continua morando por aqui.

É verdade que o custo de vida é influenciado, de uma forma ou de outra, pela cotação do dólar e, eventualmente, acabamos pagando mais por coisas que são importadas ou possuem parte de seus insumos dolarizados. Mas isso acaba se revertendo na inflação, que é a medida correta para avaliarmos a queda de nosso padrão de vida. Não o dólar.

Muitos desses preços, no entanto acabam se ajustando. Um exemplo é o preço dos carros. Lembro que comprei meu Civic 2008/2009 por 61mil, com algum desconto na tabela de preços. Esse valor, a dólares de 2008, resulta em cerca de 38.000 dólares. Hoje, um Civic zero sai a menos de 20.000 dólares com a desvalorização do real.

Se fizermos a mesma conta para vários produtos, percebemos que há uma compensação da disparidade das cotações da moeda em coisas que consumimos no mercado interno. Assim, dizer que o Ibovespa caiu pela metade em dólares não quer dizer que nossa riqueza caiu pela metade se continuarmos em nosso país. Será um problema apenas se a pessoa pensava em usar o dinheiro para morar no exterior, situação em que concordo com o desabafo do SrIF.

Escolha do período correto para análise

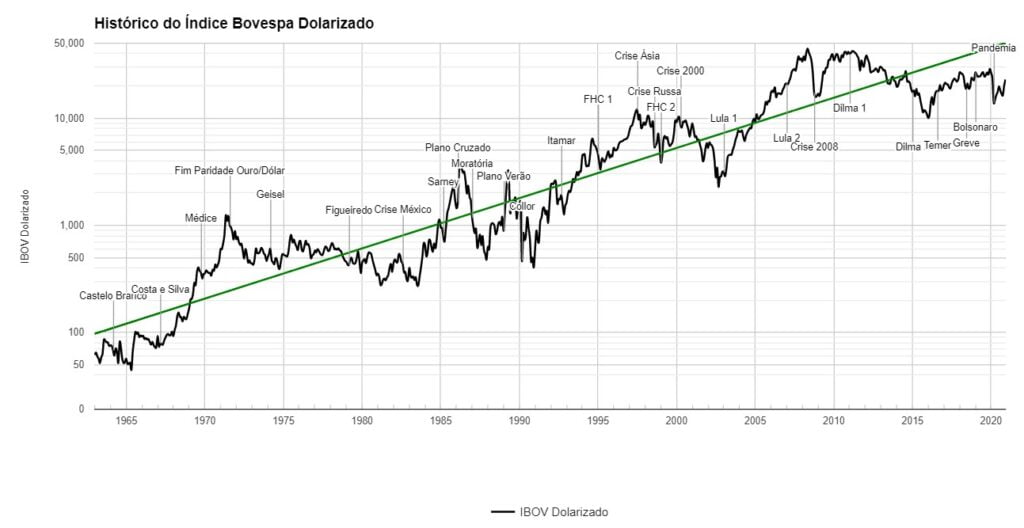

Não sei exatamente por que o SrIF365 iniciou a análise da derrocada do Ibovespa em dólares exatamente quando ele atingiu sua máxima (veja gráfico do Ibovespa dolarizado retirado do site do Clube dos Poupadores a seguir).

Escolher pontos específicos de comparação (datas) e não um período mais extenso pode nos levar a conclusões com alto grau de vieses. Reparem que, em longo prazo, o Ibovespa tem se valorizado em dólares, valorizando-se em 400 vezes seu valor em 55 anos.

Outros dados que podem ser consultados são do próprio site da Economática, que analisou 50 de história do Ibovespa até 2017 (quando o Ibovespa estava praticamente no mesmo patamar em dólares atual, tornando a análise viável para esse texto), e uma das conclusões foi que:

Nos 50 anos de história do Ibovespa a valorização em dólares é de 22.638% ou 11,74% em média por ano. No mesmo período o Dow Jones Index valorizou 2.637% ou 6,85% em média por ano.

Quem possui quase 50 anos, sabe o que esse país viveu em sua economia nessas últimas décadas, o que faz com que consideremos esses números extremamente positivos. Se pudermos ser melhores do que fomos nos anos da hiperinflação e no período Dilma, com certeza alcançaremos uma valorização mais expressiva do que até então.

Talvez, então, a ideia de investir no Brasil, mesmo pensando em dólares, não seja tão ruim assim. Quem, ao menos não aceitar essa proposição com base nos índices históricos, está pensando com o fígado, não com a cabeça.

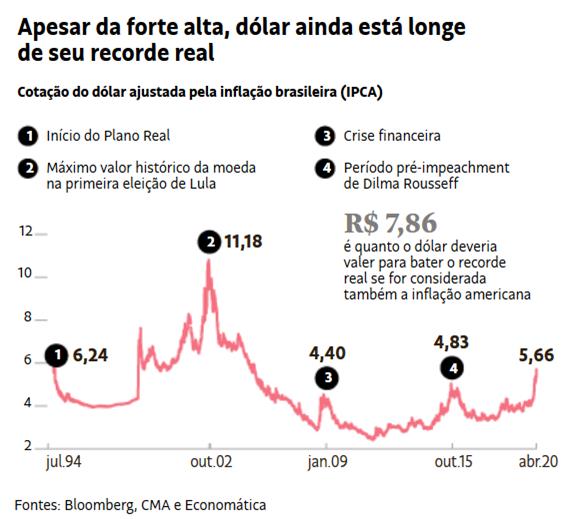

Ainda, quem insiste que a cotação do dólar está nas alturas e entende que “ele” deve ser o parâmetro para avaliar nosso custo de vida, precisa avaliar qual a cotação real da moeda deflacionada pelo IPCA. Veja o gráfico abaixo:

E esse último número caiu até hoje, fevereiro de 2021, uma vez que a cotação do dólar se manteve constante em relação a abril do ano passado e a inflação aumentou. Se analisarmos um gráfico da inflação pelo IPCA contra a valorização do dólar, vemos claramente que a primeira foi maior do que a segunda.

Ou seja, há a necessidade de coerência. Se é o dólar a melhor variável para definir o custo de vida, nosso custo de vida nos últimos 25 anos subiu bem menos do que a inflação acumulada aponta. Se concordarmos que ao IPCA é o melhor indicador, não estamos na máxima da cotação do dólar.

A alocação de ativos e o gerenciamento de risco

Quem me acompanha aqui no blog sabe que, historicamente, a parcela de ativos com mais presença em meu portfólio sempre foi a renda fixa. Ela chegou a mais de 60% com os altos valores de juros que o Brasil praticou em um passado recente. Ficar fora da renda fixa nesses períodos seria um considerável custo de oportunidade perdido.

Para mantermo-nos no período da análise do SrIF365, R$100,00 investidos na Selic em junho de 2008 transformaram-se em R$309,00 em junho de 2020. Se resolvêssemos investir em títulos longos (IMAB), eles multiplicaram-se por 5 no mesmo período (bem mais do que a desvalorização do real em relação ao dólar). Ou seja, se investíssemos na renda fixa longa, teríamos um ganho real em dólar de quase 2 vezes e meia, mesmo nesse período mais crítico de desvalorização do real.

Se considerarmos o IFIX, dado que o SrIF365 possui uma grande parte de seu patrimônio em fundos imobiliários, ele valorizou-se do início de 2011 (quando foi criado) até o final de 2020, quase 3 vezes. Ou seja, um patrimônio com uma boa alocação em ativos reais não perderia tanto assim em função da grande valorização do dólar.

Além disso, sempre enfatizo a importância do pilar do câmbio no gerenciamento de riscos e rebalanceamentos de uma carteira de investimentos. Sempre possuí cerca de 10 a 15% do meu patrimônio em dólar e ouro dolarizado, que foram muito úteis para operar vendas com a grande desvalorização do real e compras de ativos depreciados na crise, como as ações.

Isso fez com que o preço médio das ações do Ibovespa diminuísse, o que colabora enormemente na valorização nos períodos posteriores.

Seu conhecimento e tempo

Por fim, precisamos analisar se possuímos tempo e conhecimento para investir diretamente no exterior, principalmente quando fazemos a escolha de ações (stock-picking). Em outros momentos, comentei que nunca havia colocado meu dinheiro fora do Brasil justamente porque não queria inaugurar uma nova frente que consumiria minha rotina. Nos últimos anos, meu objetivo é ampliar meu tempo livre, e não acrescentar a ele mais trabalho.

Caso você não deseje inaugurar essa etapa em sua vida, mas ainda deseja diversificar seus ativos diretamente no mercado desenvolvido, considere, ao menos, utilizar os ETFs, programando uma gestão visando o gerenciamento de risco através dos rebalanceamentos.

Lembre-se, porém, que você não escapará de utilizar boa parte do seu tempo ao menos nos estudos iniciais da escolha do ETF adequado. Lá fora, as opções são muitas, desde entre os fundos quanto aos países que escolherá (há grande diferenças tributárias entre eles).

Se pensa em começar por aí, sugiro dois bons sites da Finansfera: “Como Investir no Exterior” e “O Investidor Internacional“. E, para incentivar o blog, considere usar a Remessa Online (geralmente, a mais barata – veja no banner acima) com o cupom de desconto viagemlenta para enviar seu dinheiro para o exterior.

Apenas para constar, informo que desde o final do ano retrasado tenho investido no exterior de forma indireta e passiva, através de fundos de investimentos e ETFs como o SPXI11, todos gerenciados, entretanto, de dentro do Brasil. Não tenho conta no exterior, justamente pelo tempo que me drenaria essa nova frente de trabalho.

Finalizando e concluindo…

Para avaliar se vale a pena investir no Brasil, precisamos avaliar janelas maiores de rentabilidades, independentemente dos ativos. Pelo gráfico ampliado apresentado anteriormente e mesmo sendo levemente otimista que o Brasil se sairá melhor nos próximos anos, podemos chegar a uma conclusão oposta ao SrIF.

Antes de tudo, esteja consciente que é fundamental definir seus objetivos para responder à questão. Se você possui uma decisão firme e inabalável de sair do Brasil, é claro que você deve começar a colocar o dinheiro diretamente no exterior o quanto antes. Caso contrário, isso não é fundamental.

E isso pensando ainda em curto prazo, pois, apesar de ter mostrado que, a longo prazo nossa bolsa se valorize em dólares, não sabemos como serão os próximos 10 anos. Talvez, se eu pensar em criar um patrimônio para meu filho, que nasceu agora, morar no exterior, seja mais racional investir no Brasil. A história nos mostra isso.

É verdade que você precisa, no entanto, ter algum grau de confiança no país. Não que ele seja o melhor país do mundo ou que encontrará o pleno caminho para se tornar uma nação desenvolvida (algo que já perdi a fé), mas que ele seja minimamente melhor do que foi no passado. Grandes gestores de ações brasileiras, como Rogério Xavier (SPX) e Luis Stuhlberger (Verde), estão otimistas com o Brasil em 2021.

Lembro ainda que construí meu portfólio e me tornei independente financeiramente apenas investindo no Brasil pelos últimos 20 anos, com todos os problemas que o país passou e ainda possui. Não posso ignorar esse fato na análise. As rentabilidades da carteira de investimentos, reveladas em um anexo de meu livro, foram boas e consistentes nesses anos, acima dos benchmarks que realmente interessam.

É interessante o ponto de quanto o Brasil será melhor ou pior do que o mundo desenvolvido (relativamente em um período histórico, deixemos claro) nos próximos anos. Recentemente, tenho perdido mais a fé no mundo ocidental do que propriamente no Brasil. Tenho grande receio de suas dívidas milionárias criadas para sustentar uma pesada burocracia e o status da sociedade os inúmeros benefícios assistenciais.

Como tenho comentado recentemente, o mundo está muito estranho, e tenho um pouco de medo do que pode vir à frente. Eu já não consigo me imaginar morando a longo prazo na Europa, em função do ônus da estrutura da social-democracia e desestabilização política em função das políticas migratórias.

Nos EUA, quem poderá prever o que ocorrerá no governo eleito ou em um próximo governo com Kamala Harris, seja como influenciadora ou como chefe maior? Afinal, o Biden está com quase 80 anos e parece que não disputará a próxima eleição…

E, por fim, em uma comparação de dados históricos, não esqueça de pensar nos diversos pilares de ativos em sua carteira de investimentos e como eles podem impulsionar sua rentabilidade geral. Não tome decisões em apenas um índice. Pense na carteira de investimentos como um todo.

Entre 2007 e 2008, provavelmente era hora de vender ativos de renda variável, em função da grande valorização que eles vinham recebendo. Como ser adivinho? Não precisa acertar topos e fundos. A própria planilha de uma alocação de ativos mostraria o aumento percentual desses ativos, indicando sua venda.

Assim, se alguém perdeu metade de seu valor em dólares no Brasil entre 2008 e 2020, o problema não foi devido ter deixado o dinheiro no Brasil, mas sim ao azar de estar em um dos piores períodos da história para o Ibovespa dolarizado, à má escolha dos ativos em uma carteira mais diversificada e à falta de um rebalanceamento de posições efetivo para surfar as ondas do mercado financeiro.

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização das rentabilidades de todas as carteiras do blog (jun/24)

- Atualização das rentabilidades das carteiras ativa e passiva (jun/24)

- Atualização das rentabilidades das carteiras de ETFs (junho/24)

- FoFs: atualização das rentabilidades após o mês de maio

Excelente artigo, André, parabéns! O tom é de um adulto que pacientemente tenta explicar as coisas aos menos experientes. Me parece que o Sr. IF está sob efeito de circunstâncias muito específicas: morou no exterior muitos anos e ganhou em dólar, arrependeu-se de converter os dólares, é casado com estrangeira (que ele sustenta) e vai morar fora. É uma pena que o trabalho dele tenha se tornado tão insuportável antes da hora, vejo que ele está permanentemente aflito com o dólar, se perguntando se a carteira vai bastar para seus custos, se vai ter que voltar a trabalhar etc. IF… Leia mais »

Anon, conseguiu sintetizar em poucas palavras tudo que penso! Excelente! Sim, o importante é ter a paz. IF sem paz não tem sentido. Por isso que precisamos programar bem o início dessa fase. Ela é composta tanto pelo patrimônio como pela vida que definimos para o futuro. Também não vejo esse fetiche com o exterior. Morei fora 3 vezes. Na verdade, duas vezes foram apenas um curto de um mês cada (NY e Londres) e, na outra, um ano em Berlim. Foi muito bom, mas o mundo é muito diferente. O ponto da segurança jurídica que citou (e que omiti… Leia mais »

Ah, esqueci do p.s…. Eu tenho um artigo em dólar na época que investia em contratos futuros, mas hoje não uso mais (só escrever “dolar” na lupa do menu). Mas hoje invisto basicamente em fundos de investimentos multimercados com exposição no exterior, fundos de fundos apenas de ativos no exterior (FoF Global Vitreo, Fundo Money Rider (Vítreo) e ETFs como SPXI11, além das proteções de dólar e ouro na carteira ativa. Tenho me aventurado desde o começo do ano passado em criptomoedas também na carteira de ETFs completa. Para acessá-las, entre na opção “rentabilidades” no menu e lá tem um… Leia mais »

Complementando: a discussão de exportar ou não os ativos talvez seja como uma comparação entre duas pessoas com perfis diferentes de investidor – não dá em nada, porque cada um tem a sua carteira ideal. Quem se sente sob constante ameaça em real e seguro em moeda forte vai ser mais feliz convertendo: a segurança tem para ele um valor superior aos custos da operação e de oportunidade. Para quem fica mais confortável com as oscilações, pode ser desperdício com taxa de câmbio e IOF. Suspeito que seja menos uma questão de paixão ideológica, como sugeriram alguns, e mais de… Leia mais »

Excelente comentário, Anon. Provavelmente seja muito mais perfil psicológico mesmo. O importante é estar em paz com suas decisões.

Grande abraço!

Respondi esse comentário antes do anterior, mas pelo que entendi, é o mesmo Anon, certo? Novamente, obrigado pelas excelentes observações! 🙂

Excelente artigo, André, parabéns! O tom é de um adulto que pacientemente tenta explicar as coisas aos menos experientes. Me parece que o Sr. IF está sob efeito de circunstâncias muito específicas: morou no exterior muitos anos e ganhou em dólar, arrependeu-se de converter os dólares, é casado com estrangeira (que ele sustenta) e vai morar fora. É uma pena que o trabalho dele tenha se tornado tão insuportável antes da hora, vejo que ele está permanentemente aflito com o dólar, se perguntando se a carteira vai bastar para seus custos, se vai ter que voltar a trabalhar etc. IF… Leia mais »

Acredito que o principal ponto quando analisamos o impacto do câmbio no longo prazo é no custo de vida. O dólar infelizmente tem uma influência gigante no custo de vida brasileiro e de qualquer outro país pois vivemos num mundo globalizado sendo impossível se isolar completamente do efeito câmbio no dia a dia. André esse seu exemplo do Honda Civic na verdade mostra o quanto o brasileiro está perdendo! Veja que quem não investe em dólar, só investe e ganha em reais, hoje gastaria quase o dobro do valor em reais para ter o mesmo Honda Civic. Se pegarmos o… Leia mais »

Olá Executivo Investidor! Como comentei no texto, a cotação da moeda tem um impacto no custo de vida, sem dúvida, mas acredito que muita gente exagera. É sobre esse exagero que procurei escrever. O que define o custo de vida é a inflação. Se você confia nela ou não (e, de fato, ela depende do estilo de vida de cada um), é outra história. Para mim, os números são bem coerentes. Minha maior despesa isolada nos últimos 10 anos (aluguel) subiu menos que a inflação oficial. “Veja que quem não investe em dólar, só investe e ganha em reais” ->… Leia mais »

Eu estou transferindo minha carteira para o exterior. Só não ver que estamos no caminho da Argentina, quem ainda tem paixões políticas. Vou manter cerca de 20 a 30% aqui por questões de reserva de emergência e investimentos a fim de diversificar. So estou aguardando a elevação da SELIC pelo Banco Central, que está fazendo uma péssima administração para uma equipe de “notáveis”, ajudando a destruir o poder da nossa moeda.

Olá Anon.

Não tem nada a ver com paixões políticas. Nada no texto faz referência à política. Se puder encontrar o trecho que o fez pensar dessa forma, agradeço.

Agora, se você tem tanta certeza de que aqui vai virar uma Venezuela, manter 20 a 30% de dinheiro aqui para diversificar, não é algo inteligente.

Abraço!

André, vou manter porque a minha avaliação pode estar errada. Eu reconheço isso, com toda humildade. Porém tudo indica que estamos trilhando o caminho da pobreza. Eu nao vou esperar um crash e a elevação brutal do IOF, para conter uma possível fuga de capitais, para começar a me mover. Se a inflação subir, eu nao pensarei duas vezes em mandar os 20% a 30% que manterei aqui ao exterior. Estamos com uma divida de quase 100% do PIB, crescimento medíocre do PIB, com políticos medíocres que so pensam em se livrar dos crimes cometidos (é so ver os atuais… Leia mais »

Olá Anon! Fiz o comentário por causa dessas suas palavras: “Só não ver que estamos no caminho da Argentina, quem ainda tem paixões políticas.”. Dá a entender que tem certeza do que vai acontecer.

Mas ok, se vc ainda não tem certeza, está correto em diversificar. Eu também não estou tão otimista quando vejo o cenário dos últimos anos. Mas penso em uma perspectiva histórica maior. Ainda acredito que o Brasil vai estar melhor no futuro (veja bem) quando comparado com ele mesmo e em relação ao crescimento da média do mundo ocidental.

Abraço!

Amigo André, como sempre um excelente post, mas nesse caso eu discordo de ti, não contra os fatos em si (contra fatos não há argumentos). Atualmente eu estou 65% investido em dólar, só não estou mais porque tenho imóveis e previdência privada que não é possível retirar do país. A tranquilidade que tenho em investir lá fora não tem preço, essa última crise eu praticamente nem senti em dólar e ainda ganhei uma bela grana em R$. O ponto em que discordo de ti não diz respeito aos teus indicadores de rentabilidade o ibovespa e sim ao grande risco do… Leia mais »

Olá Marco! Sob esse aspecto, é legítima e justa a discordância. No texto eu afirmei que as conclusões só são válidas se acreditarmos que o Brasil será comparativamente melhor no futuro do que foi no passado, em relação às bolsas americanas. Caso alguém acredite que o Brasil vai de mal a pior, aí sim, não tem como deixar o dinheiro aqui. Eu (ainda) não estou tão pessimista assim. Além disso, acredito que lá fora a performance será pior do que aqui nos próximos anos. Mas não somos feitos de certezas rsrs. Por isso, tenho investimentos no exterior também e reservas… Leia mais »

André, belo texto e análise. Não tinha noção que o IBOV dolarizado batia o SP500 de lavada num período longo, tampouco o Ifix e a RF nos períodos mencionados. Conforme você falou (mas nem todos parecem ter lido), diversificar uma carteira em moeda forte é fundamental, mesmo sem intenção de morar fora. Acho que balancear os interesses pessoais na carteira é extremamente relevante: pode ser que a pessoa não queira morar no primeiro mundo, mas queira viajar pro exterior 1 ou 2x no ano, but ou mesmo mandar o filho pra estudar fora. Tudo deve ser calculado e ajustado na… Leia mais »

Excelente análise Aposente Cedo!

Bem lembrado sobre o spread no câmbio, que sempre pagamos enviando dinheiro ao exterior. É uma variável que, acredito, poucos a usam para analisar a real rentabilidade da carteira.

Quanto à diversificação, você comentou tudo. Eu também hoje estou mais tranquilo com a parcela em FIIs e em câmbio. Acreditar piamente no mercado lá fora pode ser bem perigoso.

Abraço!

Olá amigo, Reflexão muito boa! Não entendi o porque a comparação do IBOV em um dos gráficos com o índice Dow Jones, um índice bastante focado estritamente em tecnologia. Acho que uma comparação melhor e mais ampla seria com o S&P500, bastante multissetorial, diversificado e representativo do mercado de ações americano como um todo. E este último ganha sempre em longo prazo do IBOV. Com relação a um mundo estranho, concordo. Também não me vejo morando na Europa em longo prazo. Continente perdido em social-democracia, libertinagem, estatismo, anti-cristianismo, cultura do politicamente correto, imigração, islamização, etc. EUA com Biden preocupa, principalmente… Leia mais »

Olá Chimpanzé!

Acho que vc confundiu o Dow Jones com a Nasdaq, não? De qq forma, foi a comparação que estava no site da Economática. Não temos muitos estudos no Brasil, ao menos disponíveis facilmente na WEB.

Mas eu duvidaria que o S&P500 ganha a longo prazo do IBOV. Digite “S&P500 x dow jones” no Google e escolha a aba de imagens. Verá que não há uma discrepância muito grande entre eles a longo prazo.

Pensamos da mesma forma quando ao exterior, incluindo os países que escolheu ao final.

Abraço!

Exato André! Troquei as bolas mesmo. De qualquer forma o Dow Jones são apenas 30 empresas, a elite da elite da economia americana, enquanto o S&P500 é a elite de forma mais ampla. Acho mais comparativa.

Concordo plenamente contigo sobre a representatividade. Mas, como comentei, se checarmos os gráficos de rentabilidade de ambos os índices, eles não diferem tanto assim a longo prazo. Claro, há uma diferença, mas que não prejudicaria muito a ideia da comparação com o Ibov dolarizado: Dow Jones vs S&P 500: ¿Quién es el rey de Wall Street? (losmercadosfinancieros.es)

Abraço!

ótimo reflexão

ainda acho que vale a pena ter algum dinheiro lá fora nos maiores ativo só pra efeito de diversificação

abs!

Obrigado, Scant!

Com certeza! Nesse mesmo texto e naqueles que abro minha alocação de carteiras de investimentos tenho dito que eu mesmo estou investindo uma parte no exterior. Diversificação e rebalanceamento são as chaves para uma boa rentabilidade histórica.

Abraço!

É possível perceber nos comentários uma revolta muito grande. Um esfacelamento do tecido social e uma absoluta falta de perspectivas no futuro. É compreensível, tivemos a década de 2010 pior economicamente que os anos 80, e quando ensaiávamos talvez melhorar tomamos uma marretada da pandemia. Enxergo esse governo como o do Macri na Argentina, não conseguiu fazer as reformas necessárias. Seja por falta de vontade ou incompetência, não importa, o resultado é o mesmo. Minha tese é que o plano real criou uma falsa esperança, que não existe no restante da américa latina, de que nossa moeda tem alguma estabilidade.… Leia mais »

Mendigo, obrigado pelo comentário.

Até agora, vejo da mesma forma em relação ao Macri. Talvez por motivos diferentes, a dificuldade das reformas saírem é impressionante. Vamos acompanhar os próximos dois anos para ver se, ao menor, melhora em relação a esses dois últimos.

Como falei acima para o Scant, diversificação é fundamental, e, eu mesmo, invisto parte de meu dinheiro no exterior, a partir de fundos do Brasil. Tenho ainda uma grande parte em câmbio para cobrir grandes quedas. Não aposto integralmente no Brasil não, como alguns comentários fazem parecer…

Abraço!

Concordo e tb tenho essa impressão… o Brasil tá sempre remando na direção contrária a maré… não dá pra entender isso… parece que quer ser o “do contra” e o “lacrador”… Alia-se a isso uma corte cheia de mordomias… já “demode” no sistema politico de primeiro mundo. Temos muito a caminhar ainda… estamos uns 50 anos atrasado em relação aos paises desenvolvidos e andar pra trás não ajudará nesse avanço. Este país é bom pra oportunistas, pra empreendedores arrojados e que mete a cara sem se importar com a opiniao dos outros… digo isso literalmente, e nao em tom pejorativo.… Leia mais »

Realmente, Gustavo, temos muitos e muitos problemas.

Meu ponto de avaliação é relativo. Estaremos melhores ou piores, em relação ao mundo, do que estivemos nos últimos anos? Essa resposta é a chave para tentar imaginar para onde vão nossos investimentos.

Abraço!

Incluí no texto um link e uma conclusão de uma análise da Economática, para reforçarmos os números que obtive pelo gráfico do Clube dos Poupadores.

Abraços!

Caramba, sensacional!

Se o SRIF abrisse mão do imóvel (no preço que der) e fosse morar em Itacaré-BA ele veria como dá pra ter qualidade de vida no país dele.. pelo menos enquanto o Real continua com câmbio assim.

O Brasil oferece muitas formas de se viver muito bem, Cinthia.

O problema que vejo é que as pessoas muitas vezes são revoltadas com a política, com seu emprego, com seu chefe, com sua rotina e não conseguem fazer uma análise imparcial nos investimentos e uma melhoria prática em sua qualidade de vida.

Abraços!

“Do Paraíso ao Inferno: Violência em Itacaré aumenta em 100 por cento”

http://vermelhinhoba.com.br/2017/07/20/paraiso-ao-inferno-violencia-em-itacare-aumenta-em-100-por-cento/

O cara guarda grana a vida toda e vc quer que ele vá morar em Itacaré? Não vai durar uma semana antes de ser morto em um sequestro. Acho q ele está certo fugir disso aqui o quanto antes.

Tem outros locais com qualidade de vida ao ar livre, como p. ex Bombinhas em SC, vários lugares que vale a pena conhecer. Geralmente a violência em cidade pequenas está mais relacionada a disputa pelo tráfico (que infelizmente existe em todo lugar) e não transborda aos turistas/moradores de fora..

Vai me desculpar meu caro amigo André, mas concordo com o 365 nesta questão. Abraço

Ok João! Só não pode discordar dos fatos. De que a bolsa brasileira, em dólar, possui uma tendência bem clara de valorização.

E eu também concordei com ele em relação às pessoas que desejam morar fora do Brasil. Aportes, só no exterior…

Abraço!

Pois é. Brasil não vale nada no mundo. Só queria que a vacina fosse disponibilizada com base no número de prêmios Nobel de cada país. Nada mais justo premiar a importância de cada povo pra humanidade. Brasileiros contribuíram com o que até hoje?

Concordo com nossa insignificância mundial, Lopes. Mas isso não influencia a análise financeira dos ativos brasileiros no texto.

Abraço!

Não ouvi o podcast que você menciona mas acho que não dá mais para viver como uma tribo indígena isolada nos confins da floresta amazônica onde para esses índios a cotação do real pouco interessa no preço do peixe que foi pescado pelo vizinho da sua oca. A não ser que sua intenção seja de nunca pisar fora do Brasil ou comprar qualquer produto importado essa balela de que câmbio não é parâmetro para minha qualidade de vida não cola, essa merda de país não produz nada que presta e nem o Gurgel mais é produzido, então sim estamos todos… Leia mais »

Não, Jorge, em nenhum momento quis passar essa impressão. Tanto que comentei que, para quem viaja muito ou quer morar lá fora (ou troca celular da Apple todo ano), a cotação do dólar pode ser relevante. O quis passar é que, para a maioria dos brasileiros isso não tanta diferença assim. É só fazer o exercício dos preços em dólar no mercado interno e ver como eles caíram. Eu viajo para o exterior em uma média de a cada 2 ou 3 anos. O custo de uma viagem é bem pequeno em relação ao meu patrimônio. O dólar estar a… Leia mais »

Se o preço em dólares do mercado interno caíram faz mais sentido ainda investir fora, vc não só ganha com a alta infinita do dólar a longo prazo como também na tendência do Brasil ficar cada vez mais barato aos olhos dos estrangeiros. Desculpe mas sua análise está com tanto viés quanto a do 365, porém cada uma para um lado diferente. Teremos q esperar para ver quem está com a percepção certa, espero que vc porque eu não quero virar venezuelano.

“Se o preço em dólares do mercado interno caíram faz mais sentido ainda investir fora” -> isso já está refletido no gráfico do Ibov dolarizado.

Gostaria que apontasse o meu viés na análise.

Ao meu ver o seu viés está no fato de achar que para quem vive no Brasil e não tem intenção de morar fora a comparação do dólar não faz sentido, enquanto que para o 365 o viés é que para ele não existe vida no Brasil. Ambos na minha opinião exageram na dose. Dá para viver no Brasil desde que você aceite que manter investimentos aqui vai lhe proporcionar conforto só aqui dentro e provavelmente vai ter que cada vez mais que se contentar em viver apenas com insumos nacionais, podendo chegar ao ponto que colocar os pés no… Leia mais »

Então, Anon, mas isso não é um viés, é uma opinião que você pode ou não concordar. Viés, no sentido que usamos no mercado financeiro, é a distorção de uma estatística provada, de um comportamento provado como errôneo, etc. Alguém está enviesado se disser que não se ganha mais dinheiro, em dólares, investindo no Ibovespa do que no S&P500 a longo prazo. Isso é algo provado. Não é opinião. Podemos dizer que o ódio ao Brasil, evidenciado pelos últimos anos na decepção das políticas econômicas, faz com que as pessoas tendam a pensar o contrário. Elas estão agindo com base… Leia mais »

Poha chega deste papinho fresco de alocação de ativos e o gerenciamento de risco né cara. Isto estamos carecas de saber. Estou 100% com o SrIF365 nesta. Investir no Brasil é PREJUIZO NA CERTA, coisa de cabeça tupiniquim que pensa que essa merda é centro do mundo!

ah pq não pode ver em dólar….veja em remimbi então, yene, euro…mesma coisa. Agora quer ver diferente veja em Bolivar e pesos argentinos

Os extremos são sempre prejudiciais ao entendimento e a discussão. Eu creio que ainda mais hoje com o fácil acesso, mesmo para o pequeno investidor, não há dificuldade em estudar ativos com Abev ou aapl, Bova11e ivv. E sim, até os EUA passam por crises políticas e instabilidades, mas quem tem maior risco de um colapso? Se vc optou por não entregar o seu dinheiro ao gerente de novo, investir no Brasil ou no exterior demandam o mesmo esforço. Talvez o Brasil até apresenta melhores rentabilidades em algum período, mas e proporcional ao risco,aí fica a critério de cada um.

Sim, Anon, essa análise comparativa entre Brasil x EUA é importante e tentei trazer no texto. Não excluo a hipótese de nos próximos 10 anos a gente performar melhor do que os EUA (bolsa). Aí vamos ver o retorno da tendência positiva do Ibovespa (em dólar) e poderemos analisar com mais equilíbrio a situação.

Abraço!

Leandrinho, se você percebeu no gráfico do Ibovespa dolarizado, ele se valorizou 400 vezes nos últimos 55 anos. Faça a conta anual. Isso não é opinião, é fato. O problema é que o pessoal mais novo só faz a conta de um período ruim. Não sabem o que passamos no passado na economia. E mesmo assim, ainda tivemos um desempenho bom. E se vc está careca de saber sobre alocação de ativos e gerenciamento de risco, você deve estar praticando e tendo LUCRO nos últimos anos. Não deveria estar tão revoltado rs Agora dizer que Brasil é o centro do… Leia mais »

Leandrinho só está revoltado e por isso fala tanta merda sem mostrar dados ou provas do que ele afirma.

Tipico do brasileiro medio.

Uma situação em que muitas certezas são apresentadas são as que mais me geram dúvidas.

Abraço, Italian!