O mercado de derivativos é associado com alto risco e volatilidade no mercado financeiro, embora as vendas cobertas de opções de ações podem ser uma forma de remunerar sua carteira de investimentos pela estratégia de alocação de ativos.

Veja se você possui as condições necessárias para entrar nesse fascinante mundo da renda altamente variável e confira algumas operações reais em meu portfólio!

No artigo “Os investimentos mais comuns do mercado financeiro e alguns pitacos“, leitores perguntaram como utilizo as opções de ações, bem como sua conciliação através do pilar de renda variável, com a minha estratégia de alocação de ativos. Esse será o objetivo desse texto, incluindo algumas operações reais para ilustração.

Já operei muitas estratégias com opções de ações, com sucessos e fracassos. Não perdi tanto dinheiro, pois sempre operei volumes pequenos, mas sim, tempo e saúde. Saúde porque não nos faz bem acompanhar sua operação de montagem perdendo dezenas de pontos percentuais na janelinha do home broker. Tempo, porque você sempre fica imaginando outras possibilidades para reverter esse prejuízo, e, às vezes piora ainda mais a situação…

De uns bons anos para cá, entretanto, utilizo apenas duas estratégias com as opções, que, além de não representarem percentuais significativos da minha carteira de investimentos, não me tiram o sono e ajudam a remunerar parte do capital em meu portfólio: a venda de calls e, em menor escala, a venda de puts. Em resumo, as vendas cobertas de opções.

Antes de entrar na estratégia propriamente dita, é interessante expor o que são as opções e algumas de suas variáveis. A explicação será breve, pois o objetivo é apresentar o método utilizado. Para os leitores que já entendam seus fundamentos, é possível avançar para a próxima seção.

Opções de ações: o que são e quais são suas variáveis

O objetivo nessa seção é sintetizar o conceito desses instrumentos para facilitar a compreensão da técnica dentro da alocação de ativos. Não avançarei em seu significado profundo e não citarei as diversas formas de operá-las.

Para aprofundamento, recomendo o livro da coleção Expomoney “Investindo em opções“, de Maurício Hissa do grupo Bastter, que comprei há tempos e até hoje é meu guia de leitura sobre o assunto. Ele é um livro bem completo, abrangendo vários métodos de aplicação. Infelizmente o livro não é mais editado. Outra sugestão é o “Fique rico operando opções“, de Lee Lowell.

Existe ainda uma opção de e-book em português mais completo e bem escrito para entender a teoria das opções e 32 estratégias para aplicação desses instrumentos. Trata-se do “Opções de ações: 32 estratégias para alavancar os ganhos e proteger a carteira“, do professor Rogério Mauad. Li o livro na semana anterior à postagem para avaliar sua possível recomendação aqui no blog e gostei muito.

O que são opções de ações?

Operar ações e opções não é a mesma coisa. Se uma ação pode ser considerada um “ativo”, uma opção é apenas um instrumento de renda variável com prazo de validade derivados desse ativo. No caso desse texto, focaremos somente nos derivativos de ações.

As opções dão ao seu proprietário o direito de comprar ou vender um ativo a um preço durante um tempo determinado. As opções de compra são chamadas no mercado de calls e as opções de venda são denominadas de puts.

Seu fundamento pode ser resumido dessa forma: uma pessoa que compra uma call possui o direito, mas não a obrigação, de comprar o ativo subjacente àquela opção do vendedor, no preço acordado da opção até seu vencimento. Raciocínio semelhante pode ser feito para a compra de puts.

Para possuir essa predileção, o comprador (também chamado de tomador ou titular) paga um prêmio ao vendedor (ou lançador), que vende, em última análise, um direito. Esse contrato entre as partes é válido até o dia de vencimento da opção, e esse prêmio recebido pelo vendedor no momento do negócio pode ser usado em uma estratégia de remuneração de ações que detalharei adiante.

Preço, strike e data de exercício

Toda opção possui um preço (prêmio) que varia constantemente no mercado, um strike e uma data de exercício (vencimento). Como exemplo, no momento em que rascunho esse texto a opção PETRC20, vinculada à ação preferencial PETR4 da Petrobrás, possui o preço aproximado de R$ 1,00.

Os investidores podem pesquisar as posições em aberto das opções na página da B3. Escolha o tipo de opção que deseja pesquisar, o vencimento e a empresa (operacionalmente, apenas temos uma boa liquidez nas ações da VALE3 e PETR4) para avaliar as alternativas disponíveis.

O strike da opção é o preço de exercício, ou seja, o preço da ação ao qual a opção está vinculada. Embora a maioria das opções possui o preço de exercício revelado na sua denominação (R$ 20,00 no caso da PETRC20), nem sempre isso é uma regra. Esse valor é alterado se a empresa vinculada à opção realizar pagamentos de proventos.

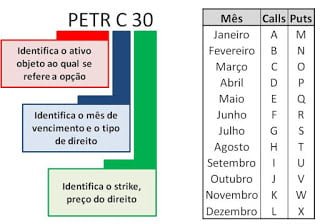

As letras no código da opção definem o mês de seu vencimento. No caso da opção da Petrobrás PETRC20, a letra C refere-se às opções de compra com vencimento no mês de março. Veja na figura, emprestada do site RenaTrader, os meses de vencimento das demais. É possível, assim, saber pelo código, se é uma opção de compra (call)ou venda (put). Os dias de vencimento ocorrem sempre na terceira segunda-feira do mês ou no dia subsequente, caso haja algum feriado.

Componentes importantes nos preços das opções para a estratégia com a alocação de ativos

Dessas variáveis, derivam-se algumas relações matemáticas importantes para as operações. Citarei apenas as relevantes para a compreensão da estratégia e omitirei as demais, focando no objetivo do artigo.

Valor extrínseco da opção (VE)

É o valor da opção (prêmio) diminuído da diferença entre o preço da ação e o preço do exercício da opção (valor intrínseco – VI). Assim, se a nossa opção PETRC20 vale R$ 1,00, seu strike é R$ 20,00 e sua ação correspondente, PETR4 está valendo R$ 20,30, temos que o valor intrínseco é (20,30 – 20,00) R$ 0,30. Logo, o valor extrínseco dessa opção é (1,00 – 0,30) R$ 0,70.

Caso o preço do exercício (strike) da opção seja maior que o preço da ação, o VI é zero e diz-se que a ação possui apenas VE, que é exatamente o seu valor de negociação. A maioria das vendas que faço são de opções dessa natureza.

Relação com o preço da ação e o preço de exercício (strike)

O valor da opção, excetuando-se casos muito particulares, é diretamente proporcional ao preço do ativo-base e é inversamente proporcional ao seu preço de exercício.

Assim, uma mesma opção movimenta-se (muitas vezes meteoricamente) pelas variações de sua ação correspondente. E, quanto mais próxima do vencimento, seu incremento é da mesma grandeza do que o incremento do ativo. Disso resultam variações percentuais muito altas nos preços das opções: um crescimento de R$ 1,00 em uma ação que vale R$ 20,00 significa uma alta de 5%, enquanto a mesma variação absoluta em uma opção com R$ 1,00 de prêmio corresponde a 100%. Bem antes das criptomoedas, já existia algo bem volátil no mercado…

Já sua relação com o preço de exercício é inverso: quanto maior esse valor, ou seja, mais afastado do preço da ação correspondente, menor o valor da opção. Nesse caso, o mercado não acredita que o preço da ação vá subir demais ao ponto de chegar em seu strike e o prêmio pago ao instrumento é baixo. Seu preço corresponde ao valor de seu VE.

O tempo (theta)

Um dos principais componentes de uma opção, o tempo cria um valor de expectativa, expresso no valor extrínseco (VE) da opção. O preço das opções cai com o tempo, para um mesmo valor de seu ativo-base. A venda coberta, a principal estratégia que será apresentada, opera fundamentalmente esse decaimento, ou seja, opera-se a expectativa do mercado.Exemplificando, vamos imaginar uma operação de venda da PETRC20 para ilustração do conceito. Suponha que você vendeu essa opção por R$1,00, com a ação da PETR4 a R$ 20,30.

No vencimento dessa opção, você só perderá dinheiro se a ação subir além de R$ 21,00 (uma vez que seu strike é de R$ 20,00 e você recebeu antecipadamente R$ 1,00). Próximo do exercício, a opção estará valendo a diferença do preço da ação e de seu strike. Se a PETR4 estiver cotada a R$ 21,40, a PETRC20 estará valendo próximo a R$ 1,40. Assim, vc terá um prejuízo, pois você vendeu por R$ 1,00 e terá que recomprá-la por R$ 1,40.

Aqui cabe um parênteses: no momento do exercício você pode recomprar a opção zerando a posição e mantendo suas ações do ativo-base intactas. Outra opção é ir para o exercício e vender suas ações pelo preço do strike da opção. Como veremos adiante, nessa estratégia a opção é recomprar as opções antes do exercício

Se a ação PETR4 subir, mas ficar abaixo de R$ 21,00, você terá lucro. Próximo ao vencimento, a opção estará valendo, por exemplo, R$ 0,80 se sua ação PETR4 estiver cotada a R$ 20,80. Você vendeu por R$ 1,00 e poderá recomprá-la por R$ 0,80. Um lucro de R$ 0,20.

A ação PETR4 caindo abaixo de R$20,00 é a melhor situação na operação. A pessoa que detém o direito de compra não irá comprar a opção que você vendeu com preço de exercício da ação a R$ 20,00, pois no mercado, o valor de PETR4 está menor. Dizemos no jargão do mercado que a opção virou “pó” e seu lucro foi de 100%: você vendeu a opção por R$ 1,00 e não precisará recomprá-la, uma vez que seu preço caiu a zero.

Precificação de opções

Existe um modelo para precificação de opções chamado de Black and Scholes, que não enfatizarei aqui, pois além de alongar demais o texto, ele não é determinante para as estratégias, relativamente simples, que citarei na sequência. Ele envolve variáveis expressos com letras gregas como delta (variação do preço do ativo com o preço da opção), gama (taxa de variação do delta), theta (queda do prêmio com o tempo), vega (variação do prêmio conforme a volatilidade do ativo) e rho (variação dos juros sobre os preços das opções).

Essa página apresenta alguns dos conceitos, oferecendo um maior entendimento antes de um aprofundamento. Tentarei, agora, fornecer explicações adicionais paralelamente à estratégia que utilizo. Espero que fique claro para os menos acostumados nesse mercado.

Vendas cobertas de opções: estratégias para minha carteira de investimentos

Atualmente opero vendas cobertas de opções de compra para minhas ações da Petrobrás (PETR4) e Vale (VALE3), únicos ativos que proporcionam boa liquidez no mercado financeiro de opções. Apesar de simples, a estratégia envolve alguns cálculos matemáticos para escolher as melhores alternativas para a venda.

Eventualmente, em determinadas condições do mercado que explicarei adiante, utilizo as vendas cobertas de opções de venda, dos dois ativos acima, além do Itaú. Essa negociação é realizada mais por uma análise do ativo correspondente (e algum “feeling“, por que não?) do que por cálculos matemáticos.

Explicarei as duas estratégias de forma separada, mas ao final mostro como elas complementam a estratégia mais abrangente de alocação de ativos.

As vendas cobertas de opções de compra (calls)

“Venda coberta” significa que o investidor possui as ações vinculadas às opções que irá vender. Assim, se eu vendo, 1000 calls da Petrobrás, eu preciso ter em minha carteira de investimentos, 1000 ações da Petrobrás. Caso eu não as tenha, a operação é de venda descoberta.

Não opere descoberto. É um risco muito alto para uma remuneração relativamente baixa. Em um mercado de alta, o preço das opções podem disparar e se você não tiver as ações, terá prejuízos enormes. Opere sempre com valores baixos até aprender a dinâmica. Se você operar pequeno, o aprendizado sai mais barato.

Objetivo: remunerar o patrimônio das ações

O retorno de investimentos de ações podem ocorrer via recebimento de proventos, valorização ou sua disponibilização para aluguéis. Se desejar receber algo além dos proventos e valorização do ativo, precisa decidir entre alugá-las ou operar vendas cobertas de suas opções. Em função da baixa remuneração dos aluguéis, eu opero vendas cobertas de opções para os ativos da Vale e Petrobrás. Historicamente, tenho recebido uma média de 4,5% ao ano com essa estratégia.

Operacionalização das vendas cobertas de opções de compra (calls)

Eu uso uma tabela para escolher as melhores opções para venda, com alguns marcadores que existem no livro e site da Bastter. Como a fórmula para seu cálculo é conhecida, reeditei as informações que me interessam nessa planilha, em tempo quase real (atraso do Google Finance de 15 minutos).

Suas variáveis são o tempo até o vencimento da opção (em dias úteis), o lastro (diferença percentual do preço da ação e do preço de exercício da opção) e NV (chamado pelo sistema Bastter de “não vende” da opção: a diferença entre o preço da opção e o NV da ação, que por sua vez, é um percentual do valor da ação). Ele é usado como um alvo de lucro, para interromper a operação.

Na planilha, abaixo das fórmulas, existem observações que explicam com detalhes cada variável. A fórmula é empírica, e pode ser ajustada para seu perfil se você entender bem o significado de cada termo da equação. Eu mesmo, como sou mais arrojado na decisão de lançar opções (uma vez que isso me ajuda a manter o % da alocação de meus ativos – explico adiante), modifiquei alguns termos que aumentam o VDX, sendo que até criei um indicador alternativo que tenho testado já há alguns anos.

O racional da operação é a seguinte: quanto maior o VDX, mais vantagem em lançar as calls. O valor dependerá de sua estratégia global na carteira de ativos.

Integração da operacionalização com minha estratégia de alocação de ativos

Suponha que o meu percentual de alocação para as ações da Petrobrás na minha carteira seja de 5%. Se, em certo momento, esse valor for superior, estou mais predisposto a vender algumas ações. O “match” das vendas cobertas de opções com a alocação de ativos encontra-se aqui: ao invés de simplesmente vender as ações em excesso, eu lanço opções de venda para ganhar o VE das mesmas no mercado.

Se as ações não valorizarem muito, eu recebo o prêmio sem precisar vendê-las. Se elas valorizarem de tal forma que eu fique no prejuízo na venda coberta, vendo o volume financeiro em ações correspondente ao meu prejuízo na negociação das opções. Com isso, apesar desse prejuízo, eu colhi um bom lucro na venda das ações valorizadas (embora esse lucro pudesse ter sido maior) e reduzo o % das ações que estavam em excesso na minha carteira de investimentos, que era, na verdade, o objetivo inicial.

A definição do VDX mínimo para o lançamento das vendas cobertas de opções reflete minha predisposição a lançar opções em função do desvio percentual do valor dos ativos e da meta, na minha carteira de investimentos. Quanto maior o excesso de ações, maior a minha predisposição de aceitar um indicador baixo e vice-versa.

Um VDX muito baixo aumenta a probabilidade de sofrer prejuízo na operação das opções. A melhor forma de lidar com um prejuízo é recomprar as opções um ou dois dias úteis antes do vencimento e vender as ações do ativo correspondente de forma que zere o valor financeiro da perda. Não indo ao vencimento, você evita a venda de muitas ações e gerencia melhor o benefício fiscal mensal do imposto de renda.

Exemplo prático

Suponha que 1000 ações da PETR4 estão em excesso na minha carteira. Logo, eu aceito um VDX mais baixo, de digamos, 2,5 para lançar opções. Caso você queira correr menos risco com a negociação, busque valores acima de 3,0 ou mesmo 3,5.

Vendo 1000 opções PETRC20 e recebo R$ 1000,00 (prêmio de R$ 1,00) para um valor da ação-mãe de R$ 20,30. Se a PETR4 subir na semana anterior ao vencimento a R$ 22,00, minha transação de venda coberta fica no negativo, com a opção próxima de R$ 2,00. Recompro minhas opções a R$ 2000,00 e vendo 100 ações da PETR4 por R$ 2.200,00, com um lucro global de R$ 200,00, reduzindo minha exposição à ação em excesso no meu portfólio.

É claro que, se eu não tivesse feito a venda coberta, a receita de 100 ações da PETR4 seria de R$ 2000,00 limpos, mas uma valorização de 8,37% nos preços das ações normalmente não ocorre todo mês. A maior probabilidade é a ação subir pouco, estabilizar ou até cair. Nesses casos, o lucro da venda coberta será exatamente o que recebi na venda das opções. E, se eventualmente, a operação entre no negativo, corrijo o percentual do meu portfólio.

Existe outra forma para situar sua predisposição ao risco. Você pode escolher opções com maior lastro, ou seja, com um strike mais alongado do preço atual do ativo. Elas valerão menos, mas a probabilidade de sair no lucro, será bem maior. Se eu lançasse no exemplo acima a PETRC22 valendo R$ 0,30, teria recebido R$ 300,00 de prêmio e lucro, se a PETR4 não ultrapassasse o valor de R$ 22,00.

Saída da operação

Não espero, necessariamente, a data de vencimento para sair da negociação. Existem algumas variáveis que incentivam a saída antecipada, como um NV muito baixo (alvo de lucro) ou um aumento repentino da volatilidade do ativo-base (na planilha disponibilizada há mais informações). Outras vezes, recompro a opção e lanço outra com maior vencimento caso acredite em algum movimento especulativo.

Enfim, há muitas variáveis em jogo e muitas formas de operação na montagem e sua saída. Se alguns leitores tiverem dúvidas mais específicas, podem deixá-las nos comentários.

As vendas cobertas de opções de venda (puts)

Essa operação é mais simples e não envolve cálculos de indicadores, mas sim uma análise de boas ações no mercado e a condição de que esse ativo esteja abaixo do % que defini para minha carteira de investimentos. Eventualmente faço com a ação do Itaú.

Sua premissa deve ser que o valor de suas ações deve estar abaixo do percentual definido para seu portfólio. Ou ainda, deseje aumentar esse percentual após análise favorável do ativo no mercado. Logo, de forma oposta à estratégia anterior, você deseja comprar a ação.

Suponha que eu atribua um preço para compra da ação do Itaú (ITUB4) a R$ 50,00 (nesse momento a ação está a R$ 52,60). Eu possuo a opção de esperar uma queda da ação ou vender uma opção de venda, nesse strike, recebendo o prêmio. Alguns autores denominam essa estratégia de “vendas cobertas de opções de venda (puts)“, considerando que, para a montagem dessa posição, você precisa possuir o dinheiro necessário para comprar as ações caso o mercado caia.

Exemplificando… Através do site da B3, encontro a opção ITUBO520, com um preço de exercício de R$ 50,01. Vendendo essa opção, recebo de prêmio R$ 0,47 por unidade. Tenho dois cenários à frente: a ação do Itaú não cai, mas nesse caso, recebo definitivamente o prêmio. E, se a ação cair abaixo de R$ 50,01, terei prejuízo na operação da opção, mas por outro lado, conseguirei comprar o ativo no preço-alvo desejado, aumentando seu percentual na minha carteira de investimentos.

Um caso real no uso de opções na estratégia de alocação de ativos

No exemplo abaixo, demonstro com exemplo reais como, mesmo perdendo momentaneamente uma batalha, podemos vencer, ao final, a guerra por uma melhor remuneração do mercado. O palco se deu na volatilidade de maio de 2018, quando um grupo de pessoas chantagearam o governo e a população para ampliar seus próprios benefícios, ocorreram novos movimentos relevantes em minha carteira. Isso permitiu exemplificar algumas operações realizadas, voltadas ao método de utilização das vendas cobertas de opções de ações dentro da estratégia global de buscar mais rentabilidade na carteira de investimentos.

A gangorra das ações da Petrobrás em maio de 2018

As opções lançadas e o prejuízo na operação

No dia 24/04, quando a PETR4 estava em suas máximas cotações nos últimos anos (em torno de 22,50), lancei as opções de compra PETRE235, com strike em 23,50 por R$ 0,45 cada. Isso significa dizer que eu teria lucro nessa operação se a PETR4 ficasse abaixo de R$ 23,95 até o dia 21/05. Acreditei que, mesmo com o contrato de cessão onerosa sendo negociado nas próximas semanas, a ação não subiria muito além desse patamar.

De qualquer forma, quem conhece a estratégia sabe que, se a ação ficar um pouco acima desse valor, eu faria normalmente o rebalanceamento dos ativos, vendendo ações valorizadas de PETR4, zerando a perda financeira da operação de opções e ficando menos exposto na ação da petrolífera. Mas é claro que não imaginava que subiria tanto!

Na última semana da negociação da opção, a ação estava atingindo valores exorbitantes. No dia 14/05, saí tardiamente da operação com a ação ultrapassando os R$ 26,00. Nesse momento, comprei a call por R$ 2,50, perfazendo um prejuízo de R$ 2,05 por opção nessa operação. Ao mesmo tempo, contudo, vendi ações da PETR4, no montante necessário para zerar o prejuízo financeiro, a R$ 26,07.

Até aí tudo bem. Embora não esperasse vender um percentual significativo de minhas ações da Petrobrás, eu estava dentro da minha estratégia, apesar do prejuízo do resultado da operação com opções. Afinal, se eu simplesmente vendesse as ações no momento, sem ter feito a montagem das calls, eu receberia a mais, (26,07-23,95) R$ 2,12 por ação. Em outras palavras, podemos considerar que vendi uma parte de minhas ações da estatal por R$23,95 (strike + prêmio), sendo que ela estava sendo negociada por R$ 26,07.

Prejuízo? Será?

O investidor mais afoito concluirá rapidamente que foi um erro entrar nessa operação. Ou seja, se eu não tivesse feito nada, não teria tido esse prejuízo. Sim, leitores, essa afirmação não deixa de estar correta. Mas qual seria na verdade, meus movimentos no mercado se eu não estivesse exposto dessa forma? Será que eu venderia as ações da Petrobrás no dia 14/05? Ou mesmo dois dias depois, quando ela ultrapassou a barreira dos R$ 27,00?

Um dos objetivos da estratégia é exatamente esse: forçar o investidor a vender suas ações, não necessariamente para repor o prejuízo financeiro, mas sim para rebalancear seus ativos e ficar menos exposto em uma ação que se valorizou demais em um curto espaço de tempo. Como comentei no artigo onde exponho essa teoria, isso é gerenciamento de risco.

Ainda não podemos prever o futuro. Muito menos sabemos como agiríamos em situações extremas no mercado de renda variável. Lançar vendas cobertas de opções obriga que sigamos um método, que não nos deixemos guiar apenas pelas nossas emoções. Como expliquei no artigo de seu funcionamento, se lançamos as opções com um bom lastro e alto VE, não são frequentes tais situações. Normalmente, o preço da ação não chega no strike e você embolsa o prêmio recebido. Casos de grande volatilidade como esse são raros, e faz com que não fiquemos como baratas tontas vendo as coisas acontecerem, exigindo uma ação.

Nova venda coberta após o fechamento da operação

Minha confiança em longo prazo dessa estratégia é tanta, que assim que comprei as opções da série E e as ações da Petrobrás, fiz um novo lançamento de opções da série F, com vencimento no dia 18/06. Vendi PETRF285 a R$ 0,44. Essa opção possuía um strike, antes da distribuição de dividendos, de R$ 28,50. Ou seja, eu teria lucro se PETR4 não ultrapassasse o valor de R$ 28,94 até o vencimento da opção. O lucro máximo seria se a ação ficasse abaixo do strike, uma vez que eu receberia o prêmio cheio, deixando a call virar pó.

A derrocada da Petrobrás dias depois

Após subir por mais dois dias, a ação começou a cair e despencou com o evento da “greve” dos caminhoneiros e demais comparsas. O valor da opção PETRF285 também desabou, fazendo com eu a recomprasse, por segurança, por R$ 0,03 no dia em que escrevo essa postagem, 30/05/2018. Um lucro de R$ 0,41 por opção vendida.

O valor da PETR4 chegou, em sua mínima até agora, abaixo de R$ 17,00 no dia 28/05, o que fez com que eu lançasse vendas cobertas de opções “puts”, recebendo um prêmio de R$ 0,18 por opção. No caso da venda de puts, se a Petrobrás cair abaixo de seu valor de strike (nesse caso, R$ 14,96), eu seria obrigado a comprar as ações a esse preço, mesmo que ela esteja valendo menos no mercado. Nesse momento em que escrevo, a opção está valendo R$ 0,06, ou seja, um lucro de R$ 0,12 por papel.

[Nota: no dia 18/06 a ação da PETR4 chegou a R$14,50, o que fez com que eu “fosse obrigado” a comprar suas ações. Revendi as mesmas dias depois quando atingiram o preço de R$ 17,50, pois minha exposição ficou acima da permissão do meu gerenciamento de risco].

Mas o mais importante dessa história toda é perceber que, a venda de ações a R$ 23,95 realizada anteriormente, exposta inicialmente como um grande prejuízo, tornou-se um grande lucro se analisarmos o valor da mesma ação hoje (no momento, R$ 18,99). A ação pode subir novamente? Claro que sim. Mas o ponto que quero destacar é que a estratégia, a longo prazo, é vencedora, uma vez que ela induz um melhor gerenciamento de risco em movimentos de maior volatilidade, o que significa vendas em grandes altas e compras em grandes baixas.

É claro que sempre existirão as pessoas que pensarão: “Ah, mas se você tivesse vendido no dia 16/05 a mais de R$ 27,00, seu lucro seria muito maior”. Sim, seria. Assim como a impossibilidade de eu possuir uma bola de cristal.

Conclusões

Vejam que ambas estratégias de vendas cobertas de opções funcionam em conjunto com a alocação de ativos. Na venda de calls, o objetivo além da transação com as opções é vender ativos. Na venda de puts, o objetivo agregado é comprar ativos.

Isso não impede que você avalie seu sucesso de forma individualizada. Na venda coberta, esteja ciente que está remunerando sua carteira de investimentos quando o mercado sobe pouco, ou não sobe. Você pode usar esses lucros, inclusive, para comprar mais ações. Mas se o mercado subir muito, você entrega parte do lucro de suas ações. O efeito colateral positivo é que você ajusta seu percentual de alocação na carteira. Raciocínio inverso pode ser feito na venda de puts.

A probabilidade de sair no lucro na negociação das opções varia conforme a distância do strike da opção ao preço atual do ativo. Isso maximiza a chance de você sempre estar vendido em VE. Pelo meu histórico, o percentual de sucesso é em torno de 60 a 65%, uma vez que opero com lastros maiores.

O sucesso nas operações de opções, entretanto, não se baseia nesse percentual, mas principalmente na quantificação acumulada de cada transação. Eu posso ter um histórico de 65% de sucesso nas operações ganhando, em média, 5% em cada um delas. Mas, se no meu histórico de insucessos eu perder 10% em cada transação, fica fácil entender o porquê a estratégia não será vitoriosa, apesar de permitir a compra ou venda dos ativos. Assim como a escolha da opção correta para a entrada da operação, o momento de saída também é fundamental.

Por fim, para quem quiser se aventurar nesse mundo, reitero em começar com valores baixos para entender como as opções funcionam. Montar uma tabela de operações (também disponível no link da planilha) é essencial para entender que a determinação do sucesso da estratégia provém do lucro acumulado das operações, e não de cada uma individualmente. O prejuízo o acompanhará em alguns momentos, mas é o balanço geral que importa. Ter essa consciência vai trazer mais paz e sucesso na sua vida.

Uma palavra para pequenos e novos investidores: não se assustem

Leitores nessa condição que não entendem muito bem o mercado de opções, merecem uma palavra de tranquilidade: nada disso é necessário para você investir bem e alcançar sua independência financeira. Eu opero com opções como uma forma de remuneração de minha carteira e gerenciamento de risco por escolha própria. Eu gosto e, embora não demande muito esforço, tenho tempo disponível para as análises necessárias.

Para as pessoas que possuem como sua principal fonte de renda o seu salário (consequentemente menos tempo para o mercado financeiro), ou ainda, não possuem o desejo de entrar a fundo nos meandros de todas as alternativas de investimentos, eu não sugiro nada disso. Uma boa estratégia que recomendo para um futuro independente é usar a alocação de ativos em seu portfólio, após algum tempo de orçamento equilibrado e fluxo de caixa positivo. Formar um colchão de segurança é fundamental.

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização dos rendimentos das carteiras ativa e passiva (jun/25)

- Atualização das rentabilidades – Carteiras de ETFs

- Atualização das rentabilidades das carteiras ativa e passiva (mai/25)

- Atualização das rentabilidades das carteiras de ETFs (05/25)

Muito bom o texto, completo. Alguns anos se passaram desde que você postou esse artigo, você continua aplicando a mesma estratégia? Nesse intervalo, você confirmou mesmo que vale a pena?

Obrigado

Olá, Rafael! Obrigado! Na verdade, eu parei há um tempo. Não pelo insucesso em si, mas pelo tempo “de tensão” que a técnica demanda. É um tempo que não se traduz em minutos, horas, mas um tempo em que você não relaxa muito. E, com o passar dos anos, eu me propus a me preocupar menos com os investimentos. Para quem gosta e não se preocupa muito com esse tempo agora, eu acredito que operar opções com venda coberta vale a pena sim. Claro que você precisa ter os ativos e ter uma visão fundamentalista com eles, ou seja, mantê-los… Leia mais »

Uma ótima estratégia. André, eu sou adepto dos ETFs e tenho usado muito essa estratégia da VC de Call com o BOVA11, que é para onde vão meus aportes aqui no BR. Por ser um ETF baseado no índice, você fica menos sujeito a grandes explosões como essa de Petr na greve dos caminhoneiros. Para quem é adepto da regra dos 4% a.a. é bem factível. Parabéns pelo Blog.

Olá, Filipe! Desculpe o ligeiro atraso, sua mensagem ficou retida no spam da plataforma.

É verdade, concordo! Você tende a ter um rendimento mais flat, mas, como contrapartida, também não terá ganhos explosivos pela diminuição da volatilidade. Hoje, se eu fosse operar opções, eu iria mais pelo caminho de sua estratégia também.

Abraço e obrigado!

“se eu fosse operar opções”. vc não opera mais opções, André?

Não, Anon! Eu expliquei isso em um post mais novo no blog e no meu livro. Estou procurando otimizar meu “tempo” cuidando do portfólio, principalmente por causa do nascimento do meu filho. E operar opções me deixavam muito na frente do computador e, apesar dos ganhos, não compensava em função do tempo gasto.

Mas se você gosta e tem tempo, ainda acredito que a estratégia do post valha a pena sim.

Abraço!

Pessoal, estou fazendo a venda coberta a 3 meses e tenho tido um retorno muito bom, em alguns momentos fico ate com o pé atrás, pq da aquela sensação de alguma coisa ta errada, não da pra ter estes rendimentos no longo prazo. Estou conseguindo em torno de 2% ao mês. Pessoal que é mais experiente, como é isso no longo prazo, realmente é consistente esta estratégia?

Olá João! Eu acredito que, se você faz algo com uma metodologia correta, monitora bem seus resultados e possui controle emocional suficiente para que não fuja das diretrizes que definiu, pode ser uma boa sim. Eu parei de fazer as vendas cobertas, mas somente por uma questão de custo-benefício. Como comecei a dar mais valor ao tempo livre e não queria ficar muito ligado ao HB, achei melhor interromper as operações. De qualquer forma, acredito que o método que escrevi acima continua válido para quem deseja se aventurar. Eu só daria um conselho: esses 2% ao mês que você citou… Leia mais »

Boa Tarde André, Conheci hoje o site, já fiz meu cadastro. Parabéns. Muito bom o material. Só Para constar, estou no Mercado desde 2003. Paguei um preço obsceno para aprender, mesmo fazendo cursos presenciais e tals. Desde 2008 me dedico à opções com foco exclusivo em Lançamento Coberto. Sòmente em Calls. Me dedico em tempo integral. Sua exposição neste trabalho me abriu a mente para olhar para as Puts. Gratidão por Isso.

Olá Abilio!

Que legal, talvez você seja um dos leitores mais experientes. Em 2003 comecei a diversificar os investimentos, saindo da poupança e renda fixa rsrs

Obrigado pelas palavras. Se você olha algum ativo com carinho para compra, a venda de PUT pode ser uma forma interessante de remunerar o portfólio também.

Abraço!

Oi bom dia, me interessei em baixar a planilha mencionada, mas não consigo, pois ja estou no mail list, e ao clicar para baixa-la vai numa pagina de inscrição, como já sou inscrito o sistema me manda email de confirmação de dados, é provavel que tenha um local que eu possa acessar mas não lembro o caminho e/ou senhas. como posso fazer

Olá Anon!

O link está na newsletter que envio semanalmente. Veja se a encontra no spam. Se não encontrar, me mande um email através do seu email de assinante e checo se está tudo ok com sua inscrição.

Abraço!

Olá André, obrigado pelo artigo, gostei bastante e só descobri ele hoje. Estou querendo aprender sobre opções e começar a operá-las em breve. Devo iniciar com compra de calls e puts, pois não tenho nenhuma blue chip em carteira (e não pretendo por enquanto) e parece ser unânime a recomendação de NÃO fazer venda de opções a descoberto (já tomei um fumo gigantesco num daytrade de índice, vendendo a descoberto e extremamente alavancado, pra nunca mais esquecer).

Abraço

Olá Aposente Cedo!

Descoberto, com valores razoáveis, nunca fiz (no começo até fiz, mas com centavos, só para entender o funcionamento).

Eu cheguei a operar um tempo várias modalidades e depois fiquei só em vendas cobertas de PUT e CALL mesmo. Você segue o Investidor Inglês? Se sim, sugiro trocar umas ideias com ele para ver como está a rentabilidade, se vale a pena, etc. Eu, particularmente, não opero outras modalidades de opções porque acredito que não vale o tempo de acompanhamento e estresse.

Abraço!

Não achei a planilha

Olá Anon! Vc recebeu o e-mail da inscrição da lista de assinantes?

Lá existe um link para uma página privada do blog, com o link da planilha.

Se tiver dificuldades, pode retornar.

Abraço!

Pessoal, segue o link de parte dos comentários no Disqus, que não migraram para o WordPress mas continuam em sua plataforma. Muitos, nem por lá estão mais…

https://disqus.com/home/discussion/viagem-lenta/as_vendas_cobertas_de_opcoes_aliadas_a_estrategia_de_alocacao_de_ativos/

Se desejarem ler mais sobre o assunto, ou comentar com sua conta Disqus, ou ainda, se tiverem conhecimento desse bug de migração e quiser ajudar, é só enviar um email para mim.

Obrigado!