Sim, eu sei que estou meio afastado. O trabalho voltou forte com a abertura da economia, e, infelizmente, não tive muita oportunidade de trabalhar, na maior parte do tempo, de forma remota. Até achei que poderia alocar mais do meu tempo em casa, mas… não deu.

De um jeito ou de outro vou procurar manter as postagens aqui regularmente, porém, mais espaçadamente, e ir contando os progressos que venho fazendo na minha vida financeira. Continuo, dia a dia, procurando incutir em minha família a importância da educação financeira com o objetivo de não sermos tão dependentes de empregos e governos no futuro.

No último post, convenci-os a vender o segundo carro e as coisas caminham muito bem, obrigado. Com o dinheiro, completei minha reserva de emergência e comecei a montar minha carteira de investimentos: comprei 3 ETFs: BOVV11, IMAB11 e IVVB11.

Cheguei a aportar mais um pouquinho em cada um deles, mas ainda não ampliei a diversificação. Nesses dias, estava pensando nos fundos de investimentos: é incrível a carga de informações referentes a eles que recebemos atualmente.

Há fundos de investimentos de todos os tipos, e essa variedade de escolhas acaba me deixando mais indeciso e inseguro. Não sei se ocorre o mesmo com você.

Fundos de investimentos: a taxa de administração

Confesso que fui atraído pela hipótese de diversificar novos investimentos com fundos de gestores. Posso comprar e “esquecer”: afinal, o dinheiro está na mão de gente que entende, não? Não preciso focar em rebalancear (como os ETFs) ou checar e priorizar o ativo cujo percentual está abaixo do estabelecido a cada aporte.

Nas chamadas que recebemos, seja por e-mail ou reportagens, há um destaque muito grande da rentabilidade dos fundos frente ao CDI. Mas, com esse CDI de 2%, será que ainda vale essa comparação? Ou deveríamos compará-los ao Ibovespa? Não é uma boa escolha: se desejarmos um fundo com alocação mais equilibrada, devemos escolher um multimercado. E aí o multimercado não se compara ao Ibovespa, mas sim ao CDI de… 2%.

A maioria desses fundos possui uma taxa de administração de, justamente, 2% e mais 20% de performance. Isso me incomoda um pouco. Poxa, eles então precisam performar mais do que o dobro do CDI (não se esqueça do imposto de renda) e ainda abater mais 20% dessa rentabilidade. Não é meio estranho?

É verdade que o histórico de rentabilidade de alguns parece bom, mas como será daqui para a frente assumindo mais riscos? Afinal, eles não poderão contar com a renda fixa para turbinar ganhos. Irão mantê-la nos próximos anos? Os gestores estão preparados para a nova realidade? Não vão diminuir essas taxas de administração não?…

Taxa de rentabilidade dos fundos de investimentos

Estou acompanhando dois índices que ajudam a nos fornecer um norte na comparação da rentabilidade entre os fundos de investimentos e CDI, Ibovespa e ETFs: o IHFA e o IFMM. Elas fornecem um retorno “médio” de vários fundos multimercados. Atualmente, está em torno de 6% nos últimos 12 meses, enquanto o CDI está em torno de 4%.

Não é algo tão excepcional assim, uma vez que, para conseguir taxas melhores e bater as metas, eles devem estar se alavancando mais, aumentando o risco. Um risco que não temos controle algum, pois os fundos de investimentos são uma caixa preta. Ao contrário, em uma carteira de fundos de índices, nós sabemos exatamente como estão alocados nossos riscos.

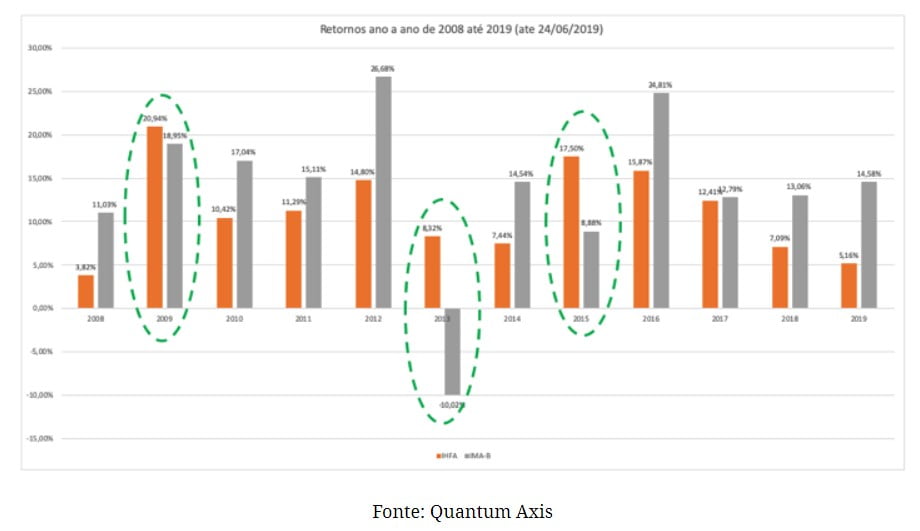

Agora, e se compararmos o índice IHFA com outros índices passivos do mercado financeiro, como o IMA-B, por exemplo (um dos ETFs que possuo)? Veja abaixo.

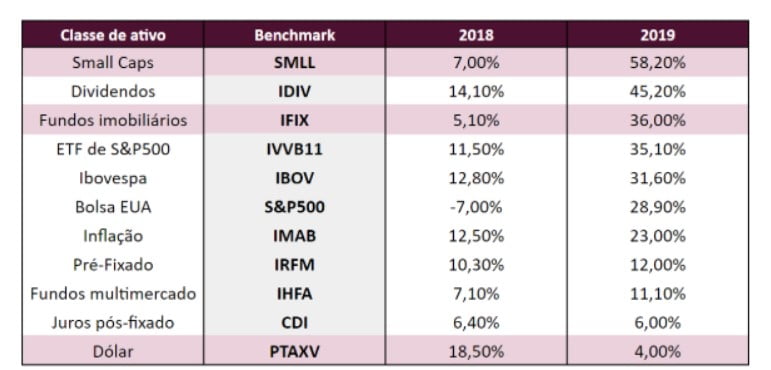

Vejam que nos dois últimos anos completos, a média de rentabilidade dos fundos de investimentos multimercados está abaixo de índices de renda fixa como o IMAB, IRFM, do índice IFIX de fundos imobiliários, dos índices de ações e, inclusive, do dólar (computando-se os dois anos).

E mais: considere que existem muitos fundos acima desse valor e muitos abaixo. Estes últimos, com certeza, muito abaixo do próprio CDI, o que exige que sejamos certeiros na escolha. E se escolhermos errado?

Após ter enviado esse texto para o André publicar, ele me enviou o gráfico abaixo. Veja que se considerarmos uma janela de tempo de mais de 10 anos, a vantagem do IMA-B é gritante. O IHFA só supera o índice passivo em três anos. Assim, precisamos encontrar um fundo de investimento que esteja bem acima da média do índice de multimercados…

O prazo de resgate absurdo de alguns gestores

Já ouvi falar que um prazo de resgate alto protege os cotistas por causa do tempo que o gestor pode vender seus ativos, procurando o melhor preço etc. Ok, mas muitos fundos de investimentos pedem 60 dias para resgates em fundos multimercados. Acho exagerado. Será que não é um indicador do risco que estão correndo? Alavancagem, talvez?

Enfim, precisamos conhecer bem os fundos que investimos. Não é só aportar lá e ficar de pés na cabeceira da cama vendo o mundo passar. Exige, sim, um certo acompanhamento, o que torna o investimento não tão passivo assim. Será que o tempo seria muito diferente administrando uma carteira de ETFs? Será que não estaríamos mais tranquilos?

O benefício de construir conhecimento

Porém, pontuo ao final que os fundos de investimentos me proporcionaram estudo e aquisição de conhecimento que não teria se não demonstrasse interesse em investir.

Há um ano atrás, se você me perguntasse o que eram ETFs, IHFA, etc, eu seria um zero à esquerda na resposta. Alocação de ativos e rebalanceamento, que aprendi nesse blog? Esquece! Tudo que entrava na conta corrente, saía. Pensar em conquistar alguma independência financeira estava fora de cogitação.

Independentemente se eu continuar com minha carteira de ETFs ou investir em um fundo de investimentos, é difícil colocar um preço na educação financeira que recebi e como esse conhecimento está sendo útil na busca de um equilíbrio entre a vida familiar, profissional e financeira.

Isso é mérito das muitas pessoas que escrevem na net procurando ajudar o próximo. A maioria, fornecendo conhecimento de graça para milhares de pessoas. Minha transformação veio através da Finansfera e sou muito grato a ela. Procuro retornar um pouco a cada artigo que escrevo aqui, mostrando pontos a se pensar, desafios que enfrento nessa caminhada e quais estão sendo minhas decisões.

Quem sabe isso possa ser útil para mais pessoas que, por sua vez, possam multiplicar ainda mais experiências?

A partir do final de março de 2020, esse blog passou a ter mais de um autor. Seu nome aparece sempre abaixo do título da postagem. Cuidado para não fazer confusão 🙂

Veja a nova ideia editorial e acesse seus perfis nessa página.

Últimas postagens

- Atualização dos rendimentos das carteiras ativa e passiva (jun/25)

- Atualização das rentabilidades – Carteiras de ETFs

- Atualização das rentabilidades das carteiras ativa e passiva (mai/25)

- Atualização das rentabilidades das carteiras de ETFs (05/25)

- Atualização da rentabilidade de todas as carteiras (fev/25)

Excelente post Bansir. Meus parabéns e muito obrigado por dedicar seu tempo pra compartilhar suas experiências e seu conhecimento com nós. A educação financeira que tenho hoje é graças a finansfera e em especial ao André, uma vez que foi por meio do blog dele que abri meus olhos com relação a mundo das finanças e sobre muitas outras coisas. Há pouco tempo os investimentos mais sofisticados que eu conhecia, além da poupança, era título de capitalização e previdência privada rs. Enfim, tenho muita gratidão e admiração por todos vocês que dedicam o seu tempo escrevendo e transmitindo conhecimento financeiro… Leia mais »

Obrigado Danilo.

Realmente, o blog tem bastante coisa. Dá até um livro!

Eu estou meio devendo, meu tempo tá meio curto entre o trabalho e a família. Queria estar podendo dedicar mais. De qualquer forma, espero que esteja sendo útil para as pessoas.

Forte abraço!

Muito bom!

Obrigado!

Um ETF que rendeu muito bem que as pessoas falam pouco é o SMAL11 desde que foi criado rendeu o dobro do Bova11.

Se fosse investir em ETFs para longo prazo na, minha opinião (não recomendação) seria o IVVB11 e o SMAL11.

Embora eu gosto é de escolher ações, então eu fico mesmo numa carteira de ações, mas ETFs principalmente o IVVB11 e o SMAL11 são uma excelente opção para longo prazo.

Abraço!

Olá DIL.

Sim, quem quer simplificar, pode escolher um brasileiro e outro americano, sem dúvida. Daqui a pouco acho que vamos ter mais opções para escolher.

Abraço!

ótimo texto, parabéns pelas informações. No meu caso, tava investindo em fundos ações, multimercado, porém depois do covid, comecei a estudar e o arquivo que o André publicou de alocação e rebalanceamento foi essencial para mudança. Quando aconteceu a covid, fiquei com meu dinheiro travado sem poder sacar com fundos com 30 a 42 dias para resgate, amigos meus estavam no mesmo barco e estão esperando até hoje para solicitar o resgate dos fundos. Hoje aplico nos eua em etfs que tem taxa adm muito menor que os fundos aqui do brasil cobram. Não conhecia esses indicadores de fundos de… Leia mais »

Olá Gustavo.

É verdade, eu também fiquei meio surpreso quando pesquisei essas médias. Continuo voltado a ideia dos ETFs e rebalanceamento também.

O lance de aplicar nos EUA parece bom, mas não queria mais uma variável (abrir corretora, preocupar com remessa, etc). Mas quem gosta de acompanhar é uma ótima ideia.

Obrigado pelo comentário.