Você usa a estratégia de dividendos para montar uma carteira de ações de qualidade? Veja por que isso pode ter sentido (ou não) dependendo da forma como você interpreta essa técnica.

Acabei de assistir um vídeo do Otávio Paranhos no YouTube e resolvi dar uns pitacos aqui sobre o tema “estratégia de dividendos”. Vou explicar por que concordo, mas também não concordo, com suas teses. Se desejar, veja seu vídeo abaixo (a partir dos 13 minutos e 25 segundos)

A interpretação básica (e falha) da estratégia de dividendos

Muitos dos investidores que usam a estratégia de montar uma carteira baseada em ações que pagam bons dividendos focam apenas nos valores das distribuições em si. Ou seja, possuem o prazer em ver caindo em sua conta os dividendos regulares e interpretam isso como uma forma de “recompensa” pelos seus investimentos, sem análises mais profundas.

Otávio não concorda com essa forma de pensar. E, nesse caso, eu concordo com ele. O que traz valor às empresas não são os pagamentos dos dividendos em si. Ele enumera vários pontos para provar seu pensamento:

- O dinheiro do dividendo poderia ser usado para crescimento orgânico da empresa;

- O dinheiro do dividendo poderia ser usado para recomprar ações e beneficiar os acionistas;

- O dinheiro do dividendo poderia ser usado para abater a dívida da empresa, valorizando-a mais;

- O dinheiro do dividendo poderia…etc., etc.,…

O que gera valor para a empresa não é a quantidade e a frequência da distribuição do dividendo mensal, mas sim como ela aloca capital. E outras formas de alocação do capital poderiam ser mais vantajosas para a empresa do que simplesmente, distribuir dinheiro para os acionistas que investiram em uma estratégia de dividendos. Ou seja, nem sempre o risco/retorno da distribuição dos dividendos vale a pena para a empresa.

E finaliza dizendo que, para o acionista, não importa muito se ele recebe os dividendos regularmente na conta ou vende algumas cotas para manter a equivalência dos dividendos, caso esteja investindo em uma boa empresa que não os distribui com frequência. Provavelmente ela está alocando melhor esses dividendos no próprio negócio.

Eu concordo com as premissas. Matematicamente, contabilmente, não há o que discordar. Há realmente muita falácia na web sobre possuir uma carteira de ações baseadas na estratégia de dividendos, como espelhar a empresa a um fundo imobiliário, por exemplo, que é obrigado a distribuir 95% de seu lucro como tal.

Uma empresa é diferente: ela pode alocar muito melhor esse capital na própria empresa e retornar muito mais ao acionista na forma de valorização das ações. É um erro interpretar a ideia de distribuição de dividendos de forma simplória. Mas… por que eu também acredito que essa é uma interpretação de primeiro nível do Otávio?

A interpretação ampla (e correta) da estratégia de dividendos

Howard Marks, autor e cofundador da empresa de gestão de ativos Oaktree Capital Management, em seu livro “O Mais Importante para o Investidor”, de 2011, definiu a diferença entre o pensamento de primeiro e segundo nível. O primeiro foca em explicar ou resolver um problema imediato, com fracas considerações a respeito de uma avaliação mais ampla.

O pensamento de segundo nível, entretanto, é mais exploratório. Podemos perceber algo além do imediato e do óbvio, dando-nos uma chance maior de compreender melhor as decisões e fazendo com que elas tenham um resultado positivo a longo prazo.

O interessante é que, nesse caso da estratégia de dividendos, nem é muito exploratório. É mais uma análise prática da realidade versus considerações contábeis óbvias.

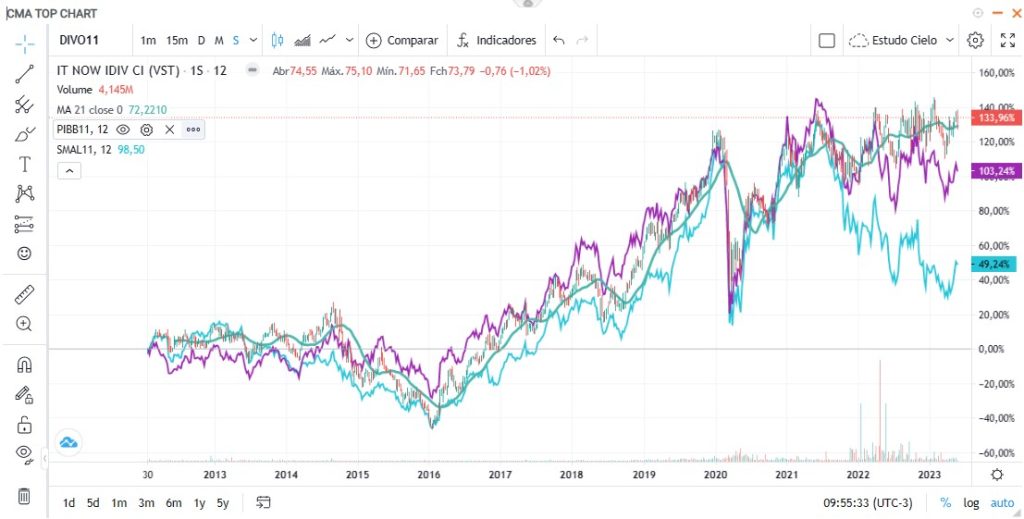

Vamos analisar o seguinte gráfico do mercado brasileiro. Lembrem-se que o ETF DIVO11 é um ETF baseado em empresas que pagam bons dividendos, o PIIB11 é um excelente ETF das maiores empresas do Ibovespa e o SMAL11 é um ETF de empresas de menor capitalização, as small caps:

O ETF DIVO11 tem uma valorização muito maior do que os demais. Situação típica brasileira? É verdade que, no Brasil, os dividendos ainda não são tributados, mas nos EUA são. Como será por lá então?

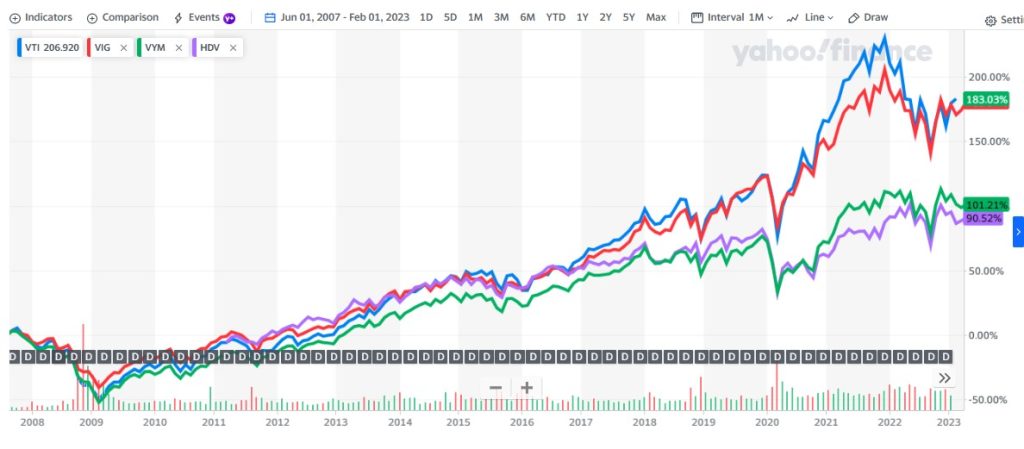

Vejamos abaixo uma comparação com alguns fundos da Vanguard, a maior gestora de fundos de índices do mundo. Eles possuem o famoso ETF VTI, que engloba, sob um aspecto muito amplo, as maiores empresas locais, sem critérios sob pagamento de dividendos.

Analisando com alguns ETFs que possuem uma estratégia de dividendos, como o HDV, VYM e o VIG, vamos ver a comparação num prazo mais longo, através do Yahoo Finance:

Veja que todos os ETFs com estratégia de dividendos apresentaram uma rentabilidade menor do que o VTI. Assim, não temos o mesmo padrão do Brasil, algo muito influenciado pelo imposto que existe nos EUA a cada pagamento de dividendo (o que não ocorre aqui). Com essa variável, fica realmente difícil analisar partindo de uma mesma condição.

Voltando aos ETFs brasileiros, onde dividendos (ainda) não pagam imposto…

Mas, focando nos resultados comparáveis entre os ETFs brasileiros (dividendos não pagam impostos), será, que ao menos aqui, empresas que pagam mais dividendos não seriam, por consequência direta ou indireta, mais bem administradas e o pagamento regular em uma estratégia de dividendos não seria uma CONSEQUÊNCIA dessa boa gestão?

Assim, o jeito correto de escolher ações boas pagadoras de dividendos não seria entender que essas empresas pagam mais dividendos não por que elas “gostam” de pagar dividendos ou porque elas procuram suprir uma expectativa dos acionistas, mas sim porque uma melhor administração “permite” tal distribuição, concomitantemente com outras possibilidades de alocação de capital? Por que, além de pagar bons dividendos, elas se valorizam mais, não?

Conclusão

Em minha carteira ativa, eu possuo mais empresas que pagam bons dividendos (principalmente no setor elétrico), além de VALE e Petrobrás e ela tem performado melhor do que a carteira de ETFs que possui uma composição equivalente entre DIVO11, SMAL11 e PIIB11.

Venho acompanhando mais de perto essa diferença de performance entre os ETFs brasileiros e estou ainda aprimorando essa “conclusão” de que investir em uma carteira de empresas através da estratégia de dividendos seria uma escolha melhor.

Na verdade, não fiz uma pesquisa muito avançada ainda, nem cheguei à uma decisão final. Ainda estou sem tempo de computador com outras prioridades. Vejam que o blog continua meio devagar… Mas me incomoda um pouco o Otávio, que é um expert na análise de ETFs, não ter feito algum comentário nesse sentido. Dá até a impressão (e, quem sabe, seja mesmo) que eu esteja muito errado em algum ponto. Mas os gráficos do mercado brasileiro são muito claros, não?

Se os leitores tiverem mais dados e opiniões a acrescentar, seria muito interessante para a discussão.

Explore mais o blog pelo menu no topo superior! E para me conhecer mais, você ainda pode…

… assistir uma entrevista de vídeo no YouTube

… ler sobre um resumo de minha história

… ouvir uma entrevista de podcast no YouTube

… participar de um papo de boteco

… curtir uma live descontraída no Instagram

… ou adquirir um livro que reúne tudo que aprendi nos 20 anos da jornada à independência financeira.

E, se gostou do texto e do blog, por que não ajudar a divulgá-lo em suas redes sociais através dos botões de compartilhamento?

Artigos mais recentes:

- Atualização dos rendimentos das carteiras ativa e passiva (jun/25)

- Atualização das rentabilidades – Carteiras de ETFs

- Atualização das rentabilidades das carteiras ativa e passiva (mai/25)

- Atualização das rentabilidades das carteiras de ETFs (05/25)

André, em alguns casos, é melhor distribuir que diversificar, quando há caixa líquido. Usina de Cana montou cervejaria que não vingou, banco comprou fazenda que deu prejuízo, por aí, ninguém é bom em tudo (ITAUSA é um bom exemplo com a Alpargatas, quando olhamos Grendene e, principalmente, Vulcabrás). A JBS mesmo, no passado, vendeu vários negócios, assim como a Hypera (na época, Hypermarcas).

Oi, Moisés!

Qual conceito você usa para diferenciar exatamente “distribuir” de “diversificar”? Fiquei na dúvida.

Sim, concordo com seu ponto na sequência. Mesmo quando falamos de boas empresas, é difícil acertar. Veja como estão os fundos de ações nos últimos anos…

Abraço!

Alguns gestores não gostam de “distribuir”, se acham gênios e aí mora o perigo. Dependendo do caso, das taxas de juros, pegam dinheiro do mercado ou via subscrição e usam os dividendos em outro negócio. Isso tudo para não “distribuir”. Itausa, novamente, um excelente exemplo. Grupo Ultra entrou no segmento de Farmácias/Drogarias e já vazou fora.Talvez a holding mais êxitosa, seja a Cosan. Bradespar se resumia a Vale e já vendeu, também.

Grupo Ultra sempre achei um Frankenstein também. Acho Cosan mais sensata. Há sinergia.

Então, Dynamo e Bogari, tomaram pancada da Vibra e Vibra + Hapvida + Lojas Rener, respectivamente. Sofreram um punhado. Entretanto, Real Investor e Guepardo, mostraram uma vez mais, consciência e crescimento do capital do cotista.

Pois é, tenho Bogari em fundo próprio e Dynamo no meio de FoFs. Eles estão segurando muito a rentabilidade da carteira passiva…

Era para ser “consistência” e não – consciência. Ato falho.

Olá, Se fala muita bobagem por aí sobre estratégia de dividendos. vejo alguns videos da filha do Barsi e seus amiguinhos na AGF, e fico embasbacado com os erros grotescos de simples cálculos de matemática financeira. Alguns são erros por desconhecimento e outros acredito que são propositais. Sem falar nas falsas premissas para chegar nos resultados desejados, desconsiderar inflação e tudo mais. Tudo em favor de defender a ideia que quanto mais dividendo melhor, o que é mentira. Bom, na minha opinião, empresas lucrativas que pagam bons dividendos, tendem a ter uma boa performance no longo prazo. Não porque o… Leia mais »

Olá, EI! Concordo com seus dois primeiros parágrafos. Acho que eles explicam bem, de forma resumida, em que as pessoas estão erradas e certas em escolher, ao menos no Brasil, empresas que distribuem mais dividendos. Quanto ao último, concordo parcialmente pensando de forma teórica, simplesmente pelo fato de que temos que passar pela prova do tempo para checar isso. Veja que, do fundo de 2016 até o pico dos primeiros meses de 2020 (pernada de alta), a DIVO11 valorizou praticamente a mesma coisa que a SMAL11, e entre esses anos, a SMAL11 ficou a maior parte do tempo atrás. Abraços… Leia mais »

Que bom esse texto, andré! Veio ao encontro do que estou passando: o ano todo avaliando se mudo minha estratégia de ações de dividendos para uma estratégia mais passiva por meio de ETF globais (neutro ou de fator). Acho que a filosofia do Paranhos, seguindo o John Bogle, parte primeiro de evitar riscos para o investidor pessoa física comum: risco de seleção de ativos e comportamentais, além do gasto de tempo e energia, em detrimento de trabalhar para gerar renda. Já me perguntei mais de uma vez pq simplesmente nao comprar DIVO11, VWRA (ETF irlandes global) e uma NTNB, já… Leia mais »

Fala, Léo! Pois é, no Brasil sem impostos sobre dividendos, parece que o IDIV/DIVO11 ficam em vantagem a longo prazo. Segundo minha ideia, não pelos dividendos em si, mas porque as empresas que pagam mais dividendos são melhores geridas e possuem um viés mais positivo para remunerar o acionista. Vc conhece esse site de simulação de carteiras -> Simular Carteira de Investimentos | Backtest Vc pode brincar muito com ele. Eu tenho diminuído cada vez mais o stock picking. Faz anos que não compro uma ação individual, embora ainda tenha mais de vinte empresas no meu portfólio. Mas, se o… Leia mais »

Olá André, blz?

muito legal o post e concordo com seus pontos. =)

eu só mudaria o gráfico que você compara VT com VIG/VYM. Pois esses etf são ficados no mercado americano o VT é etf global.

nos últimos anos emergentes e desenvolvidos “tiraram” rentabilidade do VT que foi muito puxado pelo USA.

eu colocaria a comparação com SPY ou VTI pra ficar mais justo. Verás que o VIG empata ou perde com o etf neutro(spy) e o VYM perde.

Boa lembrança, Paulo. Vou colocar. Aparentemente, por causa dos impostos dos dividendos nos USA, a coisa fica diferente mesmo. Na verdade, para a comparação ficar justa, deveríamos pegar um ETF de acumulação irlandês onde o imposto já caía ao menos para 15% para ver se no longo prazo, isso explica parte da diferença de rentabilidade (comparando uma estratégia neutra com dividendos) para avaliarmos mesmo o ponto do blog: se as empresas que pagam dividendos valorizam suas ações, na média, mais do que as demais. Hoje não sei se consigo, mas se tiver uma sugestão de ETFs assim para comparar, deixa… Leia mais »

Acredito que grande parte da ‘critica’ a dividendos é mais direcionada a pessoas que só ‘filtram’ por empresas que pagam dividendos, sem levar outros aspectos em conta, ou eliminam ótimas empresas só porque elas nao pagam dividendos. Uma estratégia mais focada no value investing, porem aplicada a empresas que pagam dividendos acredito ser uma boa estratégia, até pra ter a sensação de ‘dinheiro pingando’ todo mes. Não sigo o Otávio, mas tenho a sensação que ele é do time ‘full etf’, e com isso é meio que contra fazer stock picking, até porque o investidor individual geralmente não bate o… Leia mais »

É mais ou menos stock picking, né, Filipe, pois existem ETFs com estratégia de dividendos para escolher. O Otávio gosta dos ETFs e, ele mesmo, faz “ETF picking”.

No Brasil, aparentemente, até que se institua um imposto de dividendos, a estratégia do DIVO11 é muito mais vencedora do que as demais.

Olá, esse tema é muito discutido e estudado, tem vários livros sobre o assunto e, pelo menos nos que eu li, normalmente as ações de dividendos costumam performar melhor, quando se considera o retorno total, valorização + dividendos. Uma dúvida, será que nesses sites de comparação o gráfico exibe o retorno total ou apenas a valorização da cota dos ETFs? Porque aí no caso do IDV que comentaram anteriormente, vi que ele tem um dividendo bem maior do que o HDV, se isso não está somado a cotação no gráfico explicaria essa distorção… Outra dúvida, será que esse governo vai… Leia mais »

Olá, Bilionário!

Pois é: ao menos no Brasil procede!

Ah, é para ser né? Senão ficaria tudo distorcido mesmo…

Eu tenho certeza que irão propor e acho que vai passar, concomitantemente à distribuição de verbas ao Congresso…

Abraço!

Também estou pensando que além de tributar dividendos, vão tirar benefícios concedidos a algumas empresas, tem muita empresa listada na bolsa que tem vários benefícios fiscais/isenções… se tiraram isenção das compras do exterior das pessoas físicas, imagino que as empresas estão na lista de cortes também.

É possível sim, Bilionário. Embora, nesse ponto, eu até concordo em prol do país (sou contra benefícios fiscais pontuais), algumas empresas devem sofrer se isso ocorrer mesmo…

Coloca no gráfico o período de 15 anos. Muda tudo amigo.

Olá, Anon! Coloquei desde 2012, quando surgiu o DIVO11. Não mudou quase nada. Ele ainda está bem na vantagem.

Opa. estes ETFs da Vanguard que escolhei ai são de crescimento de dividendos e não div em sí. Use um IDV ou HDV se quiser comparar apples com apples.

Eu concordo com o Otávio. Apesar que no Brasil a estratégia de dividendos é uma boa por causa que AINDA nao se paga IR. Nos EUA a coisa é BEM diferente e o peso dos impostos é bem alta, por isso tbm o seu gráfico mostra o que mostra. Há mais coisas entre o céu e a terra ai. Abcs

Bom ponto, Gerônimo! Vi aqui rapidamente no site que o IDV ficou abaixo, mas o HDV ficou bem alinhado a longo prazo. Mas aqui troco uma ideia contigo: os ETFs comparados também possuem uma estratégia de dividendos, não? Ou ao menos, baseada em dividendos, que é o ponto do texto. Talvez nos EUA, onde se paga imposto, teria que se estudar um pouco mais a questão. Afinal, as opções são inúmeras. Agora faço um contraponto à análise: será que esse baixo crescimento dos ETFs que você citou não esteja associado à enorme valorização das bigtechs em comparação com o S&P500?… Leia mais »

Concordo com a visão do cara, mas a sensação de receber o poder de volta em forma de dividendos e ter a escolhe de aportar na mesma empresa/outras ou usar o valor, não tem preço

Então, Anon, mas é justamente essa sensação que atrapalha nosso julgamento. Nesse ponto, concordo com ele. Mas acho que tem algo mais a analisar…