Olá pessoal! Após um longo período sem escrever, voltei por aqui. Como tinha dito no último texto, irei escrever menos, tanto pelo aumento do trabalho com o fim da pandemia como pela falta de grandes novidades. Mas sempre que ocorrer novos fatos na minha jornada para alcançar a independência financeira vou acrescentando-os aqui.

No último texto, falei sobre fundos de investimentos e ETFs. Continuo muito inclinado a manter meus aportes nos ETFs. Porém, em meus estudos, tenho visto que no Brasil, o mercado de fundos de índices também começa a se desenvolver. Mas como assim? Fundos de índices e ETFs não são a mesma coisa?

Até são. O que pretendo deixar claro é a existência de fundos com gestores que são vendidos em plataformas de investimentos e seguem determinado índice. Já os ETFs propriamente ditos, apesar de serem também chamados de fundos de índices, são comprados e vendidos no home-broker da corretora de valores.

Outra diferença: quando você compra fundos diretamente de sua administradora, tem o preço de cota definido no final do expediente financeiro, enquanto os ETFs podem ser negociados sempre que o mercado de ações estiver aberto.

Feita a diferenciação, podemos ficar na dúvida: o que seria melhor? investimentos nos papéis puros de ETFs direto no home-broker ou em fundos de índices, em plataformas de investimentos específicas?

Pelo que estou analisando, apesar de termos de considerar liquidez e operacionalização (plataformas, descentralizações, etc), o principal mesmo é a taxa de administração.

O custo da taxa de administração ao longo do tempo

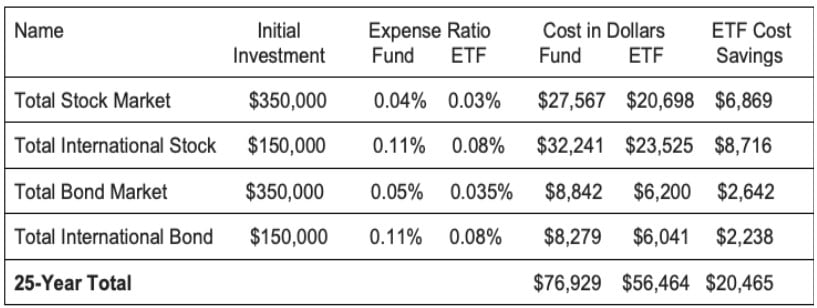

Acompanho um blog chamado “Humble Dollar“, que possui vários articulistas que publicam diariamente textos muitos interessantes. Na semana passada, Dennis Friedman mostrou uma comparação entre investimentos em 4 fundos de índices e os respectivos ETFs que acompanham o mesmo índice, baseada em suas taxas de administração.

Ele concluiu que, em 25 anos, a economia pode chegar a mais de US$ 20.000 para um investimento inicial de US$ 1milhão.

Parece pouco?

Antes de concluir, veja o “gap” entre os valores das taxas de administração dos fundos de índice e ETFs que entraram na comparação. Estamos falando de diferenças de 0,01%, 0,03% e 0,015%. O que podemos pensar se encontrarmos variações maiores entre os ETFs e fundos de índice brasileiros?

Fundos de índice e ETFs no Brasil

A popularização dos fundos de índice está a todo vapor na corretora Vítreo. A XP também começou a correr atrás. E o interessante é que eles estão “lançando” fundos com taxas de administração menores do que os ETFs que temos atualmente na bolsa. Será que os gestores dos ETFs vão demorar a reagir?

É verdade que ainda pecamos na comparação por não termos muitos fundos de índices e ETFs que seguem EXATAMENTE o mesmo índice. Essa seria a situação ideal. Mas podemos analisar alguns aspectos.

A Vítreo possui um fundo de índice das NTNB longas. Eles só compram o papel com boa liquidez e vencimento mais distante. O Itaú, por sua vez, gere um ETF chamado IMAB11, que compra uma cesta de títulos NTNB de vários vencimentos.

Ok, não são exatamente iguais, mas o propósito de se investir em índices, é o mesmo. A Vítreo cobra uma taxa de administração de 0,05%. O Itaú cobra em seu ETF, 0,25% (mesmo valor se decidir comprar diretamente os títulos públicos no Tesouro Direto). Uma diferença de 0,20%!

Compare agora com o “gap” com que a comparação de Friedman fez com os fundos de índices americanos. A média dessa variação é de 0,02%. Com o exemplo brasileiro, isso multiplica-se por 10! Muita diferença! Quanto aqueles US$ 20.000 economizados valeriam com esta distância entre as taxas de administração dez vezes maior?

Estou consciente de que nosso mercado ainda está muito longe do norte americano, mas li uma reportagem que, logo logo, teremos uma competição muito forte nesse campo. E o objetivo desse texto é alertar que sim, a taxa de administração faz muita diferença no futuro.

Mesmo entre os ETFs, elas variam bastante. Entre o SPXI11 e IVVB11, que investem no mesmo índice, a diferença é de 0,06%, três vezes maior do que a comparação de Friedman. Entre o PIIB11 e o BRAX11, a diferença é de 0,15%, 7 vezes e meia a comparação!

É verdade que aqui temos uma pequena diferença de índice: enquanto o PIBB11 segue o IBRX-50, o BRAX11 segue o IBRX-100, mas ambos são fundos passivos. Meu ponto é que irão aparecer cada vez mais concorrentes a eles e poderemos fazer comparações melhores.

Nessa análise, atente apenas se estamos comparando fundos de investimentos que seguem índices, e não possuem gestões ativas, pois aí, além da taxa de administração ser maior, entraremos em outro aspecto que é a comparação entre gestão ativa e passiva, que possui admiradores de ambos os lados. Assunto para outro post!

A partir do final de março de 2020, esse blog passou a ter mais de um autor. Seu nome aparece sempre abaixo do título da postagem. Cuidado para não fazer confusão 🙂

Veja a nova ideia editorial e acesse seus perfis nessa página.

Últimas postagens

- Um novo capítulo após 16 anos de independência financeira

- Última atualização da TNRP (2026)

- Rentabilidades de todas as carteiras – 2025

- Carteira ativa x passiva: atualização das rentabilidades

- Atualização anual das rentabilidades das carteiras de ETFs

Oi Bansir! Estou devorando o livro do John Bogle “O investidor de Bom Senso”. Imagino que já tenha lido pela sua discussão no post. Mas fiquei chocada com essa comparação que ele faz também no livro do quanto esses custos parecem inofensivos, mas no longo prazo, minam boa parte da rentabilidade. Afinal não só os juros são compostos, como os custos também são compostos. Sempre segui uma estratégia passiva e estou cada vez mais convicta de que é a melhor alternativa. Mas ainda faltam produtos bons no Brasil! Meu sonho é um dia ter um ETF que compre TODA bolsa… Leia mais »

Oi Elsa! O Bansir anda meio afastado da net e não sei se ele responderá você rapidamente. Mas fiquei tentado a comentar 🙂 Eu comecei a investir no exterior há pouco tempo, e acredito que pagamos menos IR por lá no total, comprando ETFs, do que aqui. Comece pela taxa de administração, comparando IVVB11 com VTI (0,23% contra 0,03%). Aqui você já ganha 0,20% ao ano. Depois, considere que nos USA vc pode vender mensalmente até R$ 35mil por mês SEM pagar IR. Aqui, para qualquer valor que vende, você paga 15% do lucro. Sobre os dividendos, é verdade que… Leia mais »

Ótimo post Bansir. Meus parabéns.

Obrigado.

Abraço!

Obrigado, Danilo. Abraço!

Fala André.

Você sempre nos trás ótimas analisas e comparativos que nem mesmo imaginamos.

Apesar de não gostar de ETFs e menos ainda de Fundos, gosto de sempre ler a respeito de tudo. Até mesmo ao escolhermos por NÃO TER algo, temos de escolher bem conscientes de tudo. Estudar não ocupa espaço e nunca é demais.

Um grande abraço e obrigado por compartilhar este estudo.

Stark.

http://www.acumuladorcompulsivo.com

http://www.elevedigital.com.br

Obrigado, Stark! Mas o mérito nesse post é de Bansir! 🙂

Grande abraço e sucesso no seu empreendimento!

Olá Stark.

Com certeza o debate é o que faz a gente crescer.

Qual seria o motivo principal pelo qual você não gosta dos ETFs?

Abraço!